要点提示: 1、上调O/NRRP利率与QE不矛盾,并非美联储退出信号; 2、美国就业改善有待观察,短期讨论taper可能性不大; 3、国内消费恢复节奏较慢,地产基建投资表现亮眼; 4、供给端近期仍有扰动,未来铜去库可能较顺畅; 5、短期消费增长态势平稳,碳中和概念或将降温。 市场展望 美联储上调O/NRRP利率将有利于维持流动性充裕,本质上属于QE配套措施,两者并不矛盾。美国就业改善在4月出现停滞,短期内讨论taper可能性不大,通胀或将持续走高,同时部分联储委员可能转鹰冲击市场情绪。当前国内消费恢复相对偏慢,未来消费的改善仍将是循序渐进的过程;国内流动性出现改善且目前处于相对充裕水平,预计地产板块增速较稳健;二季度专项债发行加速将带动基建投资反弹。 世界上最大的两个铜矿受到罢工威胁;秘鲁主要总统候选人希望上调矿业税;冰川保护法案的讨论声音渐强;国内炼厂大检修,供应端短期可能仍有扰动。电网投资对铜需求的拉动较为平稳;二季度为空调销售旺季,下月销售数据或将迎来反弹;汽车板块表现并不差,但碳中和刺激有色金属的预期可能降温;商品房当前处于竣工高景气度阶段。 整体看,当前国内外流动性对铜价仍有支撑,供给端偏紧也将利多价格。,短期内沪铜(72270, 880.00, 1.23%)价格上涨的逻辑依然成立。 投资策略 虽然预计基本面良好,但由于目前铜价处于高位,伴随着后市铜价继续上涨,风险也将随之积聚,因此建议多头采取买入看涨期权的方式持仓,同时可考虑买入深度虚值看跌期权规避价格快速回撤风险。 一、行情回顾 五月上旬铜价偏强运行,涨幅超6%,主要利多因素包括:一美联储宽松货币政策下的流动性预期;二全球经济恢复强劲带动的铜消费;三南美铜矿生产仍未完全恢复及国内炼厂集中检修造成的供应紧缺。下旬铜价进入回调阶段,跌幅超4%,运行主要以两个宏观逻辑为主,一是通胀上升引发市场对美联储加息的担忧,二是我国政府对大宗商品的监管激发了市场对政策调控的预期。 图1 沪铜主连日度K线图

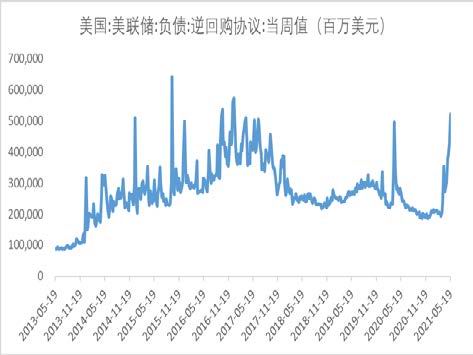

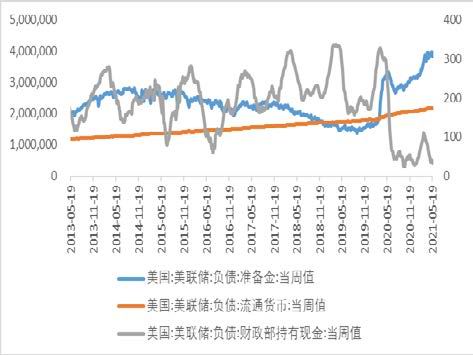

资料来源:华安期货投资咨询部;文华财经 二、宏观经济分析 (一)上调O/NRRP利率与QE不矛盾,并非美联储退出信号 美联储4月会议纪要中提到“6月议息会议时大概率上调O/NRRP利率”,引发了市场关于收紧货币政策的讨论。我们认为上调O/NRRP利率将有利于维持流动性充裕,本质上属于QE的配套措施,两者并不矛盾。O/NRRP工具是美联储在负债端为非银机构过剩流动性提供的停靠点,由对手方主动发起,美联储负债方工具还包括现金、准备金、TGA和F-O/NRRP。当前美联储QE仍维持在1200亿美元/月的规模,同时,在准备金增长能力受银行体系受监管约束,TGA账户下降的情况下,自然需要伴随着RRP工具使用量的大幅提升。 图2 美联储逆回购协议负债

资料来源:华安期货投资咨询部;同花顺 图3 美联储负债(除逆回购协议)

资料来源:华安期货投资咨询部;同花顺 (二)美国就业改善有待观察,短期讨论taper可能性不大 4月美联储会议首次讨论缩减资产购买,部分官员表示“如果经济继续迅速改善,预计未来某个时点可能适宜开始讨论缩表”。目前市场预期美联储将在9-12月某次议息会议上宣布taper,但美联储对此一直没有明确表态。低失业”和“高通胀”的双目标一直是美联储制定货币政策的原则,而美联储所关注的就业改善实际上在4月出现了停滞,所以美联储将对5、6月的就业数据保持密切关注,观察其是否“继续迅速改善”。 预计至少要到三季度的议息会议,美联储才有可能讨论关于taper的条件。因此就6月而言,PCE物价指数或将持续走高抬升铜价,同时也可能伴随着部分联储委员转向鹰派,冲击市场情绪对价格造成波动。 图4 美国非农就业及失业率

资料来源:华安期货投资咨询部;Wind 图5 美国PCE物价指数

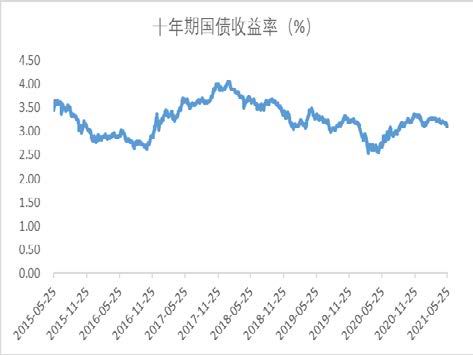

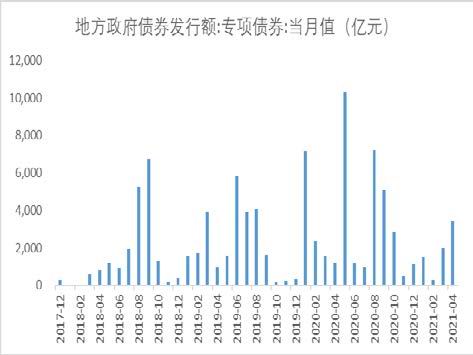

资料来源:华安期货投资咨询部;Wind (三)国内消费恢复节奏较慢,地产基建投资表现亮眼 从GDP角度看,2021年一季度工业恢复到2019年同期的116%,批发零售、住宿餐饮却分别是同期的110%、97%,国内消费恢复相对偏慢。往后看,在经济改善和预防性储蓄继续下降等有利因素下,消费将有明显改善。但考虑到当前疫情仍未完全恢复等约束因素,未来消费的改善将是循序渐进的节奏。 4月国内房地产投资持续走高并强于市场预期,两年复合增速由3月的7.0%涨至8.4%。房地产投资不断走高更多与当下房地产热度不减有关,4月房地产销售面积和销售额累计同比增速略有回落但仍处于较高位置。从领先于地产销售数据约半年的十年期国债收益率来看,流动性自4月后出现改善且目前处于相对充裕水平,预计6月地产板块增速或较稳健。 由于资金沉淀等因素,2021年专项债提前批额度到3月才下达,4月专项债达年内第一波发行小高峰,整体看2021年财政节奏整体将呈后置特征。从专项债投向看,棚改对基建的分流效应减弱,因此预计在二季度专项债发行明显加速的大背景下,6月基建反弹将更为明显。 图6 十年期国债收益率

资料来源:华安期货投资咨询部;Wind 图7 地方政府专项债券

资料来源:华安期货投资咨询部;Wind 三、供需基本面 (一)供给端近期仍有扰动,未来铜去库可能较顺畅 自去年4月以来,全球矿山铜精矿产量逐月增加,国内铜精矿加工费持续反弹,截至5月21日上涨至35.6美元/吨,矿端供应逐渐恢复。但全球最大的两个铜矿Escondida和Spence受到罢工威胁;秘鲁主要总统候选人希望征收铜销售版税,市场对南美矿业投资的担忧挥之不去;且关于冰川保护法案的讨论声音渐强,供应端短期可能仍有扰动。5-6月国内铜冶炼厂进入大检修集中期,将导致产量出现环比收缩。 图8 铜精矿粗炼费

资料来源:华安期货投资咨询部;同花顺 图9 精炼铜交易所库存

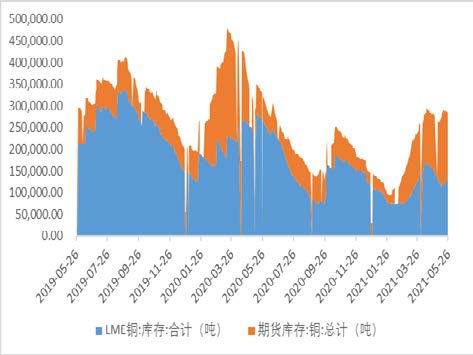

资料来源:华安期货投资咨询部;同花顺 LME库存小幅反弹,总量维持在12万吨之上,现货贴水幅度加深。国内交易所小幅累库,基于未来消费逐步恢复的期待,下游入市买盘将更积极,未来铜去库可能较顺畅。 (二)短期消费增长态势平稳,碳中和概念或将降温 在“碳中和”政策指引下,国家电网社会责任报告做出了2021年发展承诺:电网投资4730亿元,同比增加125亿元。趋势上看,每年电网投资总额呈上半年缓慢,下半年加快释放的节奏,因此就6月而言,电网投资对铜需求的拉动较为平稳。 二季度为国内空调销售旺季,从4月家用空调产量和库存量的数据来看,产量略有回落库存处于近年高位,这也为6月空调销售数据提供更大的弹性。 图10 电网工程投资完成额

资料来源:华安期货投资咨询部;同花顺 图11 家用空调产量及库存

资料来源:华安期货投资咨询部;同花顺 2021年4月汽车同比产量6.8%,新能源汽车同比产量175.90%,受芯片短缺数值较上月有所回落,但表现并不差。碳减排的全球浪潮改变了许多商品的长期供求格局,储能、电动车、太阳能板,风能等技术变革对有色金属的长期需求形成支撑,也影响着市场的预期。国家统计局表示推进碳达峰、碳中和对于经济增速的影响还需要观察,仅以下半年的时间维度来看,碳中和刺激有色金属消费的预期可能降温。 近段时间商品房板块表现不错,当前处于地产竣工的高景气度阶段,刨除2020年低基数的影响,近年来房屋竣工端总体呈平稳趋势。但从中长期看,住宅用地交易面临诸多压力,外部金融环境有收紧的可能,尤其是在三道红线政策、央行房贷集中度管理政策下,房企资金压力或增大,这些利空因素或将减少土地交付面积。 图12 汽车产销量

资料来源:华安期货投资咨询部;同花顺、Wind 图13 房屋累计竣工面积

资料来源:华安期货投资咨询部;同花顺、Wind 四、市场展望与投资策略 市场展望 美联储上调O/NRRP利率将有利于维持流动性充裕,本质上属于QE配套措施,两者并不矛盾。美国就业改善在4月出现停滞,短期内讨论taper可能性不大,通胀或将持续走高,同时部分联储委员可能转鹰冲击市场情绪。当前国内消费恢复相对偏慢,未来消费的改善仍将是循序渐进的过程;国内流动性出现改善且目前处于相对充裕水平,预计地产板块增速较稳健;二季度专项债发行加速将带动基建投资反弹。 世界上最大的两个铜矿受到罢工威胁;秘鲁主要总统候选人希望上调矿业税;冰川保护法案的讨论声音渐强;国内炼厂大检修,供应端短期可能仍有扰动。电网投资对铜需求的拉动较为平稳;二季度为空调销售旺季,下月销售数据或将迎来反弹;汽车板块表现并不差,但碳中和刺激有色金属的预期可能降温;商品房当前处于竣工高景气度阶段。 整体看,当前国内外流动性对铜价仍有支撑,供给端偏紧也将利多价格。在《通胀压力显现,悲观情绪大概率修复》一文中提到“目前趋势性的大拐点在于美联储明确加息信号和南美铜矿生产完全恢复”,目前我们依然保持该观点,短期内沪铜价格上涨的逻辑依然成立。 投资策略 虽然预计基本面良好,但由于目前铜价处于高位,伴随着后市铜价继续上涨,风险也将随之积聚,因此建议多头采取买入看涨期权的方式持仓,同时可考虑买入深度虚值看跌期权规避价格快速回撤风险。 华安期货 何磊 闫丰 |

|

|  |

|