原标题: 铜价 宽幅运行为主 来源:期货日报 进入消费淡季 一方面,短期铜市场无进一步利多刺激,价格缺乏反弹动能;另一方面,国内下游消费进入传统淡季,实体需求无较大亮点。预计6—7月铜价在67000—75000元/吨宽幅振荡运行的概率较大。

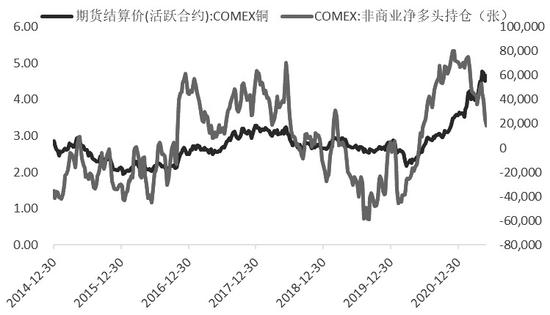

图为CFTC非商业净多持仓下降 5月以来,铜价不断走高抑制下游终端消费,原材料价格持续大涨亦引发国内高层关注,此后,铜价自78000元/吨高位持续回调。展望后市,市场对美联储货币政策收紧预期不断升温,与此同时,美元指数阶段性企稳对大宗商品市场形成压制。产业方面,国内下游消费进入传统淡季,消费进一步转弱或对铜价带来进一步利空。笔者认为,6—7月铜价无较大反弹动能,维持宽幅振荡概率较大。 美联储货币政策收紧预期较强 美国经济运行呈现进一步复苏态势。其中,5月ISM制造业指数从4月的60.7上升至61.2,高于市场预期值60.9,连续12个月位于扩张区间。最新公布的5月非农就业数据为增加55.9万,虽不及预期值67.5万,但失业率降至5.8%,环比进一步下降0.3个百分点,且已创下2020年3月以来新低。可以预计,伴随着疫苗接种率的上升,就业市场状况将持续改善。 美国疾病控制与预防中心最新发布的报告显示,63.3%的美国成年人已接种至少一针新冠疫苗,拜登之前的目标是7月4日美国独立日之时接种至少70%的美国成年人。强劲的就业及制造业数据引发市场对美联储收紧货币政策的预期不断升温,近期美联储官员卡普兰重申美联储缩债宜早不宜迟,应该温和地收紧政策。预计一旦美联储继续释放紧缩信号,大宗商品市场风险偏好会下降,铜价反弹动能将减弱。同时,随着美国经济的持续改善和潜在的政策转向预期,美元指数接下来止跌反弹的概率增大,对铜价将形成进一步压制。 下游补库意愿降低 矿山供应存趋紧预期。最新消息显示,必和必拓(BHP)的埃斯康迪达(Escondida)铜矿的工会表示已经提交一份关于新集体劳动合同的初步提案,标志着这家全球最大铜矿的劳资谈判开始。近期需进一步关注谈判进展,在当前矿山供应紧张背景下,上游罢工易引发市场炒作。必和必拓旗下的埃斯康迪达铜矿4月产量同比减少16.5%至85700吨,年初迄今累计减少14.5%。 终端需求有降温迹象。数据显示,5月电线电缆企业开工率为81.7%,环比下降1.86%;5月铜板带箔企业开工率为84.15%,环比下降1.44%;5月铜管企业开工率为85.45%,环比下降3.96%;5月铜杆企业开工率为70.45%,环比下降0.14%。与此同时,进口数据不及预期也进一步佐证需求端在下滑,我国5月未锻铜及铜材进口量连续第二个月下降,至44.5万吨,降幅达到8%,主要因为前期铜价不断上涨抑制终端需求。进入6月后,传统淡季效应逐步显现,产业端对价格的提振作用在下降。 多头减仓迹象明显 从国内持仓来看,自5月12日官方明确提出部署做好大宗商品保供稳价工作之后,铜价开始高位回落,铜总持仓从70万手下降至65万手,说明多头资金减仓止盈,而铜价回调暂时未看到产业资金入场锁定成本。同时,截至6月1日,CFTC非商业净多头持仓为18523张,较5月初的53770张下降35247张,铜市场投机多头减仓迹象明显。 综上所述,短期铜市场在无进一步利多刺激下,价格缺乏进一步反弹动能。伴随着美联储收紧货币政策预期增强,美元阶段性反弹概率增加。此外,国内下游消费进入传统淡季,实体需求无较大亮点,预计6—7月铜价在67000—75000元/吨宽幅振荡运行的概率较大。操作上,建议下游企业按需采购为主,待价格回调至68000—70000元/吨区间逢低少量买入锁定成本。(作者单位:中信建投期货) |

|

|  |

|

微信:

微信: QQ:

QQ: