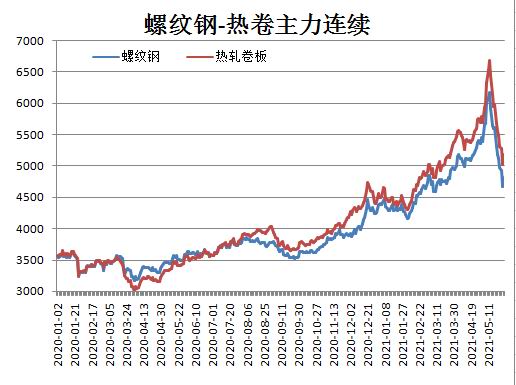

摘要 5月份国内钢材期现货价格冲高回落,由于节后原材料走高,叠加钢材库存下滑,市场乐观情绪依旧,钢价加速上行,但随着“大宗商品保供应稳价格”多次出现在高级别会议及文件中,市场情绪转弱,钢价承压下挫。 6月份钢材价格或陷入区间宽幅震荡,首先监管部门对于大宗商品价格波动的关注仍将影响市场情绪;其次钢材终端需求尚可,库存量仍处于下降趋势;最后碳中和背景下,环保督察高压步入常态化。因此,钢材期价在多空因素并存的环境下,行情波动加剧,应注意把握操作节奏,做好风险控制。 操作上建议,RB2110合约于4800-5500区间低买高抛,止损参考150元/吨。HC2110合约于5000-5800区间低买高抛,止损参考200元/吨。 一、5月份钢材市场行情回顾 5月份钢材期货价格整体呈现冲高回落走势,五一节后钢价在钢厂、贸易商挺价及市场乐观情绪推动下继续上冲,RB2110、HC2110合约分别触及6208元/吨、6727元/吨上市新高,但随着钢价持续上行,终端企业采购成本过高,导致退单、毁约、停工现象增多,并引起高层持续关注。因此进入5月中旬“大宗商品保供应稳价格”多次出现在高级别会议及文件中,市场乐观情绪逐步转向悲观,钢材期价则接连下破6000、5500、5000等重要关口。截止5月28日RB2110合约报收4933元/吨,较上月底跌339元/吨,跌幅为6.29%;HC2110合约报收5328元/吨,较上月底跌251元/吨,跌幅为4.41%。

图表来源:WIND、瑞达期货研究院 二、钢材市场产业链分析 1、铁矿(1183, 13.50, 1.15%)石市场情况 5月份,铁矿石期现货价格冲高下挫。由于月初钢价连创新高,叠加铁矿石港口库存持续下滑及中高品资源紧俏的情绪下铁矿石期现货价格延续涨势,I2109合约最高上探至1358元/吨,而62%铁矿石普氏指数则涨至233.1美元/吨的历史新高。然而随着5月12日国常会提出要做好市场调节,应对大宗商品价格过快上涨及其连带影响;5月14相关监管部门分别约谈唐山钢铁生产企业及上海钢铁企业;5月19日国常会再次强调,加强大宗商品期现货市场联动监管,保障大宗商品供给,遏制其价格不合理上涨,努力防止向居民消费价格传导。市场情绪在利空消息影响下持续转弱,叠加澳巴铁矿石发运量回升,矿价则逐步下滑。截止5月28日I2109合约收盘价为1063元/吨,较上月底跌25.5元/吨,跌幅为2.3%;青岛港62%澳洲PB粉矿现货价为1382元/湿吨,较上月底跌28元/湿吨,跌幅为2%。 6月份铁矿石价格或宽幅震荡。供应面,矿价虽有一定回落,但目前矿山利润仍较高,生产积极性良好,铁矿发运量或维持在较高水平;需求方面,钢厂高炉开工率及产能利用率整体或缓慢上调;最后需要注意政策面的变动给铁矿石带来的进一步影响。

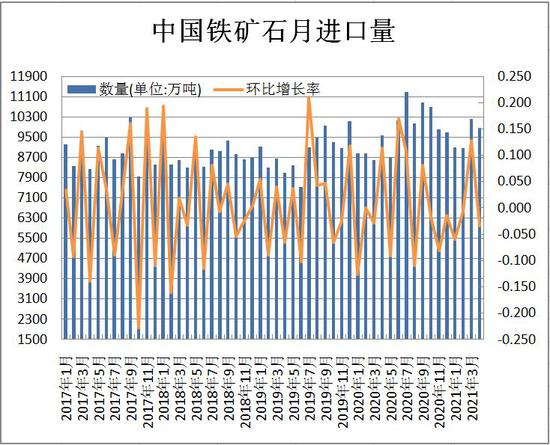

图表来源:WIND、瑞达期货研究院 据海关总署公布的数据显示,2021年4月份,中国进口铁矿石9856.6万吨,环比减少354万吨,同比增加285.8万吨;1-4月份,中国进口铁矿砂及其精矿3.82亿吨,同比增加6.7%。整体上澳洲与巴西铁矿石产量稳中有升,而国内钢厂需求保持旺盛,因此澳巴对华出口稳步增长。 6月份钢材市场仍处于消费旺季,钢厂高炉开工率及产能利用率缓慢提升,铁矿石现货需求将保持旺盛,因此铁矿石进口量将维持较高水平。

图表来源:WIND、瑞达期货研究院 2、焦炭(2556, -37.50, -1.45%)市场情况 5月份,国内焦炭期货价格冲高回落,而现货价格则保持强势。5月上旬焦炭主产区开工小幅上升,产量有所提升,但因钢市火热,焦企库存下滑、订单良好,市场乐观看好后期焦炭市场,叠加山西煤矿安全检查严格,炼焦煤(1869, 28.00, 1.52%)供应相对缩减,焦炭期现货价格逐步上调,J2109合约再次突破3000元/吨关口。但进入中旬随着国常会多次提及大宗商品保供应稳价格,市场情绪受挫,期价快速回落,而现货市场保持坚挺,因焦企仍多在低库存状态,只是发货积极性高,看涨情绪明显下滑。截止5月28日河北一级冶金焦现货报价为2900元/吨,山西一级冶金焦为2680元/吨,较上月底分别上涨540元/吨;期货J2109合约月跌幅达4.45%。

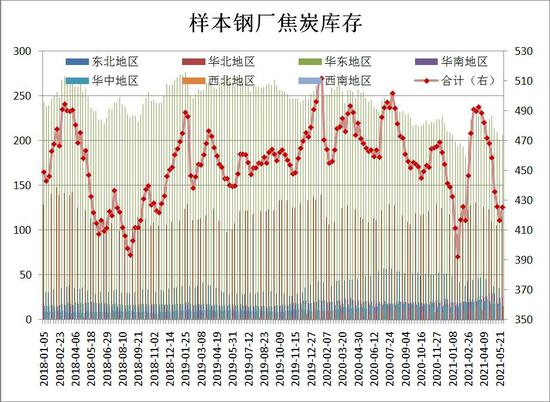

图表来源:WIND、瑞达期货研究院 据Mysteel统计数据显示,截止5月28日全国110家样本钢厂中焦炭库存量为425.59万吨,较上月减少32.93万吨,相较于去年同期减少37.22万吨;100家独立焦企中焦炭库存量为22.6万吨,环比上月减少6.88万吨,相较于去年同期减少29.76万吨。焦炭现货价格已连续八轮提涨,当前开启第九轮120元/吨提涨,由于钢价大幅回落看涨情绪下滑,全面提涨恐将落空。预计后期焦炭现货价格或将承压回调,需重点关注钢厂补库库存动态及钢材价格变动。

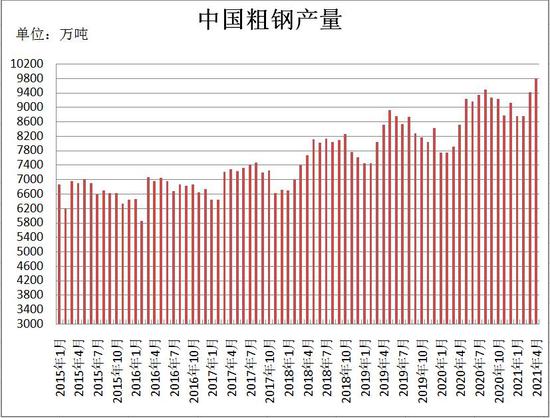

图表来源:我的钢铁、WIND、瑞达期货研究院 3、钢材供应情况 据国家统计局数据显示,2021年4月,中国粗钢产量为9785万吨,同比增长13.4%。1-4月粗钢总产量为3.7456亿吨,同比增长15.8%。4月钢材产量为1.2128亿吨,同比增长12.5%。1-4月钢材总产量为4.5253亿吨,同比增长20.1%。 4月份粗钢产量及钢材产量,同环比继续提升,且增幅扩大,整体上与环保加压,节能减排预期相差甚远,但工信部多次会议上表示,将坚决压缩粗钢产量,确保粗钢产量同比下降,后市继续关注产业、环保政策对钢厂带来的影响。

图表来源:WIND、瑞达期货研究院 据Mysteel监测的全国139家建材钢厂,截止5月28日螺纹钢(5189, 14.00, 0.27%)5月份产量为1490.15万吨,产能利用率平均值上调至81.7%,环比上月产量增加44.27万吨;去年同期产量为1535.86万吨,产能利用率平均值为84.1%。5月份样本钢厂螺纹钢产量继续提升,随着终端需求持续释放及钢材利润丰厚,钢厂高炉开工率及产能利用率逐步上调。从历史数据分析6月份螺纹钢产量将进一步提升,但应关注环保政策对钢厂高炉的影响。

图表来源:我的钢铁、瑞达期货研究院 据Mysteel监测的全国37家热轧板卷生产企业总计65条生产线,截止5月28日热轧卷板5月份产量为1341.05吨,产能利用率上调至85.7%,环比上月产量增加49.53万吨;去年同期产量为1217.3万吨,产能利用率平均值为77.8%。5月份热卷(5461, -17.00, -0.31%)产量继续提升,因钢价持续上涨,钢厂利润扩大企业开工率意愿较强,预计6月份热卷产量仍将维持在较高水平。

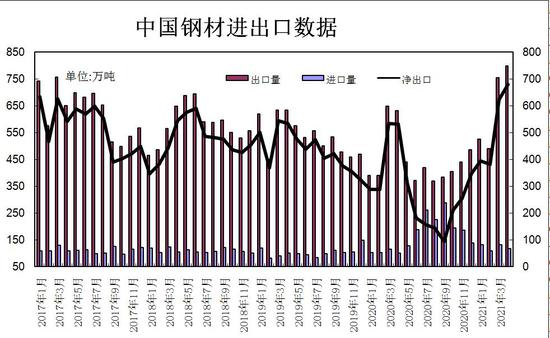

图表来源:我的钢铁、瑞达期货研究院 4、钢材进出口情况 据海关统计数据显示,2021年4月我国出口钢材797.3万吨,同比增长26.2%;1-4月我国累计出口钢材2565.4万吨,同比增长24.5%。4月我国进口钢材117.4万吨,同比增长16.2%;1-4月我国累计进口钢材490.1万吨,同比增长16.9%。1-4月净出口量2077万吨,同比增加435.1万吨。国内钢材出口量持续提升,一方面体现海外市场需求强劲,另一方面则显示国内钢材出口价格仍有优势。

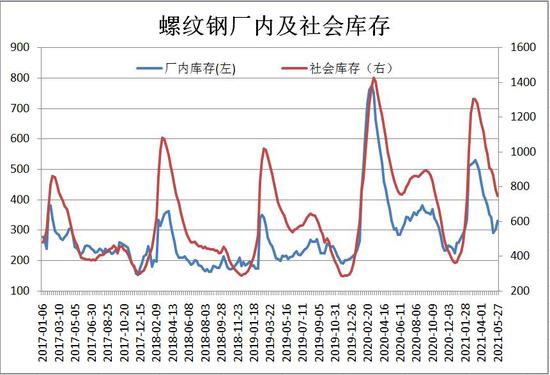

图表来源:统计局、瑞达期货研究院 5、库存数据分析 螺纹钢库存量:截止5月28日,全国35个主要城市螺纹钢库存量为747.69万吨,相较于上月减少161.08万吨;去年同期库存量为802.73万吨,同比减少55.04万吨。 5月28日,137家样本钢厂中螺纹钢厂内库存为330.51万吨,相较于上月底的352万吨,减少21.49万吨;去年同期为305.16万吨,同比增加25.35万吨。5月份螺纹钢库存量继续下滑,终端需求尚可。进入6月仍处钢材消费旺季,库存量或延续下降趋势,但降幅或缩窄。

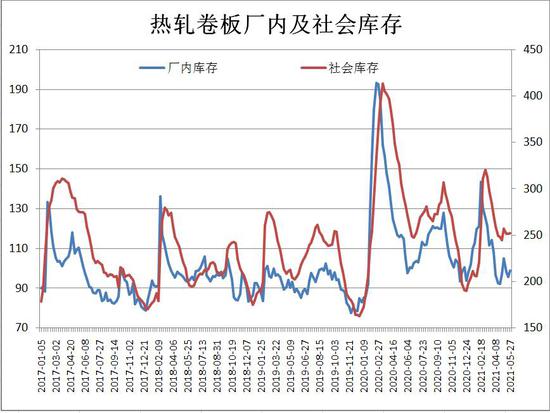

图表来源:WIND、瑞达期货研究院 热轧卷板库存量:截止5月28日,全国33个主要城市热轧卷板库存量为251.92万吨,相较于上月底增加7.09万吨;去年同期库存量为282.38万吨,同比减少30.46万吨。 5月28日,37家样本热轧板卷生产企业中厂内库存为99.04万吨,相较于上月底97.11万吨,增加1.93万吨;去年同期为104.79万吨,同比减少5.75万吨。5月份热卷库存量环比小幅提升,由于钢厂利润丰厚,钢厂高炉产能利用率提升至较高水平。6月份热卷供应偏紧格局或出现缓解。

图表来源:WIND、瑞达期货研究院 6、基建、房地产市场 据国家统计局发布数据显示,2021年1—4月份,全国房地产开发投资40240亿元,同比增长21.6%;比2019年1—4月份增长17.6%,两年平均增长8.4%。其中,住宅投资30162亿元,增长24.4%。1—4月份,房地产开发企业房屋施工面积818513万平方米,同比增长10.5%。房屋新开工面积53905万平方米,增长12.8%。1—4月份,房地产开发企业土地购置面积3301万平方米,同比增长4.8%;土地成交价款1203亿元,下降29.2%。 2021年1—4月份,全国固定资产投资(不含农户)143804亿元,同比增长19.9%;比2019年1—4月份增长8.0%,两年平均增长3.9%。其中基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长18.4%。其中,水利管理业投资增长24.9%;公共设施管理业投资增长14.1%;道路运输业投资增长16.8%;铁路运输业投资增长27.5%。从1-4月份数据分析,扩大内需加大基建投入仍在支撑钢材现货需求。

图表来源:WIND、瑞达期货研究院 7、汽车行业 中汽协发布数据显示,2021年4月,我国汽车产销分别达到223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比增长6.3%和8.6%。1-4月,汽车产销858.6万辆和873.6万辆,同比增长53.4%和51.8%。 乘用车领域,4月产销分别完成171.4万辆和170.4万辆,环比分别下降9%和9.1%,同比分别增长7.9%和10.8%。1-4月,乘用车产销分别完成666.8万辆和679.1万辆,同比分别增长55.3%和53.1%。虽然国内4月汽车产销量环比出现回落,但整体仍处在较高水平,后市若汽车产销量继续下滑,将对热卷现货需求构成一定抑制。

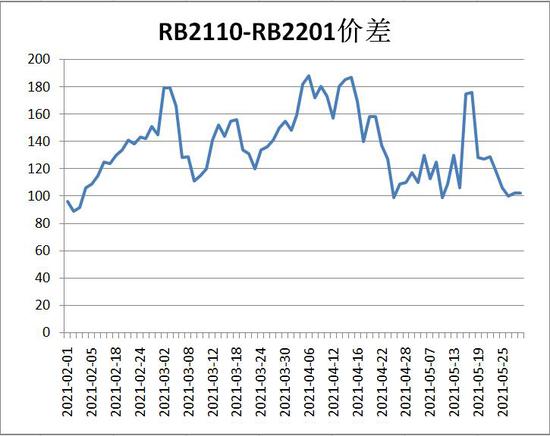

图表来源:中汽协、瑞达期货研究院 三、小结与展望 5月份国内钢材期现货价格冲高回落,由于节后原材料走高,叠加钢材库存下滑,市场乐观情绪依旧,钢价加速上行,但随着“大宗商品保供应稳价格”多次出现在高级别会议及文件中,市场情绪转弱,钢价承压下挫。6月份钢材价格或陷入区间宽幅震荡,首先监管部门对于大宗商品价格波动的关注仍将影响市场情绪;其次钢材终端需求尚可,库存量仍处于下降趋势;最后碳中和背景下,环保督察高压步入常态化。因此,钢材期价在多空因素并存的环境下,行情波动加剧,应注意把握操作节奏,做好风险控制。 四、操作策略 1、投资策略 6月份钢材价格或陷入区间宽幅震荡,首先监管部门对于大宗商品价格波动的关注仍将影响市场情绪;其次钢材终端需求尚可,库存量仍处于下降趋势;最后碳中和背景下,环保督察高压步入常态化。操作上建议,RB2110合约于4800-5500区间低买高抛,止损参考150元/吨。HC2110合约于5000-5800区间低买高抛,止损参考200元/吨。 2、套利策略 跨期套利:5月28日RB2110与RB2201合约价差为102。钢材市场整体或保持近强远弱格局,操作上建议,价差处在100-80区间,多近空远,止损50,目标140-160。

图表来源:WIND、瑞达期货研究院 跨品种套利:5月28日HC2110合约与RB2110合约价差为395,目前上海地区现货热卷与螺纹钢价差为580元/吨,期货价差远低于现货,同时热卷库存压力小于建筑钢材,后市价格仍将保持明显优势。操作上建议,当HC2110-RB2110合约价差在300-350区间,多热卷空螺纹,价差为250元/吨止损,目标450-500元/吨。

图表来源:WIND、瑞达期货研究院 瑞达期货 陈一兰 |

|

|  |

|