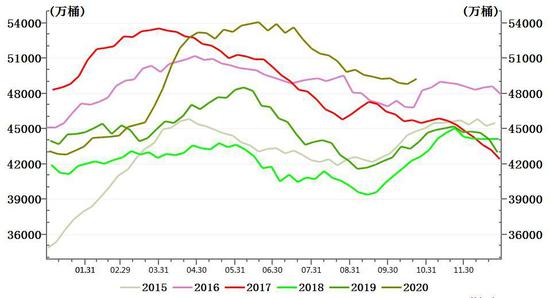

摘要: PP:成本方面,近期油价弱势下探,成本端利空PP。供需方面,PP生产利润处偏高水平,开工率维持高位,叠加后续新产能投产,供应压力趋向增加;而下游方面,下游塑编工厂订单尚可,整体开工率维持在56%,与去年持平;PP下游共聚注塑开工率维持在64%,也与去年持平;下游BOPP开工率上升至55.2%,小幅高于去年同期53.2%。随着四季度的到来,下游需求预计将小幅走弱。 综上所述,预计PP2101四季度将呈区间偏弱震荡格局,2101合约行情区间参考7500-8300,8000以上逢高布局空单,回调至7800附近及以下逢低逐步减仓,区间波段短空操作策略参与。 一、疫情二次爆发担忧升温,油价大幅回落下探 图1-1:美国原油库存

数据来源:Wind、神华研究院 据EIA报告显示,截至10月23日当周,EIA原油库存增加432万桶,远高于预期的123万桶,前值为减少100.2万桶。上周美国国内原油产量增加120万桶至1110万桶/日,原油出口增加42.4万桶/日至346万桶/日,除却战略储备的商业原油库存增加432万桶至4.924亿桶,增加0.9%。炼厂设备利用率小幅上升至74.6%,略高于预期,前值为72.9%。 图1-2:WTI及布伦特原油期价

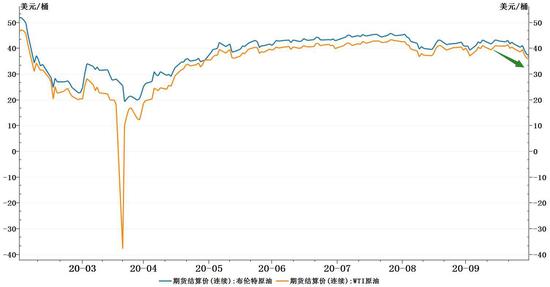

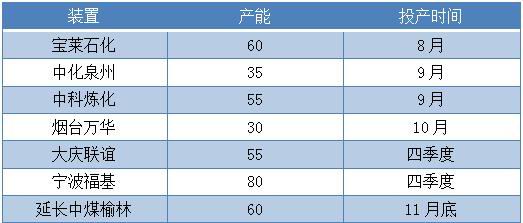

数据来源:Wind、神华研究院 因美国新冠肺炎病例数量创下历史新高,法、德国等国也宣布了新的禁闭措施。英国上周六也采取了类似行动。截至上周五的五天时间里,基准布伦特原油价格下跌10%,至每桶37.46美元,为5月份以来的最低水平。 受疫情加剧以及供应面影响,国际油价连续第四个交易日录得下跌,因周末欧洲加强封锁措施以遏制新冠病毒传播,且利比亚方面表示下个月原油产量将提高至100万桶/日,增产速度远超市场预期。预计油价短期延续弱势下探,美原油关注前低30美元/桶有效支撑。 二、四季度有较多新产能投产,PP供需面整体偏利空 2.1、PP新产能计划投产,供应压力趋向增加 图2-1:PP新产能投产时间

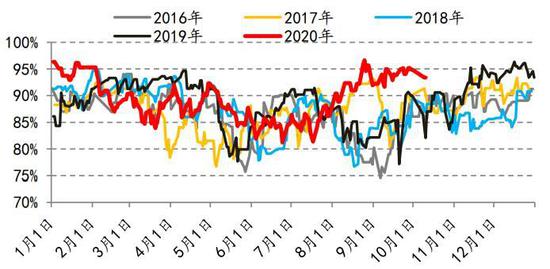

数据来源:Wind,神华研究院 宝来石化60万吨新装置已于8月投产,中科炼化55万吨和中化泉州35万吨装置9月投产,万华化学预计10月投产,榆林能化二期和大庆联谊预计11-12月投产。 图2-2:PP开工率

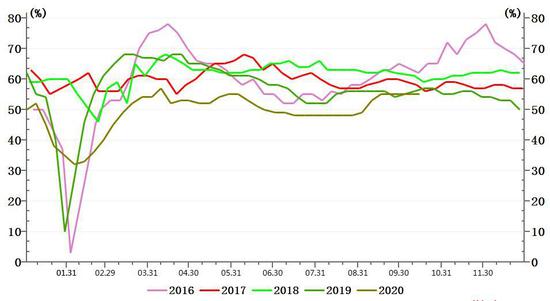

数据来源:Wind,神华研究院 图2-3:PP生产利润

数据来源:卓创资讯,神华研究院 2020年9月国内PP产量总计约222.64万吨,环比上月增长0.25%,较去年同期增长25.55%。当前PP为94%,大幅高于去年同期水平86%;进入10月中下旬,PP的检修装置有所减少,前期检修装置复工,且又有新装置投产,叠加中偏高水平的生产利润,国内PP供应将明显增加。 2.2、下游需求变化不大,整体维持正常水平 图2-4:PP下游塑编

数据来源:Wind,神华研究院 图2-6:PP下游BOPP开工率

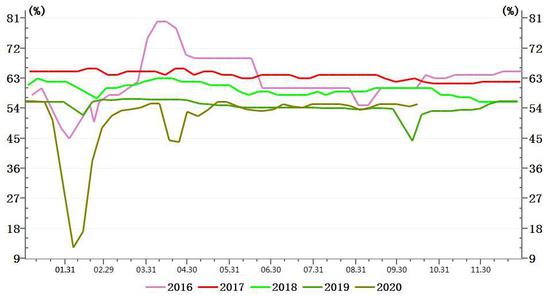

数据来源:Wind,神华研究院 下游塑编工厂订单尚可,整体开工率维持在56%,与去年持平;PP下游共聚注塑开工率维持在64%,也与去年持平;下游BOPP开工率上升至55.2%,小幅高于去年同期53.2%。随着四季度的到来,下游需求预计将小幅走弱。 2.3、进口窗口打开,进口量及库存高于去年同期水平 图2-6:PP进口利润

数据来源:Wind,神华研究院 图2-7:PP进口量

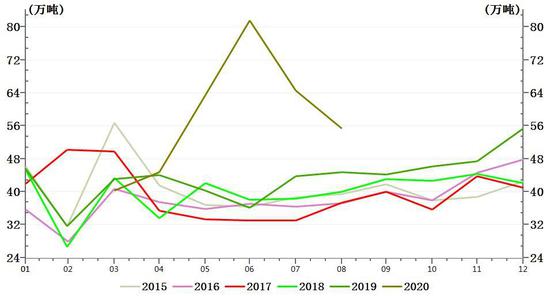

数据来源:Wind,神华研究院 图2-8:PP库存

数据来源:Wind,神华研究院 随着国内PP价格走高,PP进口利润窗口打开,PP进口量大幅高于往年同期水平。国内PP总库存压力不大,整体处中等水平,但高于去年同期水平。 三、后市展望及策略 图3-1:PP期价日K走势图

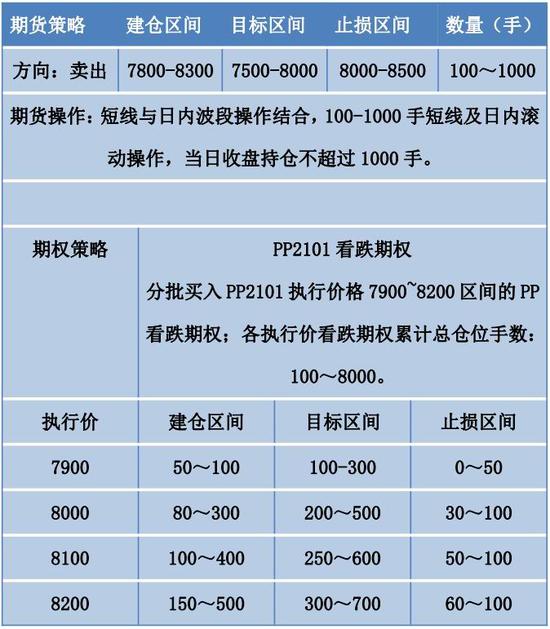

数据来源:文华财经,神华研究院 成本方面,近期油价弱势下探,成本端利空PP。供需方面,PP生产利润处偏高水平,开工率维持高位,叠加后续新产能投产,供应压力趋向增加;而下游方面,下游塑编工厂订单尚可,整体开工率维持在56%,与去年持平;PP下游共聚注塑开工率维持在64%,也与去年持平;下游BOPP开工率上升至55.2%,小幅高于去年同期53.2%。随着四季度的到来,下游需求预计将小幅走弱。 综上所述,预计PP2101四季度将呈区间偏弱震荡格局,2101合约行情区间参考7500-8300,8000以上逢高布局空单,回调至7800附近及以下逢低逐步减仓,区间波段短空操作策略参与。 操作策略:

神华期货1队 |

|

|  |

|