原标题:M2增速再度上升!9月金融数据超预期,A股三连阳缘何终结? 周三(10月14日),A股全天弱势整理,各大主要指数全线飘绿,终结节后三连阳走势。上证指数收报3340.78点,跌0.56%;深证成指报13691.04点,跌0.78%;创业板指报2764.24点,跌0.74%;万得全A报5268.72点,跌0.66%,成交8202亿元,环比略减。盘后,央行发布9月社融等重磅金融数据,均好于预期。

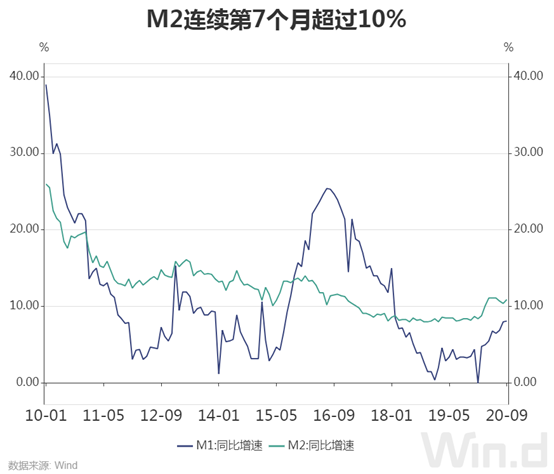

M2增速短暂回落后再度上升 M2增速在经历了7月、8月的短暂回落后,再度上升,连续第7个月超过10%。10月14日,央行报告显示,9月末,广义货币(M2)余额216.41万亿元,同比增长10.9%,增速分别比上月末和上年同期高0.5个和2.5个百分点;狭义货币(M1)余额60.23万亿元,同比增长8.1%,增速分别比上月末和上年同期高0.1个和4.7个百分点;流通中货币(M0)余额8.24万亿元,同比增长11.1%。前三季度净投放现金5181亿元。

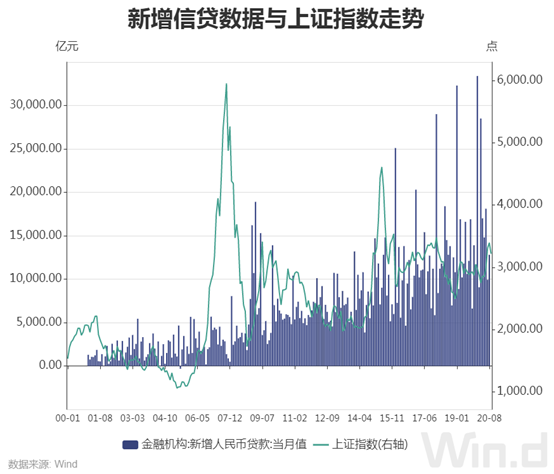

9月社会融资规模增量为3.48万亿元,预期2.95万亿元 央行报告显示,初步统计,2020年前三季度社会融资规模增量累计为29.62万亿元,比上年同期多9.01万亿元。其中,对实体经济发放的人民币贷款增加16.69万亿元,同比多增2.79万亿元;对实体经济发放的外币贷款折合人民币增加3052亿元,同比多增3863亿元;委托贷款减少3190亿元,同比少减3264亿元;信托贷款减少4137亿元,同比多减3059亿元;未贴现的银行承兑汇票增加5676亿元,同比多增1.09万亿元;企业债券净融资4.1万亿元,同比多1.65万亿元;政府债券净融资6.73万亿元,同比多2.74万亿元;非金融企业境内股票融资6099亿元,同比多3756亿元。9月份,社会融资规模增量为3.48万亿元,比上年同期多9630亿元。 中国央行调查统计司司长阮健弘10月14日在发布会上表示,今年前三季度中国信贷和社融增速合理增长,还没到偏快增长的状况。今年受疫情影响,宏观杠杆率会出现阶段性上升。我们当前面临特殊情况,宏观杠杆率提升适应宏观政策,是支持疫情防控和国民经济恢复的一个体现。应当允许宏观杠杆率阶段性上升,扩大对实体经济的信用支持。 阮健弘指出,应该说这个政策现在已经取得了显著成效,突出体现就是国民经济稳步增长。二季度中国GDP增长已经实现了正增长,我们预计三季度GDP增速会进一步提升,这也为未来更好保持合理的宏观杠杆率水平创造了条件。 9月新增贷款1.9万亿超预期 央行公布的数据显示,中国9月新增人民币贷款19000亿元,预期17492亿元,前值12775亿元。 9月末,本外币存款余额216.86万亿元,同比增长10.7%。月末人民币存款余额211.08万亿元,同比增长10.7%,增速分别比上月末和上年同期高0.4个和2.4个百分点。 前三季度人民币存款增加18.15万亿元,同比多增4.93万亿元。其中,住户存款增加9.95万亿元,非金融企业存款增加5.49万亿元,财政性存款增加6278亿元,非银行业金融机构存款增加4765亿元。9月份,人民币存款增加1.58万亿元,同比多增8633亿元。 9月末,外币存款余额8487亿美元,同比增长15.9%。前三季度外币存款增加909亿美元,同比多增862亿美元。9月份,外币存款增加292亿美元,同比多增279亿美元。 新增信贷数据与A股有何规律? 新增贷款是用来反映我国金融机构向企业和居民发放的人民币贷款的增加额的一个统计数据,由中国人民银行定期向社会公布。统计表明,新增贷款与M1、M2存在同向的增长关系。在这当中,M1的变化与股市行情的趋势最为密切。在一定规模下,流动性增加,股票估值会发生变化。因此,新增贷款增长变化导致的流动性变化是影响A股估值变化的核心力量。 历史数据显示,每当新增信贷数据爆发式增长,都会刺激A股出现大行情。 2019年初,A股高歌猛进。上证指数月涨幅分别达到3.64%、13.79%以及5.09%,走势强劲。央行公布的数据显示,2019年1月,人民币新增贷款及社融增量,同创历史天量。其中人民币贷款增加3.23万亿元,同比多增3284亿元。 再回顾2009年,2009年1-3月,正是在流动性极度宽松的环境下,A股开始大幅反弹,沪指月涨幅分别达到9.33%、4.63%以及13.94%,走势强劲。而在2009年6月,新增信贷数据又一次过万亿元,达到1.53万亿元,整个上半年的流动性大量释放,又助推沪指在2009年6月和7月继续大涨12.4%和15.3%。Wind数据显示,从2009年1月到7月,沪指累计涨幅达到惊人的87.39%。

节后净回笼资金规模大 而在国庆长假后,央行暂停了公开市场操作,而10月份以来逆回购到期规模却较大。Wind数据显示,10月1日至8日央行公开市场累计有4700亿元逆回购到期,随后的工作日每日也都有逆回购到期,自10月9日至14日,五个工作日逆回购到期累计达3000亿元。总体上10月以来,央行公开市场逆回购到期已达7700亿,净回笼资金规模较大。

市场人士表示,节后资金大量回流银行体系,加之10月份前几个工作日政府债券融资尚未大规模启动,尽管近几个工作日节前投放的逆回购持续到期,但市场资金面仍处于较为充裕状态。 北上资金因港股休市暂停流入 周三北向资金恢复交易,全天净卖出15.55亿元,打破了连续两日大幅净流入的局面。此前两个交易日累计净买入近250亿元。当天北向资金一度净卖出约37亿元,尾盘逐渐流入,沪股通全天净买入2亿元。

风险偏好降低,节后资金在乎业绩 针对三季度市场的震荡格局,景顺长城基金分析认为,从盘面上看,市场呈现对今年涨幅较大的板块获利了结、对滞涨或盈利底部回升的板块增配的特征,各行业间的估值分化程度继续收敛。其中,科技和消费板块回调幅度较大,部分年初以来滞涨的低估值顺周期板块较为抗跌,另外,疫情压制的航空运输等板块甚至逆市上涨。 对于A股市场四季度的行业配置方向,景顺长城基金表示,伴随着实体经济的继续复苏,四季度顺周期板块的相对业绩趋势占优,叠加估值较低的优势,将成为市场资金新的突破口。同时,从中报业绩看,各板块龙头股的业绩表现仍然突出,继续支撑着少部分优质蓝筹的结构性牛市。此外在风格上,考虑到市场局部估值压力在调整过程中已经得到了一定缓解,行业间估值分化有所收敛,预计风格再平衡或将仍是四季度的市场主旋律。 鉴于此,景顺长城基金强调,市场如遇震荡整固或则提供了逢低布局的机遇,紧跟经济复苏主线,短期立足于低估值顺周期逻辑,尤其是金融、工程机械、化工、水泥、汽车、家电等。在中期配置上,兼顾大循环背景,逢低吸纳代表消费升级及产业升级的优质龙头。对于估值相对较高的医药、科技等板块,当前或是估值消化阶段,但仍然看好长期的成长性与配置价值。 诺德基金10月14日发表市场观点称,未来呈现结构性行情的概率更大,中长期相对看好景气度向上的行业如科技、医药和消费等,低估值的金融地产也会有阶段性投资机会。 诺德基金表示,国内经济和企业盈利已经从底部回升,受疫情压制最严重的服务业也持续恢复,但宏观流动性出现边际收紧趋势。短期需关注上市公司三季报业绩披露等情况。 诺德基金认为,短期内市场仍旧保持震荡上行趋势,波动幅度或加大。从中长期来看,大概率而言,全球流动性仍会处于充裕状态;我国金融开放力度加大,外资持续流入趋势不变。国内房住不炒的思路延续,叠加理财产品打破刚兑,居民投资面临选择,权益市场有望承接居民资产配置的需求。 |

|

|  |

|