来源: CFC农产品研究 消费冷冷清清,价格凄凄惨惨,鸡蛋(3818, -108.00, -2.75%)市场春节之后就陷入困境,但似乎总能找到希望。供应的提升带来的压力逐月加大,疫情之后消费并没有报复性反弹,而是持续萎靡。疫情爆发期间,养殖户盼望着疫情的离去支撑鸡蛋价格;然而物流限制放开之后,鸡蛋现货的反弹仍然有限。随着时间来到6月,新的期盼又到来了:中秋的消费旺季对于鸡蛋的价格支撑。在去年高收益的支撑下,今年养殖户对亏损的承受能力加强。前期的扩张,当前的坚持,使得鸡蛋养殖陷入了囚徒困境:都坚持养殖,则行业亏损延续;若清退产能,则可能错失后期利润。 从存栏数据来看,5月蛋鸡总存栏有见顶的态势,但由于鸡龄结构的变化,在产存栏所代表的供应见顶应在6~7月。中秋之后,市场可淘老鸡有望增加而新增开产减少,供给过剩的局面有改善的趋势。在期货价格上,市场也从中秋开始,重新给出养殖利润。 现货市场方面,周五市场再度跌回前期低点,大洋路低价破110元/44斤,山东西部破70元/30斤一线。梅雨来临给本就疲软的市场施加了更多的压力,但预计过后,市场有望走向上升通道,而价格回升的时间和力度是决定期价的重要因素。今日国内再度出现本土疫情,后续不确定性因素仍存。 从07到08再到09合约,市场以挤出升水为由,逐个合约进行碾压。一方面,旺季的升水给出做空的想象空间,另一方面,资金从近月推出之后,借助盈利压上,导致价格重挫。 09合约跌破疫情低点,大幅增仓环境下,价格重心已经降至3800一线。而近期07合约已出现跌无可跌的状况,下方支撑瞄准06合约。可以说,近月合约逐步“跌干净”之后,空头逐步向远月转移,继续施压。 市场最终的转机不在期价升水“跌干净”与否,而在于对现货上涨时间的预期。

一、现货市场

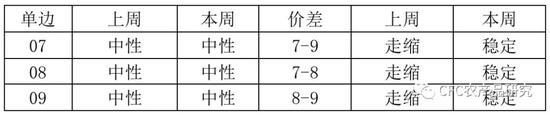

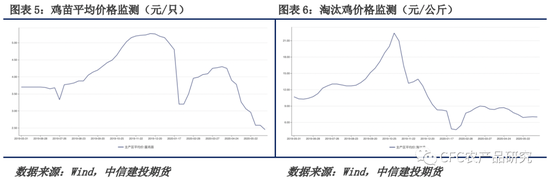

现货自4月以来持续下行,并在5月探底,6月震荡筑底,至今有第三次触底的趋势。 今年现货价格走势与往年情况相差较大,反应了供给端的强势。短期来看,现货继续向下运行的空间相对有限,6月份预计保持低位震荡的局面,真正的现货价格上涨需要到7月之后。 鸡蛋的现货走势是依赖时间的,只有经历过淡季才能到达旺季,只有经历过端午、梅雨、暑热,才能够到达中秋的备货时间;市场给出的现货价格预期被层层跌破之后,6合约在交割压力下逼近现货,但07盘面依靠现货市场的预期仍然保有一定升水,后期现货价格的变化仍是核心因素。 存栏量、存栏结构、淘鸡数量、鸡苗销售量等数据请查看“每周养殖报告(客户版)”。 二、 鸡苗与淘鸡价格 本周主产区蛋鸡苗平均价跌破2.5元/羽,鸡蛋市场的亏损明显地向上游传导,随着鸡苗价格的下跌,预期父母代将有望出现去产能的情况,促进鸡蛋价格周期的反转。 从鸡苗销售量、预订排苗期以及种蛋孵化率来看,当前农户补栏的情绪持续受到影响,不过整体鸡龄仍然以高峰产蛋鸡为主。当前的鸡苗补栏量会影响4到5个月之后的开产蛋鸡数量。出现较大变化的时间在中秋及之后。

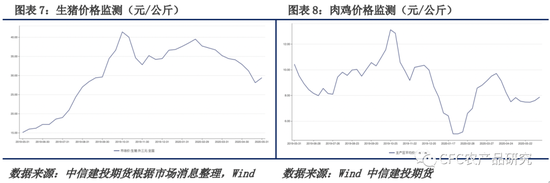

淘鸡价格稍有平稳,肉类市场总体的平稳、生猪价格的回升,都稳定了淘鸡价格,而其本身价格偏低也限制了进一步下跌的空间。总体来说,淘鸡市场供给充足,需求一般。淘鸡价格暂时无法进一步刺激淘鸡热情。当前鸡龄结构偏年轻,中秋不远,市场缺乏大规模淘鸡的条件。 三、猪价与白羽肉鸡价格 l 生猪价格继续回升,平均价格回到30元一线。生猪养殖成本,尤其是前期补栏的仔猪成本大幅提升,导致外购仔猪的生产模式利润持续遭到压缩。从核心供需上,生猪还没有走出非洲猪瘟的阴霾。而且当前非洲猪瘟仍然在多个地区有继续发展的势头,生猪供给能力的恢复还需时日。高价抑制生猪消费,在消费淡季,猪价恐难有太大起色。 l 白羽肉鸡价格步入熊市稳定期但同时也是消费旺季的起步期。白羽肉鸡生产逐步进入正常化,整体过剩的供给将再度占据主导,中长期肉鸡价格承受较大压力,但也会穿插季节性的上涨。

|

|

|  |

|

微信:

微信: QQ:

QQ: