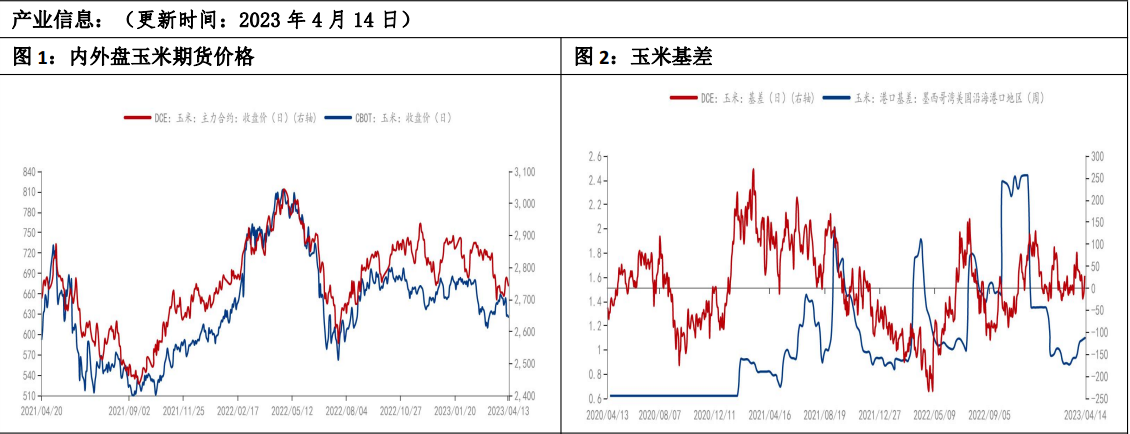

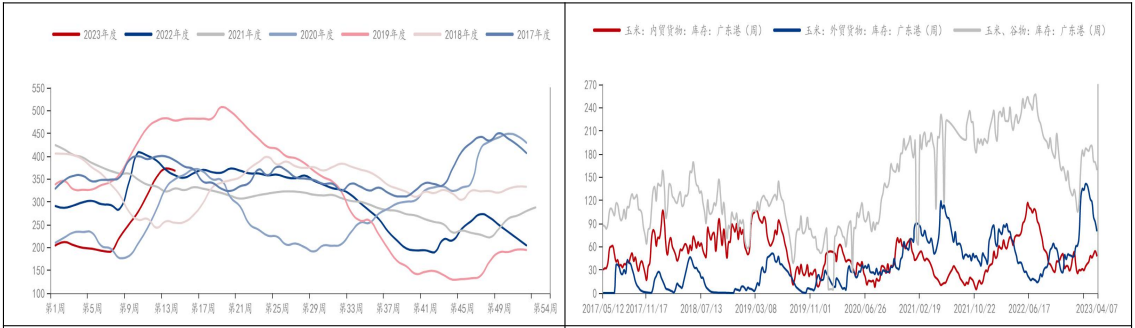

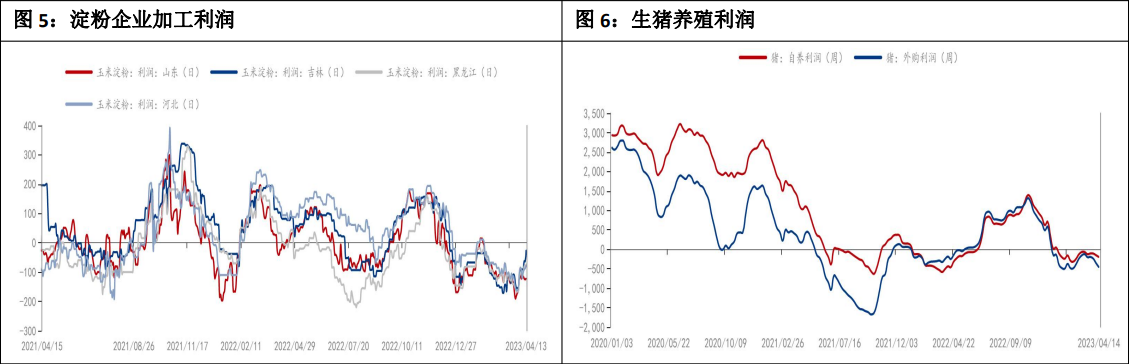

研报正文 【内容摘要】 【周度复盘】:上周,内外盘玉米(2747, 7.00, 0.26%)价格震荡为主。外盘方面,美玉米周度出口尽管符合预期,但数据仅略高于预期下限,且周环比明显减少。内盘方面,小麦价格先扬后抑,国内玉米价格在成本端附近跌幅放缓,盘面依旧在2700附近窄幅震荡。4月13日,内盘玉米主力合约基差28元/吨;墨西哥湾港口玉米基差(周度)1.1美元/蒲式尔,上周1.08美元/蒲式尔。 【供需动态】:1)美国玉米:出口略高于预期下限,对华有装船;2)南美玉米:Conab小幅上调巴西玉米产量,阿根廷玉米单产不及预期;3)国内现货:涨价持续性不足,成本再遇考验。 【主要观点】:玉米市场最大的问题是自身基本面缺乏指引,小麦价格和进口玉米到港预期对内贸玉米价格预期影响较大。 供应端多空交织。从替代品角度看,小麦价格是内贸玉米价格的上限,二季度华北小麦上市,小麦供应趋增不利于价格反弹;从进口玉米角度看,4-5月进口玉米到港偏少,进口端减少对价格存在支撑。总的来看,供应端特别是小麦的供应压力有释放需求,对玉米价格上行不利; 需求端库存分化。淀粉(3035, 17.00, 0.56%)深加企业玉米和淀粉库存偏多,饲料养殖企业库存偏少。虽然下游行业利润端短期难以修正,但饲料企业较往年偏低的库存也很难让玉米价格持续下行,低价饲用原料补库潜力有需求空间。 综上,我们暂时维持玉米上下空间受限,价格区间震荡的想法,现货企业可逢高进行部分套保。 【主要风险】:陈化水稻拍卖政策、小麦投放政策。 【一、周度复盘】 【价格走势】:上周,内外盘玉米价格震荡为主。外盘方面,美玉米周度出口尽管符合预期,但数据仅略高于预期下限,且周环比明显减少。内盘方面,小麦价格先扬后抑,国内玉米价格在成本端附近跌幅放缓,盘面依旧在2700附近窄幅震荡。4月13日,内盘玉米主力合约基差28元/吨;墨西哥湾港口玉米基差(周度)1.1美元/蒲式尔,上周1.08美元/蒲式尔。 【产业变化】:1)库存:4月12日北方四港玉米库存共计367.9万吨,周比减少5.4万吨;广东港口玉米库存120.9万吨,前一周146.1万吨,内贸玉米库存47.7万吨,周环比减少6.5万吨;外贸玉米库存80.2万吨,前一周91.9万吨,周环比减少11.7万吨。玉米及其他谷物库存总计159.3万吨,周环比减少9.9万吨。2)利润:4月14日,外购仔猪周均亏损462.04元/头,上周头均亏损357.8元/头;自繁自养周均亏损200.14元/头,上周头均亏损154.06元/头;淀粉深加工方面,4月13日,山东/吉林/黑龙江/河北玉米淀粉加工利润-121/-25/-72/-77元/吨,4月6日加工利润-122/-91/-07/-91元/吨,利润周内亏损幅幅度边际,但未见明显好转。

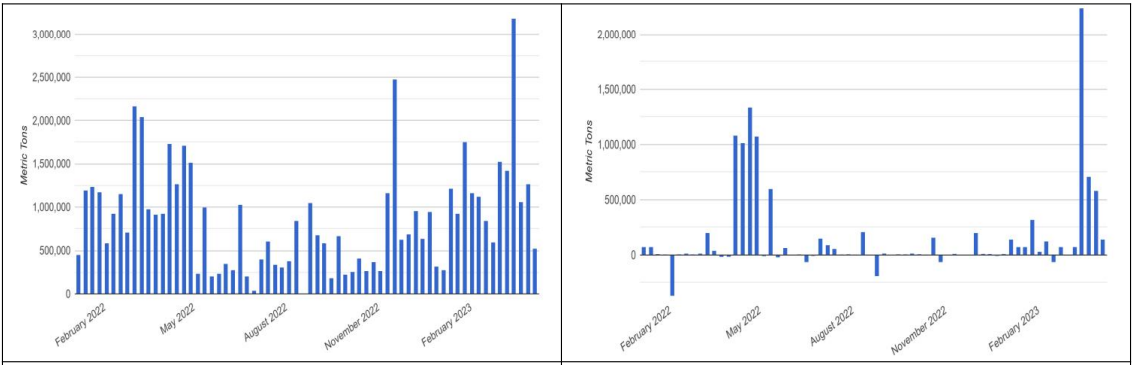

【二。供需动态】 【1.美玉米】:4月USDA预计美国2022/23年玉米产量为3.49亿吨,同比-8.88%,环比不变;出口预期4699万吨,环比不变,同比-25.15%;国内消费维持3.0367亿吨,期末库存维持在3408万吨。 上周,出口销售符合预期,对华有装船。1)出口销售:截至2023年4月6日当周,①美国2022/23年度玉米净销售量为52.8万吨,前一周为124.7万吨,买家主要是墨西哥、日本、中国等。2023/24年度玉米净销售0万吨,前一周2.62万吨。美玉米当周出口装船91.7万吨,前一周为113.68万吨,主要目的地是墨西哥、中国、日本等。本年度迄今为止,美国2022/2023年度累计出口销售玉米3774万吨,较上年同期5577万吨降32.3%。②对华出口方面,当周对中国玉米净销售14.08万吨,前一周58.6万吨;当周美国对华出口装船量20.9万吨,前一周装船量0吨。本年度向中国累计销售(已经装船和尚未装船的销售量)824万吨,前一周是810.1万吨,其中已装船466.4万吨,未装船约357.7万吨。

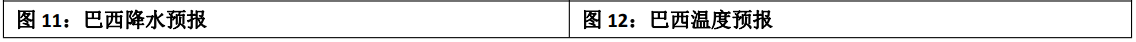

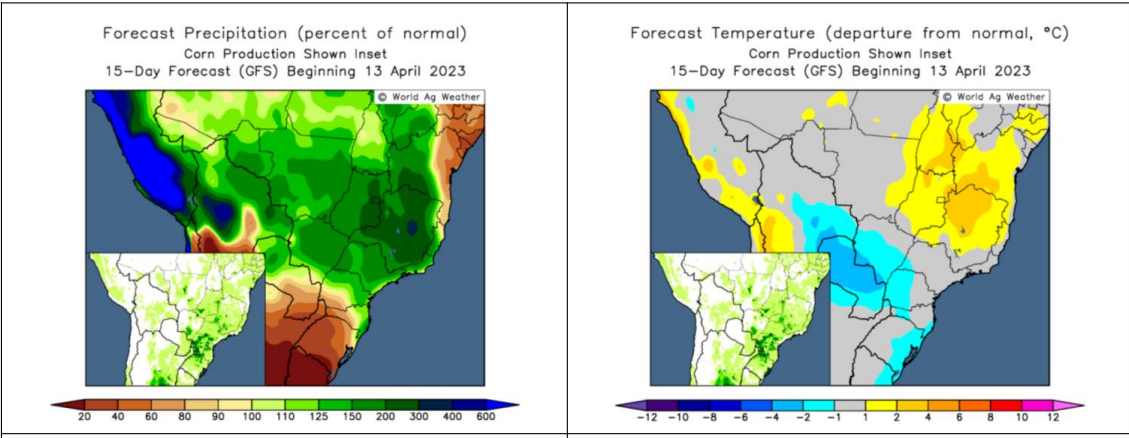

【2.巴西玉米】4月USDA预计巴西22/23年玉米产量1.25亿吨,同比+7.8%,环比不变;出口预估维持5000万吨不变,同比+4.2%,期末库存上调22万吨至727万吨。 上周,玉米产量小幅上调,出口进入淡季。1)收割及播种进度:截至4月8日,巴西一茬玉米收割进度51.2%,前一周47.6%,去年同期56.7%;二茬玉米播种进度98.9%,上周96.3%,去年同期99.8%。2)出口销售:谷物出口商协会(ANEC)预计4月巴西玉米出口为21万吨,周环比未作调整,去年同期出口量为94万吨,同比预计减少73万吨。3)天气情况:气象预报显示,未来2周,玉米产区预报降水总体良好。

【3.阿根廷玉米】4月USDA预计阿根廷玉米产量3700万吨,同比-25.25%,环比下调300万吨;出口量预估达2500万吨,环比同步下调300万吨,同比-27.33%。 上周,玉米收割进度10%,优良率小幅下降。1)作物评级:截至4月13日,①阿根廷玉米作物状况评级较差为53%(上周为52%,去年22%);一般为41%(上周41%,去年58%);优良为6%(上周7%,去年20%)。②土壤水分46%处于短缺到极度短缺(上周45%,去年13%);54%处于有益到适宜(上周55%,去年84%,去年3%被评为湿润)。2)产量变化,布交所本周暂时维持阿根廷玉米3600万吨的产量预估,罗萨里奥谷物交易所将玉米产量下调300万吨至3200万吨。3)收割进度:本周周报中披露阿根廷玉米收割进度为12.7%,上一周10.4%。3)天气情况:气象预报显示,未来2周,阿根廷玉米产区降水偏少,部分产区有明显降温过程,但暂时无霜冻风险,天气条件总体有利于玉米收割。

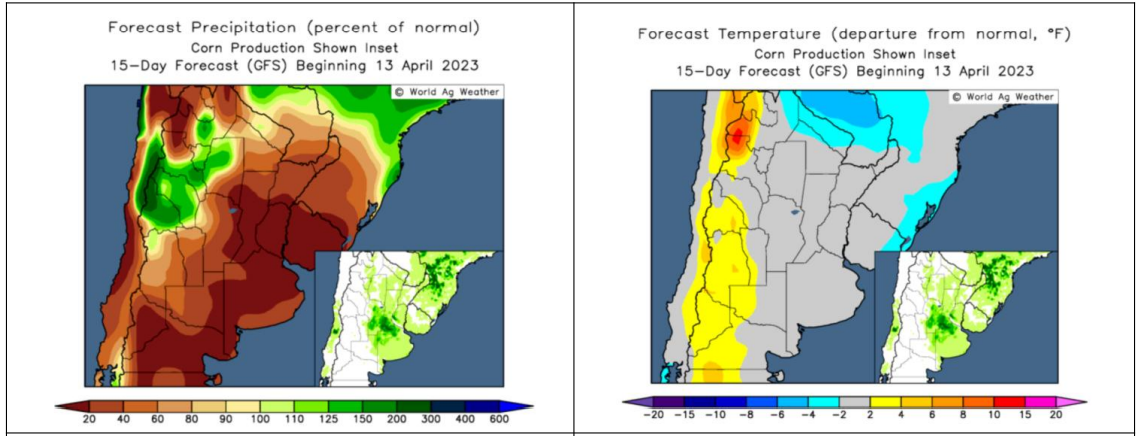

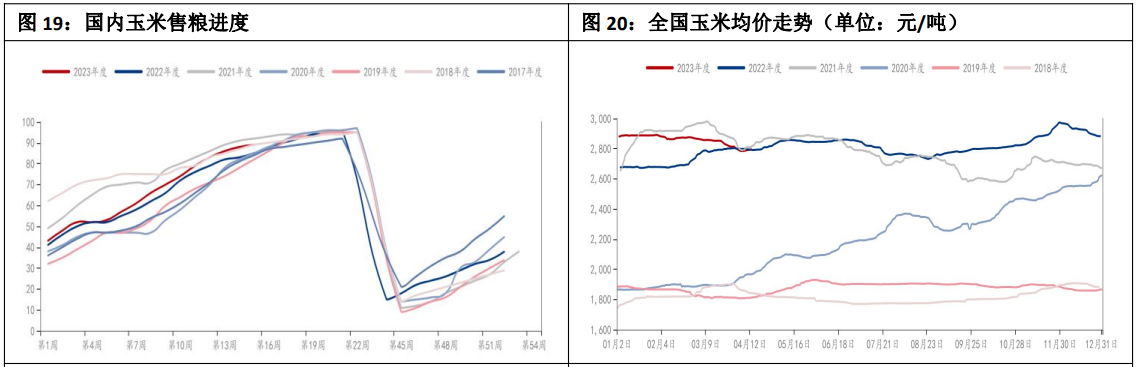

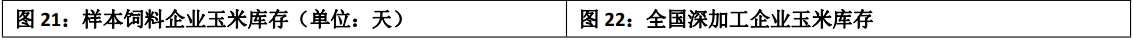

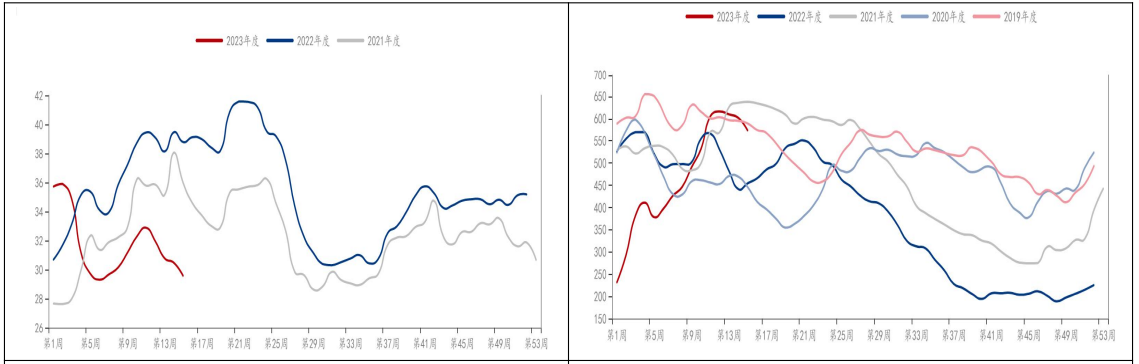

【4.国内玉米】4月农业农村部和USDA对产量环比均调整,预计国内玉米产量为2.772亿吨,同比+465万吨,增幅1.71%;进口量仍预计为1800万吨,同比减18%。 上周,政策传言提振,成本遭遇考验。Ⅰ)售粮进度:截至4月14日,全国玉米主要产区农户售粮进度为89%,去年同期85%。其中东北玉米售粮进度为90%,去年同期87%,华北玉米售粮进度为84%,去年同期81%。Ⅱ)价格变化:4月14日,全国玉米均价2794元/吨,上周均价2786元/吨,均价上涨8元/吨。Ⅲ)下游库存:截至4月14日,饲料企业玉米平均库存29.55天,周环比减少0.91天,跌幅2.99%,较去年同期下跌23.8%。2023年第14周,主要深加工企业玉米库存总量572.6万吨,周环比减少28.8万吨,较去年同期增加26.01%。

【三。主要观点】 玉米市场最大的问题是自身基本面缺乏指引,小麦价格和进口玉米到港预期对内贸玉米价格预期影响较大。 供应端多空交织。从替代品角度看,小麦价格是内贸玉米价格的上限,二季度华北小麦上市,小麦供应趋增不利于价格反弹;从进口玉米角度看,4-5月进口玉米到港偏少,进口端减少对价格存在支撑。总的来看,供应端特别是小麦的供应压力有释放需求,对玉米价格上行不利; 需求端库存分化。淀粉深加企业玉米和淀粉库存偏多,饲料养殖企业库存偏少。虽然下游行业利润端短期难以修正,但饲料企业较往年偏低的库存也很难让玉米价格持续下行,低价饲用原料补库潜力有需求空间。 综上,我们暂时维持玉米上下空间受限,价格区间震荡的想法,现货企业可逢高进行部分套保。 主要风险:陈化水稻拍卖政策、小麦投放政策。 |

|

|  |

|

微信:

微信: QQ:

QQ: