第一部分 市场行情回顾 2月份,工业硅期价反弹承压。由于春节前后硅价持续下跌,市场价格以达低点,工业硅厂家低价出货意愿降低,叠加有机硅单体厂持续提高开工率,需求逐渐好转及多晶硅市场挺价意愿强烈,新增订单较多支撑工业硅期价走高,SI2308合约由每吨17500元反弹至18110元。进入下旬期价再度承压,由于国内下游多数用户以消化库存为主,对外多保持刚需补库,贸易商手中实单少,叠加几无看涨情绪补库不积极。截止2月27日,SI2308合约报收17480元/吨,较上月底跌380元/吨,月跌幅2.13%。

图表来源:WIND、瑞达期货研究院 第二部分 产业链分析 一、工业硅供应端 1、工业硅产量 据SMM统计,2023年1月中国工业硅产量为27.38万吨,月环比减少2.7万吨,降幅8.97%;同比则增加2.58万吨,增幅10.44%。各工业硅产区开工率增减皆有,其中南方硅企成本倒挂,企业面临亏损,叠加后市情绪悲观企业生产意向较低减停产增多,环比来看以云南、四川减量最多在1.0-1.2万吨附近,湖南、贵州次之在0.4万吨上下;新疆因新增产能继续贡献产量增量原因整体产量维持正向增长,内蒙古、甘肃因检修产能及新产能等原因产量环比小幅增加但增幅较为有限。 上海有色预估,2月份主产区云南、四川枯水期开工率环比变动不大,新疆、内蒙古、甘肃等新建产能投产整体产量维持增加,全国硅供应表现西北强西南弱,在新产能产量贡献下预计2月份工业硅产量或增加至28万吨以上。

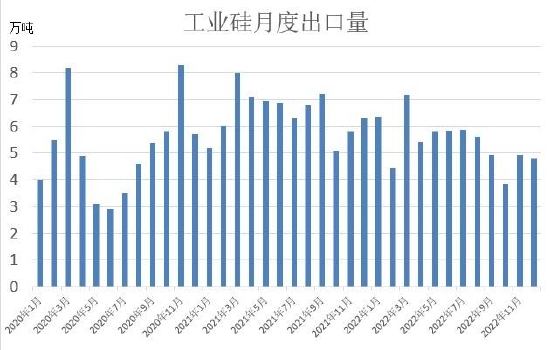

图表来源:SMM、瑞达期货研究院 2、工业硅进出口 据海关数据显示,2022年1-12月金属硅累计出口量65.10万吨,同比减少16%。结合去年出口数据来看,从中国进口减量最多的国家依次是日本、俄罗斯联邦、泰国、马来西亚,海外部分僵尸产能恢复价格竞争力增加、疫情影响海外需求下滑以及地区间的边缘冲突下游减产是出口量下滑的主要原因。同时,对巴西、阿联酋、巴林等国家的出口量出现了小幅的增加。 另外,11-12月份海外部分季度订单释放,以及一些海外用户假期前补库拉动,叠加国内价格走弱出口订单成交环比9-10月份出现回暖,但对比往年同期订单仍有一定差距。预计随着海外经济回暖,终端需求提升,一季度工业硅出口量有望增加。

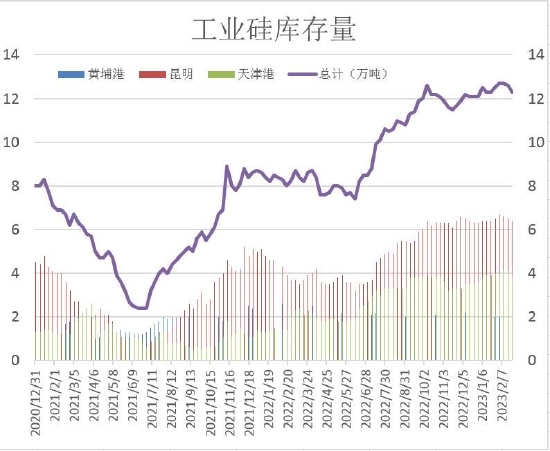

图表来源:WIND、瑞达期货研究院 3、工业硅库存 据SMM统计数据显示,截止2月24日,工业硅三地社会库存共计12.3万吨,月环比减少0.2万吨,同比则增加4.1万吨。当前黄浦港库存量为2万吨,昆明库存量为6.4万吨,天津港库存量为3.9万吨。数据显示,北方市场天津港进出较为活跃,出库货物以流向周边下游企业居多;南方市场黄埔港进出基本持平库存不变,云南保山、德宏州等地硅企往昆明仓库发货不多。随着上下游用户陆续复工,金属硅现货市场活跃度将逐步提升,工业硅库存量或继续下滑。

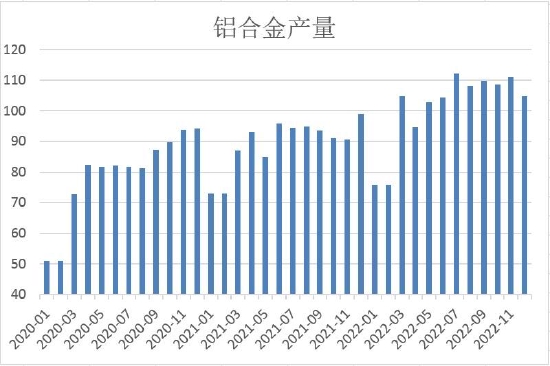

图表来源:WIND、瑞达期货研究院 二、工业硅需求端 1、铝合金、多晶硅、有机硅市场分析 据国家统计局数据显示,2022年12月,中国铝合金产量为104.9万吨,环比减少5.5%,同比增加6%;1-12月铝合金产量1218.3万吨,同比增加14%。当前铝合金端企业开工环比基本稳定,受制于终端汽车消费低迷,铝合金行业开工率反弹不足,下游需求仍有待回暖,对辅料金属硅仍维持按需的采购节奏。

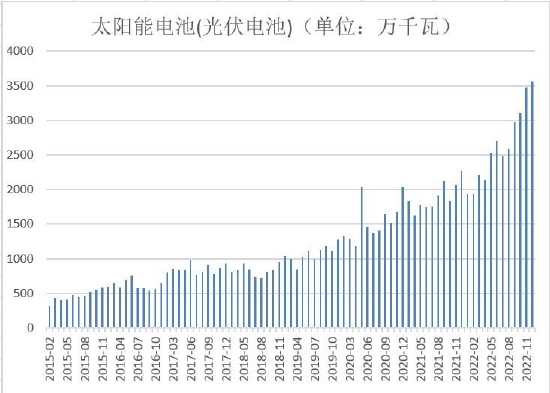

图表来源:WIND、瑞达期货研究院 据SMM统计数据显示,多晶硅行业维持高位开工,个别多晶硅企业在3月份有检修计划,新投产能爬产原因预计总的多晶硅产量环比变动不大。 有机硅方面,单体厂开工率缓慢上升,消费量逐步恢复。目前DMC下游需求处于复苏阶段,经过前期阶段性补仓后,近期转为库存消化期。

图表来源:统计局、瑞达期货研究院 第三部分 行情展望 3月份工业硅期货价格或先抑后扬,首先,3月工业硅产量或小幅增加,由于新疆、内蒙古、甘肃等新建产能投产整体产量维持增加,但西南产区工业硅企业受枯水期影响,电价成本依旧偏高,企业开工率及产量仍将受影响;其次,终端需求稳中有升,其中多晶硅行业维持高位开工,有机硅端行业开工率在85%附近,另外汽车行业低迷制约着铝合金企业开工率;最后,当前工业硅库存处在相对高位,短期对期现货价格构成抑制,但中长期行情仍可期待。 第四部分 操作策略 一、投资策略 当前工业硅库存处在相对高位,短期对期现货价格构成抑制,但中长期行情仍可期待。操作上建议,SI2308合约可考虑于17500-17000区间建立多单,止损参考16800元/吨;为防止风险建仓后可考虑买入虚值看跌期权做为对冲。 二、套利策略 期现套利:2月27日华东通氧553#工业硅现货报价为17450元/吨,期货SI2308合约价格为17520元/吨,基差为-70元/吨,当前期价略高于现货价格,同时我们预估工业硅期价或先抑后扬,因此若企业需买入大量工业硅现货可考虑通过期货市场分批做多SI2308合约;而销售方,则可考虑买入浅虚值看跌期权,做库存套保。

图表来源:WIND、瑞达期货研究院 瑞达期货 许方莉 |

|

|  |

|

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;

2025年最全的C++期货程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-160231-1-1.html ;  2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: );

);