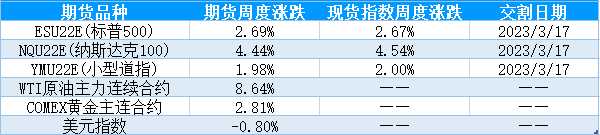

一、周度行情回顾 1.美国主要股指期货品种周度表现 海外市场一周表现:上周,全球主要指数多数上涨。美国方面,三大主要股指全部上涨,道琼斯工业平均指数周内累计上涨2%,标普500指数周内累计上涨2.67%,纳斯达克综合指数周内累计上涨4.82%。欧洲方面,三大主要股指集体上涨,法国CAC40指数累计上涨2.37%,德国DAX指数累计上涨3.26%,英国富时100指数累计上涨1.88%。新兴市场方面,主要指数多数上涨,巴西IBOVESPA指数累计上涨1.79%,印度SENSEX30指数累计上涨0.54%。 表1:当前合约周度表现  资料来源:Wind国际衍生品智库

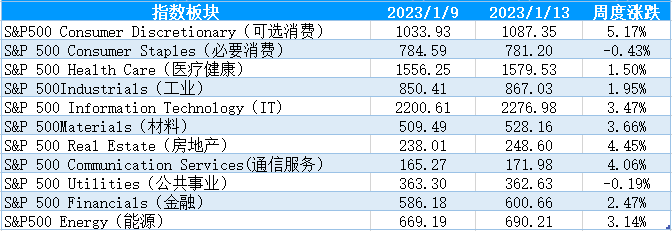

2.标普500行业指数周度数据 1月3日至1月9日当周,行业方面,标普500房地产、标普500通信服务和标普500可选消费涨幅居前,标普500房地产涨4.45%,标普500可选消费涨5.17,标普500通信服务涨4.06%。标普500必要消费及标普500公共事业下跌,其中标普500必要消费跌0.43%,标普500公共事业下跌0.19%。 表2:标普500行业指数一周涨跌情况  资料来源:Wind国际衍生品智库

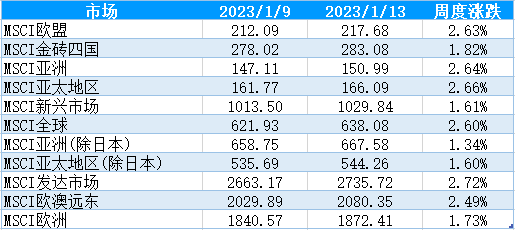

3.MSCI核心区域指数周度表现 美国时间1月9日-1月13日当周, MSCI市场指数均获得上涨。其中MSCI发达市场涨幅最大,涨2.72%;MSCI欧盟、MSCI亚洲、MSCI亚太地区、MSCI全球、及MSCI欧澳远东幅均在2%以上;MSCI亚洲(除日本)涨幅最小,涨1.60%。 表3:MSCI核心区域指数一周涨跌情况  资料来源:Wind国际衍生品智库

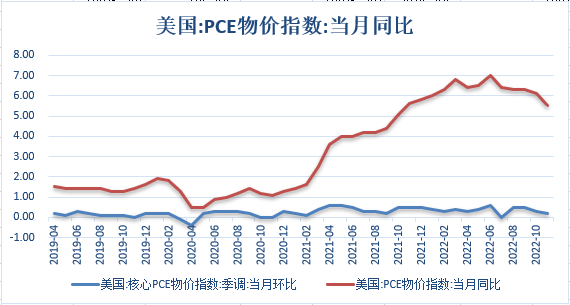

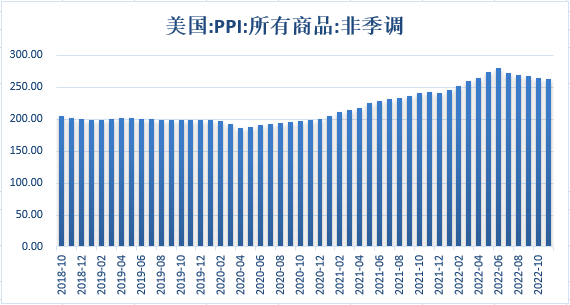

二、基本面分析 (1)通胀数据降温,美指弱势运行。美元在美国公布通胀数据之前呈现弱势盘整,延续上周美国非农就业报告中薪资涨势放缓、以及供应管理协会(ISM)非制造业采购经理人指数(PMI)自2020年5月首度跌破景气荣枯分水岭50所造成的颓势。而在美国通胀数据发布后,美元又迎来一轮抛盘,美元指数创下自去年6月以来的新低,因数据显示美国通胀出现降温迹象。美国劳工部公布12月CPI较上年同期上涨6.5%,创2021年10月以来最小按年涨幅,且较11月的上涨7.1%大幅回落;12月CPI较前月下跌0.1%,此为2020年5月以来首次出现环比下降,同时也是连续第三个月环比涨幅低于市场预期;路透调查分析师原预估12月CPI环比持平。通胀数据公布后,美联储官员仍未软化打击通胀的立场,但暗示可能会进一步放慢加息步伐。费城联储主席哈克则称,未来加息25个基点将是合适的。亚特兰大联储主席博斯蒂克则称,数据表明通胀正趋缓,或许可以更缓慢地行动。圣路易斯联储主席布拉德则是不反对未来放慢加息幅度,一反他之前要求更大幅度加息的立场。不过他仍希望政策利率尽快达到5%以上。 图1:美国PCE及核心PCE物价指数  资料来源:Wind国际衍生品智库

图2:美国PPI指数  资料来源:Wind国际衍生品智库

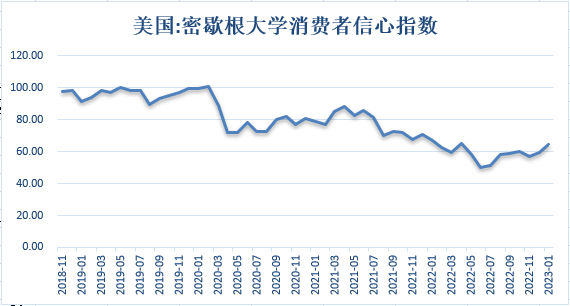

(2)欧洲央行料坚守打击通胀。欧元兑美元上涨近1.9%,盘中创九个月高点1.0867。大涨势头除了建立在美联储加息立场可能松动的预期上之外,也建立在欧洲央行料坚守打击通胀立场之上。奥地利央行行长霍尔茨曼在论及近期加息的问题时表示称:“政策利率将不得不进一步大幅上升,以达到足具限制性的水平,确保通胀及时回到2%的中期目标。”芬兰央行行长雷恩称,欧洲央行仍必须在未来的会议上“大幅”加息,以限制增长并抑制过高的通胀。希腊央行行长史托纳拉则称,欧洲央行将继续提高利率,直到确定通胀率在中期内向2%的目标回落。不过也有其他央行官员持相对中性立场,例如法国央行行长维勒鲁瓦·德·加洛称,央行在5个月内加息2.5个百分点后,利率已达到既不助长通胀也不限制通胀的水平,未来须以务实步伐加息。葡萄牙央行行长则是说本轮加息进程已接近尾声。德国商业银行的经济学家预计,在欧洲央行颇具吸引力的货币政策推动下,欧元将走强。“欧洲央行内部鸽派和鹰派阵营的许多言论似乎有差别。如果欧洲央行坚持其言论,其近期货币政策方向可能相当有吸引力。与美联储相比,欧洲央行目前处于‘可能还不够坚定’和‘已经可以预见的成功’之间,欧元能够从欧洲央行明显的鹰派决心中受益。”此外,英国经济增长数据令人鼓舞,周五公布的英国国内生产总值(GDP)月报显示,英国11月经济意外扩张,达到0.1%,预期为-0.2%,前值为0.5%。同时,截止11月的三个月服务业指数为-0.1%,预期-0.4%,前值-0.1%。英国央行首席经济学家休·皮尔(Huw Pill)周一表示:“最近几个月,供应中断似乎有所缓解。消费者需求模式出现了一些正常化的迹象(尽管仍是初步的)。我们开始看到劳动力市场指标出现转机。” 图3:美国密歇根大学消费者信心指数  资料来源:Wind国际衍生品智库

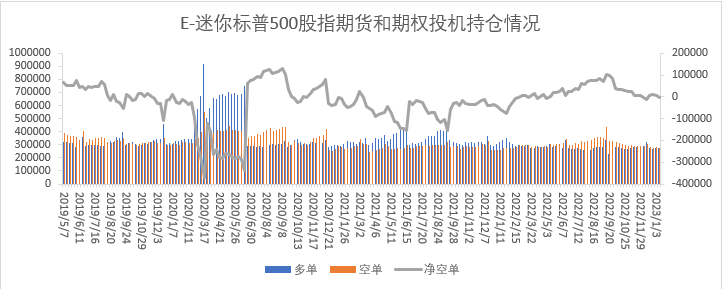

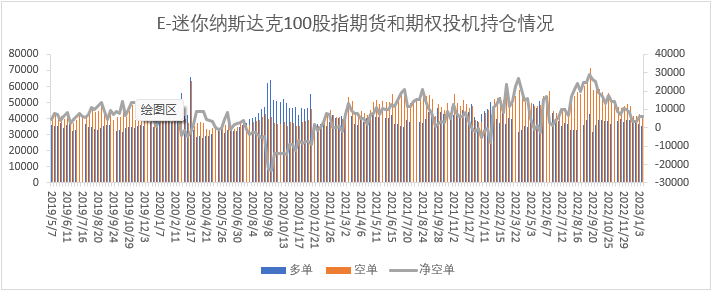

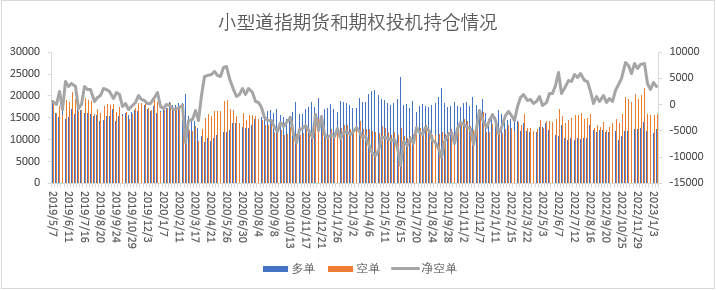

三、持仓分析 美国商品期货交易委员会(CFTC)公布的数据显示,截至1月10日当周,投机头寸在E-迷你标普500股指期货及期权的持仓由净空持仓由5197手减少至-3625手,多单增加2245手,空单减少6577手;E-迷你纳斯达克100指数期货及期权由净空持仓6011手增加至6225手,多单减少985手,空单减少771手;道琼斯($5)期货期权净空持仓4174手减少至3523手,多单增加811手,空单增加151手。 从持仓量情况来看,小型道指期货投机持仓量增加973手,迷你标普500指数期货投机持仓量减少4332手,迷你纳斯达克100期货投机持仓量减少1756手;从净空单变化来看,迷你标普500指数期货净空单减少8822手,迷你纳斯达克100期货净空单增加214手,小型道指净空单增加3523手。持仓数据显示迷你标普500的净空单减少、持仓量减少,显示目前市场的空头情绪有所回落。 图4:迷你标普500期货期权投机持仓变化  资料来源:CFTC官网国际衍生品智库

图5:E-迷你纳斯达克100期货期权投机持仓变化  资料来源:CFTC官网国际衍生品智库

图6:道琼斯($5)期货期权投机持仓变化  资料来源:CFTC官网国际衍生品智库

四、热点关注 1月18日-1月23日当周,投资者需要关注的重点数据:德国12月PPI月率;英国1月Gfk消费者信心指数,12月季调后零售销售月率;欧元区11月季调后经常帐(亿欧元);美国至1月14日当周初请失业金人数(万人),12月新屋开工总数年化(万户),12月营建许可总数(万户),1月费城联储制造业指数,至1月13日当周EIA天然气库存(亿立方英尺),12月成屋销售总数年化(万户),12月谘商会领先指标月率;美联储公布经济状况褐皮书,欧洲央行行长拉加德在世界经济论坛上发表讲话,欧洲央行公布2022年12月货币政策会议纪要,2023年达沃斯世界经济论坛年会召开,美联储官员发表讲话。 五、行情展望 上周全球主要指数多数上涨,具体来看,主要是受到美联储或将加息步伐继续放缓的支撑,海外市场反弹。美国劳工统计局在周内公布的最新数据显示,美国去年12月CPI环比增速为-0.1%,这是2020年5月以来首次下降,CPI同比增速为6.5%,是2021年10月以来的最小值。从数据可以看到的是,美国CPI增速已经连续第六个月回落,这也意味着美国通胀压力有所缓解。随着美国通胀的放缓,美联储将继续放缓加息步伐的预期的急剧升温,我们预计,美联储在2月加息25BP的可能性较大。整体来看,通胀压力缓解和加息放缓在短期内将对美股形成支撑。 芝商所于2019年推出四份规格更小、更合适中小投资者的股指期货合约——微型E-迷你系列,包括:微型E-迷你标普500(代码:MES)、微型E-迷你纳斯达克100(代码:MNQ)、微型E-迷你道指(代码:MYM)以及微型E-迷你罗素2000(代码:M2K)。微型E迷你合约价值小及保证金占用比例低,仅为E迷你系列合约的十分之一,非常适合中小个体投资者。 |

|

|  |

|

微信:

微信: QQ:

QQ: