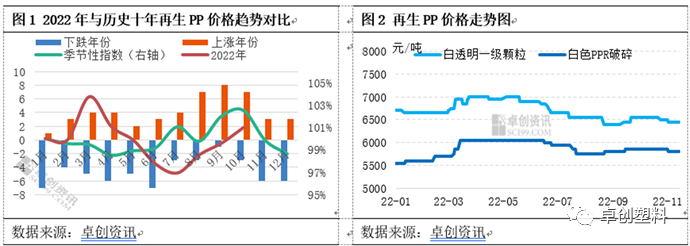

导语 11月为再生PP行业传统淡季,通常进入11月价格跌多涨少,今年11月价格如往常一般缓慢下行。此次价格调整,除了季节性需求转弱后价格承压外,还存在哪些因素间的博弈?下文将详细分析。 长期以来,10月下旬后再生PP市场需求惯性转淡,进入11月后气氛逐步转淡,再生企业相应灵活下调开工负荷以规避库存风险。再生PP在供需博弈下,价格趋于弱势,届时再综合成本、新料等多方因素呈现方向性调整。 符合季节性规律,价格承压下行 从近十年再生PP季节性波动特点来看,11月份价格跌多涨少。目前11月已过半,走势与历史规律基本吻合—本月上旬窄幅下调,目前白透明一级颗粒主流在6450元/吨,较10月底下降50元/吨,较去年同期下降600元/吨;白色PPR破碎主流在5800元/吨,较10月底下降50元/吨,较去年同期下降400元/吨。

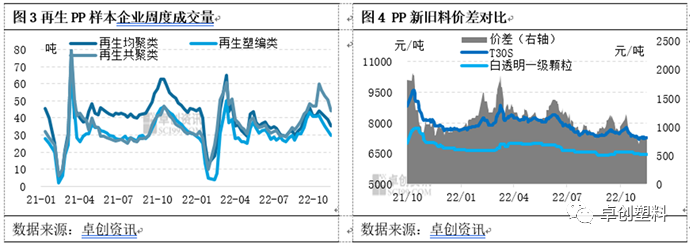

刚需转弱仍是主要因素 下游需求积极性转淡,成为本次下调行情的主要因素。11月下游刚需延续10月底的弱势,制品厂前期订单基本完成,且11月订单普遍较少,生产趋于谨慎。就再生PP下游主要领域开工率来看,塑编、注塑类在11月均下调1个百分点。从再生样本企业周度成交量数据来看,自10月下旬持续减少,进入11月以来周度成交缩减幅度在10%左右。刚需转弱后,制品厂普遍压价限收颗粒,直接影响再生PP价格趋势。 新料PP价格持续下行,进而影响到需求。自10月中旬后新料PP价格持续走低,新旧料价差不断压缩,且自中旬后两者价差缩窄到1000元/吨以内(合理价差在1000-1500元/吨),再生PP几无低价优势。在此影响下,制品厂减少再生PP添加量,从而影响到行业需求。 在刚需转弱,叠加新旧料价差持续缩窄后需求进一步缩减,再生PP价格承压。

成本支撑,价格下行幅度有限 上游原料供应趋紧,在成本支撑下颗粒下行幅度收窄。进入冬季后毛料供应惯性减少,并且10月下旬后上下游开工下降,直接影响毛料供应集中度,毛料货少后上游破碎料供应紧张格局凸显。另外,从近两年白透明破碎料价格走势来看,11月价格持续在5500元/吨,处于近两年的低位水平。在供应趋紧支撑下,目前价格几无下行空间,故11月成本面对再生PP形成有力支撑,从而缩窄颗粒降幅。

短期需求与成本面博弈,报盘或趋于弱势僵持。需求方面仍是主要利空因素。处于淡季下,下游订单难有好转,且目前制品厂库存较高,短期继续维持刚需小单采购。而新料基本面改善有限,将延续震荡走势,对再生PP价格有一定抑制。成本方面,上游货少格局难改,成本持续支撑报盘。综合来看,短期市场交投难有改善,但成本支撑下价格或延续偏弱僵持。预计白透明颗粒主流报6400-6500元/吨,白色PPR破碎主流5800元/吨左右。 文|石蓝 |

|

|  |

|