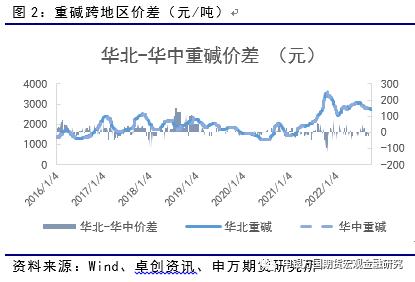

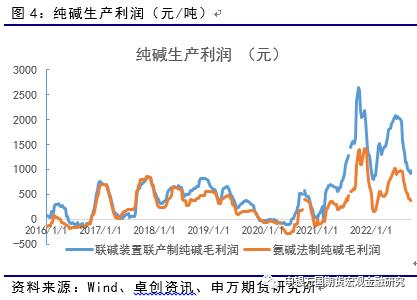

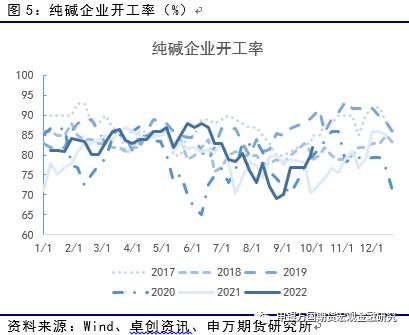

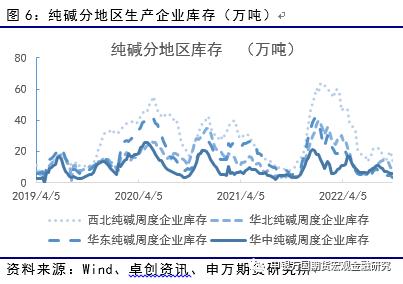

来源:申银万国期货宏观金融研究 摘要 9月至今纯碱期货主力合约在经过了8月份的整理之后,逐步开始了温和反弹,价格也从前期的2300一带震荡,逐步回升至2450元一线。 正文 01 夏季检修之后,纯碱库存压力不大 9月至今纯碱期货温和反弹。上半月由于商品市场担忧美联储在本月的议息会议中大幅加息,因此商品普遍以下跌为主。进入下半月,伴随着加息幅度的逐步明朗,以及国内自身提振内需的推动,下游玻璃止跌反弹,纯碱的悲观预期有明显的修复。同时,虽然9月供给开始稳步回升,但是实际上在库存端的反应还不明显,现货价格压力不大,订单还有增加。因此,在上述大背景下纯碱1月合约开始反弹。现货层面,目前的价差角度而言,目前轻重碱价差小幅扩大,一定程度上表明,目前重碱的现货仍有略贵的嫌疑。不过在重碱自身区间价差层面,则相对平稳。由于目前纯碱端的加工利润仍有结构性的不同,因此,从某种角度上,期价前期在2400关口的犹豫既有现实因素,也有一定程度的远期担忧。    02 纯碱开工率逐步回升 目前纯碱生产企业整体开工率82.2%,其中氨碱厂家平均开工91.9%,联碱厂家平均开工71.9%,天然碱厂平均开工100%。 9月目前已经开始或完成检修的装置有,福建耀隆(40万吨)、淮南德邦(60万吨)、徐州丰成(60万吨)、金山化工二期、江苏实联停车检修。未来,河南骏化、中盐红四方仍存检修的预期。 纯碱利润方面,目前联碱法装置和氨碱法装置生产利润仍然以下跌为主。其中,联碱法装置利润在972元,氨碱法装置利润也在368元。从历史水平来看,氨碱法加工利润已经回归历史区间之内。   03 纯碱库存水平趋于缓和 9月纯碱库存没有延续8月的累库趋势,转而伴随着检修产量的回归,出现了缓慢去库。截止上周,最新全国库存为43.52万吨,环比下降5.8万吨。分地区数据来看,西北地区纯碱库存14.4万吨(环比上周在增加2.2万吨)。华北地区纯碱库存8.4万吨(环比下降1.1),华东库存3.2万吨(环比下降1.4万吨),华中库存5.9万吨(环比下降0.3)。整体而言,主要消费区去库良好,西北地区库存也开始下降。   04 宏观预期向好,玻璃期货温和反弹 9 月至今,玻璃期货温和反弹。基本面角度, 1 月合约虽然是传统的玻璃淡季合约,同时也面临了现货端实际库存偏高的预期。但是依然顽强地开启了反弹模式,我们认为,背后的主要支撑有 2 方面。一方面,是宏观政策在需求端有释放,同时叠加了保交楼为代表的“专属”消费支持政策。另一方面,国内玻璃生产企业的加工利润长期处于不利局面,装置检修数量开始增加,现货挺价的预期依然存在。由于现货的僵持推动了正基差对于期货价格的提振。不过,依然需要注意到的是,目前玻璃基本面修复缓慢,期货反弹亦步亦趋。长假之前上游工厂库存下降,国庆长假备货是主要驱动。目前来看,金九银十的消费周期依然存在。相对而言, 9 月开始,下游玻璃产线增加,供给收缩下推动了玻璃自身基本面的修复。   分区域库存水平来看,各主要玻璃的生产地区库存均环比下降,库存水平在高位反复。其中河北地区的玻璃生产企业库存877万重箱,其他地区主要玻璃生产地区的库存为山东985、广东759、湖北365、江苏579(单位:万重箱),全国整体库存6175万重箱,上周去库300万重箱。  0505 光伏玻璃对于纯碱需求拉动明显 3季度至今光伏玻璃月度产量呈现较为明显的爬坡趋势,从1月的月度产量为100万吨至8月底月度产量爬坡突破140万吨。尤其是2季度开始,国内光伏玻璃产量维持高位。展望4季度产量如果能维持8月份的水平,则全年光伏玻璃增速或能达成我们年初预期的20%增速。考虑工信部之前关于今年光伏装机落地的数据比对,我们认为4季度光伏玻璃的产量仍能保持。   06 结论 展望10月之后的行情,我们认为纯碱的运行逻辑聚焦于自身基本面的回归。供给端上游检修明显减少,供给增加几乎确定。对冲的因素,最确定的是光伏玻璃的新增需求。传统需求端的房地产端,目前出现了一定的向好预期,但最终兑现的需求的程度仍需关注。另一层面,3季度的纯碱出口会否有超预期表现,或许也是下个阶段的水面下因素。因此,多角度而言,纯碱似乎处于基本面偏多的修复过程当中,1月合约反弹亦步亦趋,但中间需要多点关注需求兑现程度。 风险揭示 1、重碱装置检修检修意外增加 2、环保因素引发上游停产 |

|

|  |

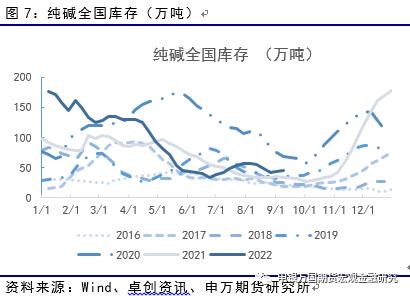

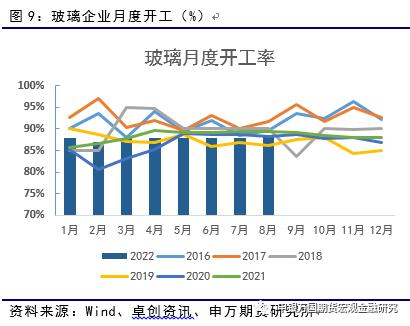

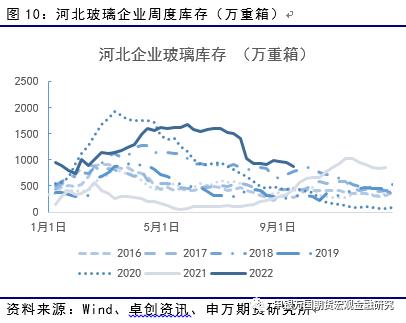

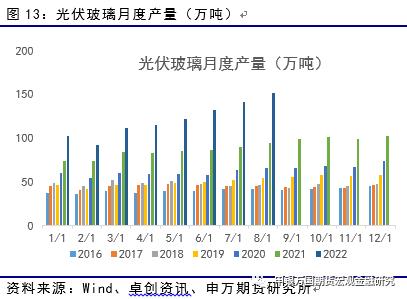

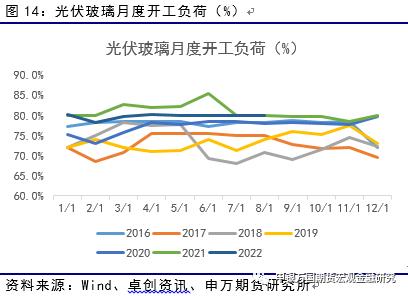

|