7月三大机构月报已悉数发布,特别需要注意的是,OPEC本期月报开始预估期限节点由2022年Q4调整至2023年Q4,我们在本报告中的解读也将集中于2022年Q1-2023年Q4的供需平衡分析,且本期与上期报告调整值主要关注IEA及EIA月报。 整体来看,全球石油供需将继续呈现供需双增局面,主要因终端出行需求仍处于疫情影响进一步减小带来的修复阶段,而供应端欧佩克+仍处于增产周期且美国、加拿大等市场化产量有望随高油价持续回升。 具体来看,IEA、EIA、OPEC对2023年全球石油需求增速预估分别为210万桶/日、200万桶/日及270万桶/日,虽然近期市场在衰退预期下对需求有所担忧,但当期报告对需求端未出现普遍下调的局面,其中IEA下调幅度偏大但主要集中在今年Q2、Q3以及明年Q1、Q2,下调幅度50万桶/日左右,而EIA则基本保持了年内预估且将明年各季度需求预估整体上调20万桶/日左右。在《【国投安信|能源评论】原油:边际趋弱但难言转势》中,我们提到原油当下微观层面的需求坚挺与宏观层面的需求预期偏弱有一定背离,主要因石油需求所处周期因疫情对出行活动的影响与其他工业品有一定错配,当下仅体现在高油价对汽油消费的负反馈但并不极端且持续性有待观察,三大机构当期月报对需求端的谨慎乐观预计也与该原因有关。 供应方面,三大机构对非OPEC供应预估的调整仍能较好反映市场的俄油出口预期的变化,本月调整幅度较上月明显变小。随着俄罗斯产量二季度探底回升且欧盟制裁豁免期明朗,IEA、EIA对下半年非OPEC供应预估均上调30万桶/日以上,但对明年非OPEC产量分歧仍大,体现出当前供应前景的高度不明朗。

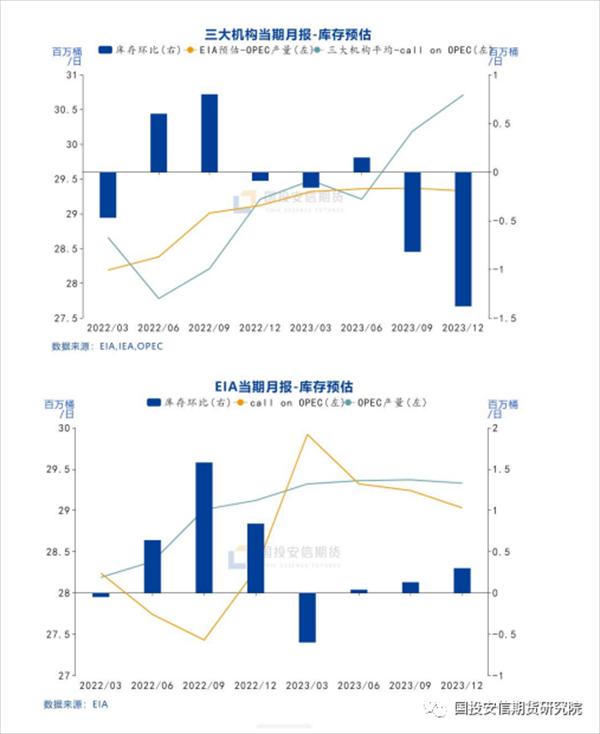

供需平衡方面,与2020-2021年200万桶/日以上的累库或去库幅度相比,2022年无论累库还是去库幅度都相对较小,与当前供需矛盾并不极端的背景相对应,但低库存及库存拐点不明朗持续支撑高估值。综合来看,由于本期报告对下半年需求预期小幅下调且均上调了非OPEC供应预期,因此存在一定累库预期,以相对悲观的EIA评估来看,三季度累库幅度达158万桶/日但较难保持,以三大机构预估的call on OPEC平均值来看,今年二、三季度累库速度为50万桶/日左右,但随后仍将转为去库。 综上,从平衡表角度看市场目前对库存拐点的预期并不明朗,主要因非OPEC产量预期二季度以来被不断调整导致供应预期摇摆较大,在目前地缘形势下这种局面或仍将持续。从近20年的油价演化来看,100万桶/日以下的非连续累库很难造成价格持续下跌,后期库存拐点的确认需要沙特加快增产、伊朗产量释放或俄油断供预期被大幅证伪,因此目前仍维持油价边际趋弱但难言转势的判断,短期主要关注宏观情绪的企稳节奏及沙特增产节奏改变带来的供应预期扰动。 |

|

|  |

|

微信:

微信: QQ:

QQ: