来源:金十数据 6月的利率决议刚过去不久,噤声期结束的美联储官员们已开始为下个月的决议造势。 周末,美联储理事沃勒表示,如果经济数据符合他的预期,他将支持在美联储7月会议上再次加息75个基点。 沃勒在达拉斯举行的计算经济学协会会议上说: “美联储正在‘全力以赴’重建物价稳定。”

比较鸽派的亚特兰大联储主席博斯蒂克上周五也表示: “美联储正在打击通胀,将尽其所能把通胀恢复到更正常的水平,即2%。美联储将不惜一切代价实现这一目标。”

而就在三周前,博斯蒂克曾警告,不要过快加息,并称美联储可能需要在9月暂停收紧政策以评估经济。如今,博斯蒂克一改此前的态度,支持美联储上周大幅的加息,且表示政策需要更加有力。 明尼阿波利斯联储主席卡什卡利上周五在一篇文章中也表示,支持上周的利率决定,并可能支持7月份再次进行类似规模的加息,但他补充称,美联储需要谨慎。卡什卡利说: “在7月的会议之后,谨慎的策略可能会是继续加息50个基点,直到通胀率下降到2%。”

另外,美联储在提交给国会的货币政策报告中表示,FOMC致力于恢复价格稳定,这是维持强劲的劳动力市场所必需的、是无条件的。 上周,美联储在决议上加息75个基点至1.5%-1.75%的范围,这是自1994年以来首次以这么大的幅度加息。美联储主席鲍威尔称,直到有明确且令人信服的证据表明,通胀正在减弱,美联储才会暂停加息。他还表示,美联储可能会在7月的会议上再次加息50个基点或75个基点。 而唯一投出反对票的堪萨斯城联储主席乔治也给出了原因:加息75个基点加上缩表,给前景带来了不确定性。乔治在上周五的声明中表示: “美联储调整政策利率的速度很重要。政策变化对经济的影响滞后,而重大而突然的变化可能会让家庭和小企业在进行必要的调整时感到不安。”

不过,乔治也强调,她同意FOMC降低通胀的目标: “在高通胀和紧缩经济的情况下,继续取消宽松政策的理由很明确。通胀在过去一年开始上升,并没有显示出任何有意义的减速迹象。”

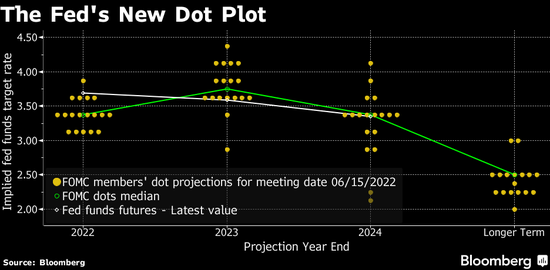

点阵图显示,官员们预计,到12月利率将升至3.4%,到2023年底将升至3.8%,这将是自2008年初美国经济处于金融危机风口浪尖以来的最高水平。经济学家表示,如此急剧的增长可能引发经济衰退。 分析指出,报告使用“无条件”一词以及博斯蒂克使用“不惜一切代价”一词,表明美联储愿意冒经济下滑的风险以避免通胀失控。 沃勒也表示: “我不在乎是什么导致了通货膨胀。通胀太高了,我的工作就是把它降下来。更高的利率和美联储的加息速度,将对所有行业的需求造成下行压力。”

关于人们对经济衰退的担忧,沃勒称这有点夸大其词: “也许我们必须在六个月到一年的时间内低于趋势增长,这没关系;也许失业率必须上升至4%、4.5%,我认为会是4%到4.25%。而现在美国正经历40年来未有过的高通胀,这是你必须担心的,最重要的事情。”

克利夫兰联储主席梅斯特周末也表示,美国通胀率需要两年时间才能降至美联储2%的目标: “美联储致力于使用我们掌握的工具来控制通胀,并将其恢复到2%——这是目前经济中的第一大挑战。我们不会立即看到2%的通胀率。这将需要几年时间,但通胀会向下移动。”

另外,梅斯特重申,并未预测经济会出现衰退,但她也表示,美联储在加息方面的滞后损害了经济: “衰退风险正在上升,部分原因是货币政策应该更早地转向。经济增长确实放缓到略低于趋势增长。这是可以接受的。”

美联储在金融危机期间采取了迅速而积极的货币政策行动,以遏制经济和金融损失,并在2020年3月疫情蔓延时迅速转为宽松:将利率降至接近零,增加大规模债券购买并实施一系列紧急措施,以遏制金融市场的恐慌。沃勒表示: “这些行动第一次是发生在十年前,有充分的理由认为这样的政策反应可能不再是令人惊奇的;未来的衰退,即使是最典型的那种衰退,也可能需要美联储再次转向过去两年的激进政策。”

因此,沃勒表示,从经验中吸取教训很重要。他也承认,美联储的确像有些人批评那样,在开始政策正常化方面进展缓慢。沃勒将此归咎于政策制定者在开始缩减购债上制定了过于严格的标准,这也推迟了加息进度。沃勒称: “美联储要求在最大就业方面取得实质性进展之后再开始收紧政策,有些人可能会批评这样做未能在最佳时间范围内开始加息。但如果美联储再次面临这些挑战,我们现在拥有了只有经验才能带来的额外洞察力。”

|

|

|  |

|