行情走势回顾 豆油主力合约日线图

菜油主力合约日线图

棕榈(8056, -134.00, -1.64%)油主力合约日线图

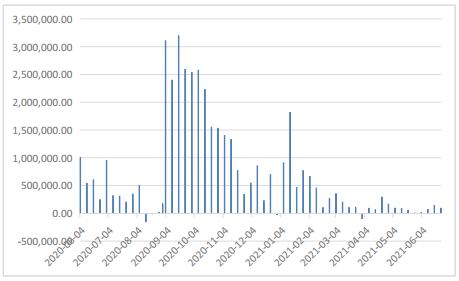

整个六月,油脂市场跌宕起伏,先是经历了上半月的大幅下挫,尤其是在端午节后的跳空低开。其主要是受端午假期期间外盘相关品种走势拖累。媒体报道称,美国炼油厂称当前的生物燃料强制掺混要求导致企业负担沉重,拜登政府迫于一些工会和参议员的压力,在考虑豁免美国炼厂生柴掺混的法定目标量。该消息导致前期持续为外盘油脂提供提振作用的生柴需求面临较大不确定性。而后在利空兑现之后盘面有所回稳,而月末的种植面积报告又为市场带来了希望。 6月USDA美豆月度报告影响有限 1.美豆旧作库存小幅上调: USDA报告数据显示,美豆旧作库存上调了15百万蒲,高于市场平均预期,因美豆国内需求下调,有一定利空,但目前市场焦点还主要在于新作种植天气方面的影响,利空程度较为有限。巴西20/21旧作产量上修100万至1.37亿吨,阿根廷20/21产量保持4700万吨,全球20/21旧作库存上调至8800万吨高于市场预期。 2.新作数据维持不变: 新作方面,美豆新作各项均未进行调整,新作期末库存随期初库存增加而增至1.55亿蒲。除美国外其他国21/22大豆(5730, -215.00, -3.62%)需求亦几无调整,全球21/22新作库存基本跟随期初上修至9255万吨,高于市场预期,增幅主要来自美国和巴西。后续旧作需求调整空间料有限,关注重点转向新年度美豆产量,美产区天气是关注重点,因为生长期天气尤为重要。 美豆种植面积报告利多,奠定供需偏紧格局 USDA种植面积报告: 6月30日美国农业部的面积报告显示,2021年美国农民种植的大豆面积8755万英亩,之前市场机构的预估均值为8895.5万英亩,预估区间介于8790-9040万英亩。2021/22年度美玉米(2523, -24.00, -0.94%)意向种植面积9269万英亩,略高于3月面积报告的9114万英亩,之前市场机构的预估均值为9378.7万英亩,预估区间介于9200-9584万英亩。 如果按照此次美豆播种面积8755万英亩和趋势单产50.8蒲/英亩计算,2021/22年度美豆产量预估在4400百万蒲,折合约1.2亿吨产量。而目前USDA预测2021/22年度美国大豆需求为4420百万蒲,折合总量1.2亿吨。因此,新作美豆面积如果仅有8755万英亩,那么新一季美豆库存很难出现增库,供需将面临极度的紧平衡。后期的天气和单产情况成为市场关注的重点。 巴西大豆出口高峰期,国内到港压力不减 1.USDA出口销售报告: 截止2020年6月17日,2020/21年度美国对中国(大陆地区)大豆出口装船量为3503万吨,高于去年同期的1280万吨。美国对中国已销售但未装船的2020/21年度大豆数量为75.2万吨,高于一周前的69.1万吨,但是低于去年同期的289.5万吨。 USDA美豆出口净销售

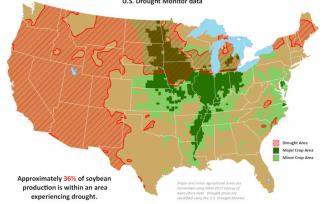

2.巴西商贸部: 6月份巴西大豆出口量为1111.87万吨,去年6月为1274.16万吨。日装运量为52.95万吨/日,较去年同期的60.67万吨/日降12.74%。目前正值巴西大豆出口的高峰期,预计未来一个月大豆到港压力不减。 美豆优良率不高,种植期天气将为后市关键 美豆出苗率和开花率均好于去年,但优良率远低于去年同期: 美国大豆出苗率为96%,之前一周为91%,去年同期为94%,五年均值为92%;美国大豆开花率为14%,之前一周为5%,上年同期为13%,五年均值为11%。 USDA在每周作物生长报告中公布称,截至2021年6月27日当周,美国大豆优良率为60%,市场预估均值为61%,之前一周为60%,去年同期为71%。 天气情况:下周一至下周四,零星阵雨。周日,南部地区气温接近至低于正常水平;北部地区气温高于正常水平。下周一至下周四,气温接近至高于正常水平。中西部的零星降雨有利于大多数地区的大豆生长,但可能会出现一些洪水。本周晚期天气将转干燥。三角洲天气条件有利于大豆生长。

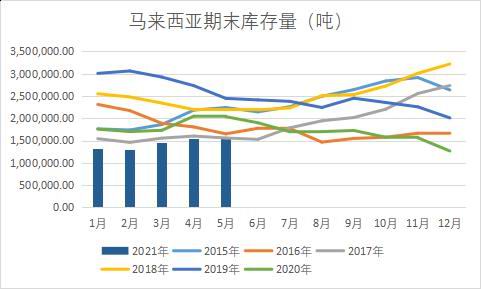

MPOB数据显示马棕库存增幅有限 MPOB:6月10日马来西亚棕榈油局(MPOB)公布了5月棕榈油供需报告,数据显示,马来西亚棕榈油5月的产量为157万吨,环比4月增加3.22%,明显低于此前MPOA给出的162万吨,7%的增幅。出口方面略偏弱,5月出口量为126.5万吨,较4月下降5.6%,但从最终的库存数据来看,报告显示5月棕榈油库存为156.9万吨,较4月的154.6万吨增幅为1.49%,亦低于市场此前预估的库存值。因此整体而言,上月MPOB报告较预期略偏多,产量及库存的恢复节奏依然偏缓,国际市场的棕榈油格局依然为国内油脂市场提供下方支撑。等待本月MPOB报告数据的指引。

疫情背景下,劳工短缺问题仍限制马棕增产幅度 高频产量数据: 各机构对马来西亚6月产量的预估或仍不及预期,疫情对马来西亚产量的影响仍在持续。马来原计划全国封锁第一阶段延长到6月底,但马来总理穆希丁27日宣布,该国当前针对新冠肺炎疫情的严格防控措施将到期后延续,直至单日新增新冠肺炎确诊病例数据达到相关标准为止。鉴于这种情况,马来库存的重建或仍需时日,这给予近月棕榈油较强支撑。

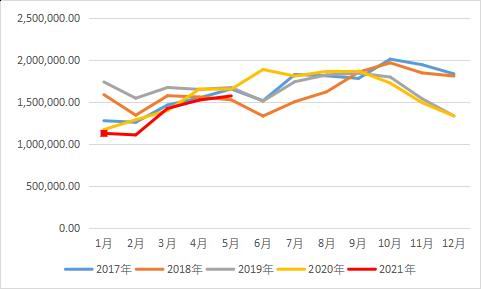

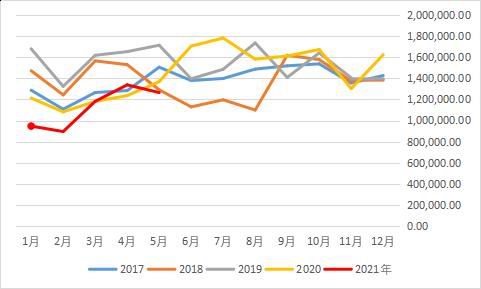

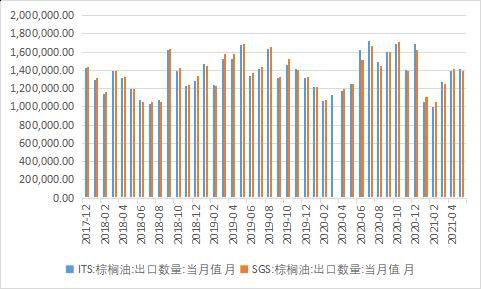

伴随马棕价格回落,本月出口需求并不悲观 高频出口数据: 船运调查机构ITS公布的数据显示,马来西亚6月全月棕榈油产品出口量为151.9180万吨,较5月出口量141.8932万吨增加7.1%; 独立检验公司Amspec最新公布的数据显示,马来西亚6月全月棕榈油出口量为154.5780万吨,较上月同期的142.3104万吨增幅8.62%。伴随着6月马棕油价格的下跌,来自中国和印度的需求料有增加。 马来西亚棕榈油出口量(吨)

船运机构出口数据(吨)

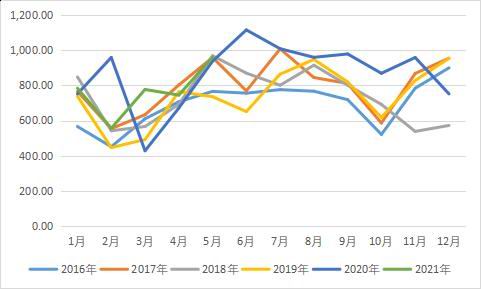

7月大豆压榨量料仍将保持高位 进口大豆当月值(万吨)

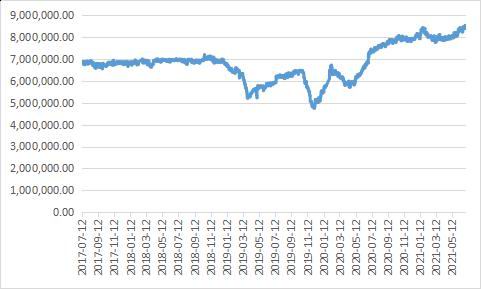

进口大豆港口库存(吨)

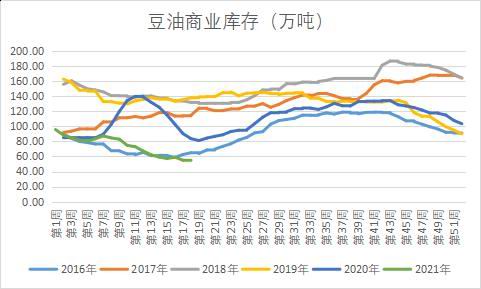

截至2021年6月18日,全国港口大豆库存为733.68万吨,较上周减少4.29吨,减幅0.58%,同比去年增加169.19万吨,增幅29.97%;6-7月国内大豆进口到港量基本在950万吨以上,8月预估略有下降至800万吨,国内大豆供应充足;油厂压榨开机率逐步上升,5月国内大豆压榨量累计达830多万吨,5月下旬及6月前半月,大豆周度压榨量基本维持在200万吨左右。 根据我的农产品网对全国111家主要油厂的调查,2021年第27周(7月3日至7月9日)预计国内油厂开机率略有上升,油厂大豆压榨量预计190.62万吨,开机率为67.61%。 国内油脂库存重建进度或有加快 截至2021年6月18日,国内豆油商业库存约87.99万吨,由于巴西大豆到港量的增加,油厂开机率相对高位,豆油库存继续上升。但同比去年减少15.77万吨,减幅15.19%,预计7月后国内豆油库存大概率继续回升。

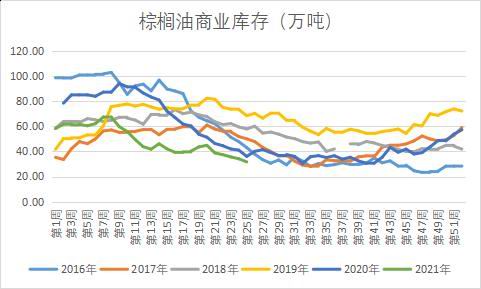

截止6月22日当周,全国主要港口棕榈油库存为34.2万吨,连续第四周环比回落,创过去五年同期新低。5月底至6月上旬国内棕油进口利润窗口打开,进口商买船增加,预计7月后棕油库存或有增加。

种植面积利多背景下,天气影响料将加剧 美豆:种植面积报告的出炉进一步奠定了美豆供需紧张的格局,新季大豆未来生长期将对天气更加敏感。而根据最新的气象模型,7月北部占1/4以上的种植区出现干旱的可能性增加,天气升水一旦发生,将可能扭转美豆前期因需求不畅而产生的颓势。 马棕:东南亚棕榈油虽然处于增产周期,但因为疫情劳动工人短缺影响马棕油产量,总体上来看,产区库存仍处于偏低水平,重建的节奏仍然偏缓。 国内:随着巴西大豆的集中到港,压榨回升的情况下油粕供应端的紧张有所缓解,油脂库存的修复(特别是豆油)或有加快,不过棕榈油库存目前仍处于连续回落的历史低位,供应端暂时较难产生较大压力。 观点总结:目前油脂市场的核心驱动仍然在于国际市场方面,美豆基本面处在利多的背景下,后市最大的变数来自于天气,如果美豆产区干旱持续,油脂或受成本端推动继续上涨;若天气有利美豆生长,油脂将缺乏上行动能,不过马来产量恢复的缓慢将提供下方支撑,油脂料宽幅震荡。 长安期货 |

|

|  |

|

微信:

微信: QQ:

QQ: