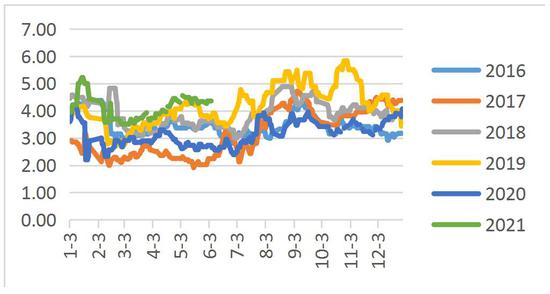

观点: 因天气较热和淘鸡量的增加,6月份淘鸡出栏量有望继续增加。由于今年1-2月份的补栏变量不大,我们判断6月份的蛋鸡存栏量较5月变化不大甚至有可能小幅下滑,这将对现货形成较强支撑。而由于近两个月补栏量的大幅回升意味着5个月后新开产蛋鸡的数量将增加,也即9月份的蛋鸡存栏将有一定压力,但从往年来看,由于消费旺季9月是高蛋价时期,因此鸡蛋(4832, -36.00, -0.74%)下方亦有一定支撑。从往年6月和9月的现货价差来看,近五年月均值最低为0.8元/斤,最高为1.5元/斤,均值为1.14元/斤,而6月10日的期货盘面价差为867元/500千克,处于偏低位置,因此我们认为9月后期仍有小幅走高的预期,但突破前高的可能性较小,注意把握节奏。 一、走势回顾 今年五一过后鸡蛋期货持续走弱。现货价格来看,北京鸡蛋价格从五一后的4.56元/斤跌至目前的4.3元/斤。原因主要有两点,一是五一后需求整体较低迷,鸡蛋价格季节性回落;二是随着天气转热,鸡蛋在高温高湿的环境下较难储存和运输,霉蛋增多,养殖户低价出货意愿增加。 图:全国鸡蛋价格分年度对比 单位:元/斤

资料来源:wind,长安期货 图:鸡蛋JD2109合约走势(日线)单位:元/500千克

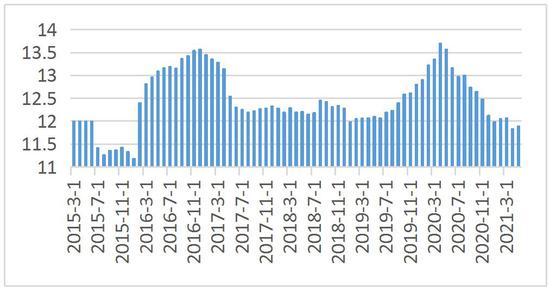

资料来源:文华财经,长安期货 二、基本面信息 1.补栏较好,淘鸡缓慢,后期存栏将呈增加趋势 从蛋鸡存栏来看,今年4月份蛋鸡存栏下降至了近几年的低点,这也是3月底支撑鸡蛋主力09合约涨上5100的主要原因。而之后在补栏数据较好,预期存栏恢复和淘汰鸡延淘的预期下鸡蛋期价高位回落,07合约最低跌至4100附近,但09合约之后的两次下探均未跌破4600,说明期价在下方支撑仍然是比较强的,因从往年鸡蛋价格季节性特点来看,9月份是鸡蛋价格的年中高点,而且虽然补栏数据较好,但供给是需要时间去修复的。 从卓创公布的数据来看,5月份全国蛋鸡存栏开始回升,5月份全国在产蛋鸡存栏量为11.89亿只,环比涨幅为0.49%,同比跌幅12.37%,依然处于偏低位置。 根据蛋鸡存栏计算公式:2021年6月份蛋鸡存栏≈2021年5月份蛋鸡存栏量+2021年1月至2021年2月份补栏量-16/17个月前蛋鸡补栏数量。 因此6月份新开产蛋鸡主要是今年1-2月份补栏的鸡苗,1月份补栏量为3917万羽,环比增加了14.83%,2月份补栏量为3695万羽,环比减少了5.67%。淘汰鸡来看,淘汰鸡价格5月底以来高位回落,一方面是因为生猪价格持续暴跌,肉鸡价格不佳;另一方面是随着天气逐渐转热,养殖户淘鸡意愿增强,令淘鸡价格下跌。在这种情况下,6月份淘鸡出栏量有望继续增加。因此我们判断6月份的蛋鸡存栏量较5月变化不大甚至有可能小幅下滑,这将对现货形成较强支撑。 而补栏情况来看,据卓创资讯最新发布的数据,5月份样本企业蛋鸡苗月度出苗量4610万羽,环比4月上升153万羽,增幅3.4%。补栏量的大幅回升,将意味着5个月后新开产蛋鸡的数量将增加,也即9月份的供给端压力将增大。 图:中国在产蛋鸡月度存栏数据 单位:亿只

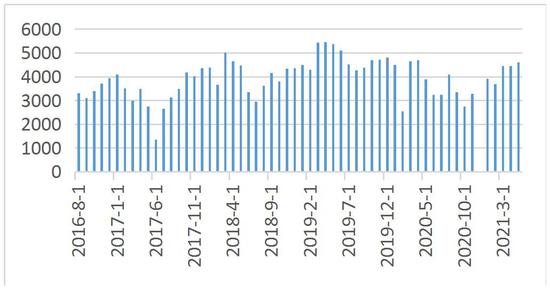

资料来源:卓创资讯,长安期货 图:鸡苗销量 单位:万羽

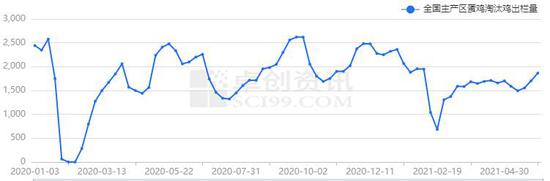

资料来源:卓创资讯,长安期货 2.酷暑来临,需求平淡 需求来看,目前处于鸡蛋的消费淡季,虽有端午和618电商节的提振,但整体影响料有限,短期缺乏需求端的刺激,整体市场供销两不旺。另外,随着天气转热,高温高湿的环境对鸡蛋的储存和运输均不利,下游环节为确保鸡蛋质量普遍随销随采,市场流通放缓。端午后鸡蛋现货价格再次面临回落的可能性较大。 图:全国主产区淘汰鸡出栏量 单位:万只

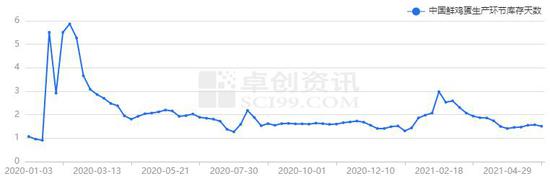

资料来源:卓创资讯,长安期货 图:生产环节库存天数 单位:天

资料来源:wind,长安期货 三、总结 综合来看,因天气较热和淘鸡量的增加,6月份淘鸡出栏量有望继续增加。由于今年1-2月份的补栏变量不大,我们判断6月份的蛋鸡存栏量较5月变化不大甚至有可能小幅下滑,这将对现货形成较强支撑。而由于近两个月补栏量的大幅回升意味着5个月后新开产蛋鸡的数量将增加,也即9月份的蛋鸡存栏将有一定压力,但从往年来看,由于消费旺季9月是高蛋价时期,因此鸡蛋下方亦有一定支撑。从往年6月和9月的现货价差来看,近五年月均值最低为0.8元/斤,最高为1.5元/斤,均值为1.14元/斤,而6月10日的期货盘面价差为867元/500千克,处于偏低位置,因此我们认为9月后期仍有小幅走高的预期,但突破前高的可能性较小,注意把握节奏。 长安期货 魏佩 |

|

|  |

|

微信:

微信: QQ:

QQ: