主要结论 供应方面,多套新装置计划在5-6月投产,且石化计划检修率较低,产量预期同比高增长,而外围供应也逐步恢复,美金价

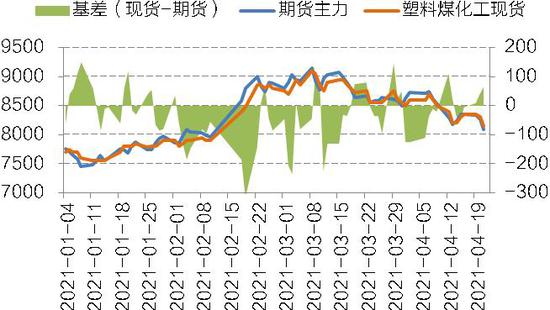

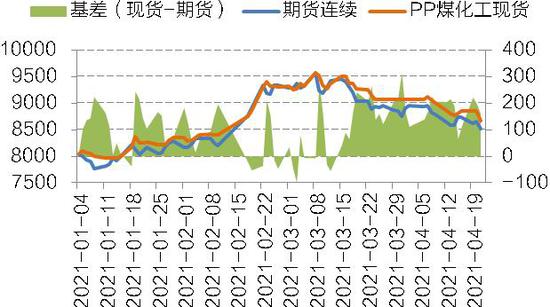

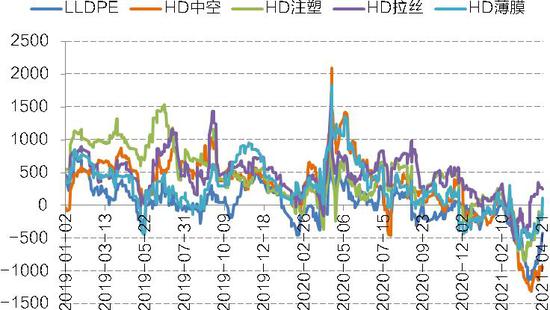

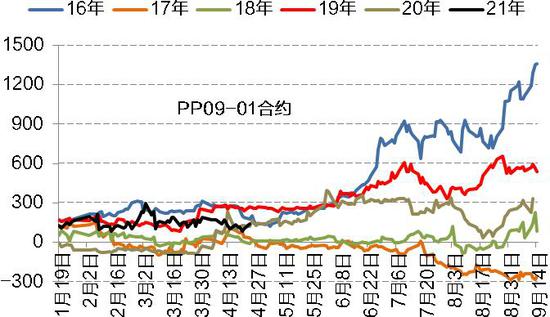

格显著回落,内外价差快速收窄,5月PE进口量望环比回升,PP出口量大概率延续回落,国内供应压力预期增大。 需求方面,线性下游农膜、薄膜开工率分别为35%、63%,农膜步入需求淡季,开工率稳步下滑,薄膜生产相对平稳,线性下游边际走弱,PP方面因订单跟进不足,且成品库存偏高,4月下旬PP下游开工明显下滑,工厂以消化库存为主,需求端支撑力度有限。 库存方面,当前石化及贸易商库存尚在正常范围,短期供需矛盾并不明显,但当前疲弱的需求环境,以及新产能投产窗口来临,供应端面临增量压力,产业链中上游去库缓慢加重市场担忧,未来去库进度将成为博弈焦点。 价差方面,主力逐步移仓换月,在偏弱的供需环境下,石化累库加剧期现价格调整压力,59价差加速收窄,塑料(7815, 0.00, 0.00%)05合约甚至一度贴水09合约。中期来看,年内新装置计划投产较多,远期市场供应压力较大,跨期方面可关注正套机会。 综合来看,短期供需矛盾并不明显,但5月石化计划检修减少,新产能又步入兑现窗口期,且进出口市场逐步恢复常态,国内供应端压力增加,而下游处于季节性淡季,需求支撑力度有限,市场供需环境有转弱风险,烯烃或承压震荡运行。 风险提示:国内货币政策、海外供应恢复进度。 一、行情回顾 4月份烯烃市场震荡回落。月初受检修预期提振,加之大环境回暖,烯烃市场震荡小幅冲高,但终端订单跟进不足,下游开工率开始下滑,工厂采购意愿较低,现货市场流转速度放缓,进而导致石化及贸易商库存累积,而外海供应逐步恢复,美金货源价格松动下滑,进口成本支撑弱化,需求端负反馈触发烯烃市场持续震荡回调。 基差结构上,塑料2109合约基差在平水附近摆动,而PP2105合约基差维持较高升水。 图1:塑料主力基差

数据来源:wind,国信期货 图2:PP主力基差

数据来源:wind,国信期货 二、基本面分析 1.低检修率&投产预期,国内增产压力较大 PP新产能,海国龙油因原料不足低负荷运行,东明石化已正常运行,中韩石化、古雷石化及东华能源计划在5-6月投产。PE方面,海国龙油、中韩石化、宁波盛富、兰州石化及卫星石化均计划在5-6月投产。依据经验来看,装置从投产到实现商业运行一般需要1-2个月左右,且考虑到部分装置投产时间可能延迟,故5月份实际投产压力有限,但预计6月份后供应压力开始增加。 表1:二季度国内投产计划(万吨)

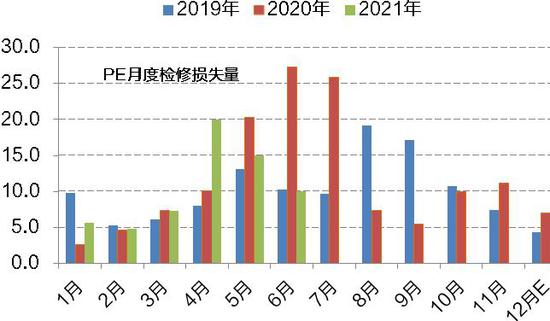

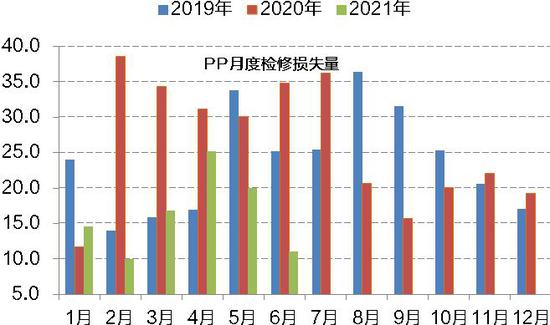

数据来源:卓创 国信期货 从检修来看,卓创预计二季度PE、PP计划检修损失量分别为45万吨、56万吨,大幅低于2020年同期损失量58万吨、96万吨,而且计划检修量呈逐月递减趋势。受去年下半年高投产影响,1-3月PE、PP产量同比增长16.5%、16.9%,而二季度偏低的检修率势必造成产量同比高增长,国内供应压力较大,关注未来计划外检修情况。 图3:PE检修损失统计

数据来源:卓创,国信期货 图4:PP检修损失统计

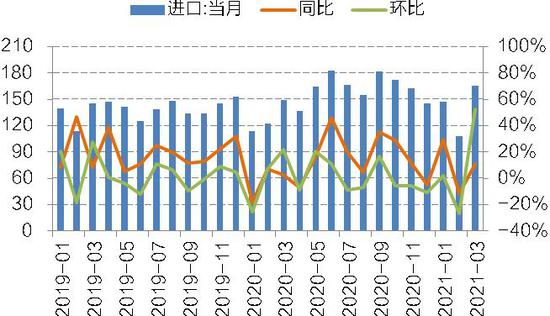

数据来源:卓创,国信期货 2.内外价差收敛,关注远期进口压力 海关数据,3月份PE进口165.5万吨,同比增长10.9%,1-3月累计进口421.8万吨,同比增长9.4%。由于北美寒潮事件冲击,海外市场供应收紧,3月进口窗口持续关闭,预计4月到港量环比减少,但4月下旬外围基本复产,美金价格显著回落,内外价差快速收窄,5月进口量有望环比回升。 图5:PE进口盈亏

数据来源:wind,国信期货 图6:PE进口量

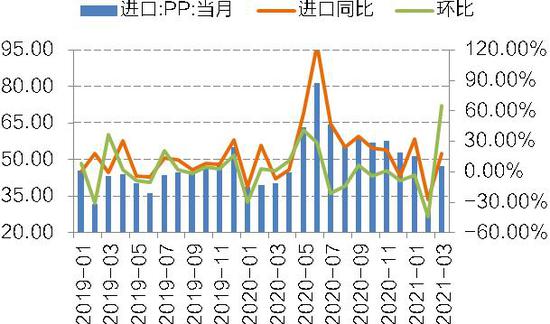

数据来源:wind,国信期货 3月份PP进口47.4万吨,同比增长17.7%,1-3月累计进口126.5万吨,同比增长4.1%。3月份PP出口25.7万吨,同比增长245.1%,1-3月累计出口34.3万吨,同比增长158.0%。目前来看,随着海外供应逐步恢复,4月下旬美金报价明显松动,内外价差修复收窄,预计4-5月PP出口量大概率逐月回落,关注未来外围供应变化。 图7:PP进口盈亏

数据来源:wind,国信期货 图8:PP进口量

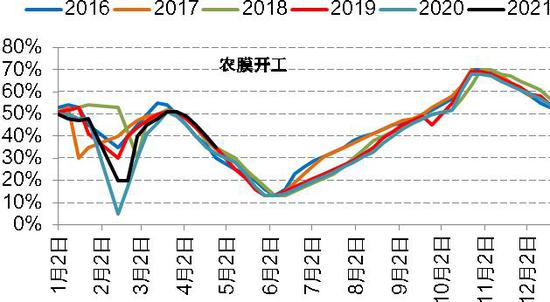

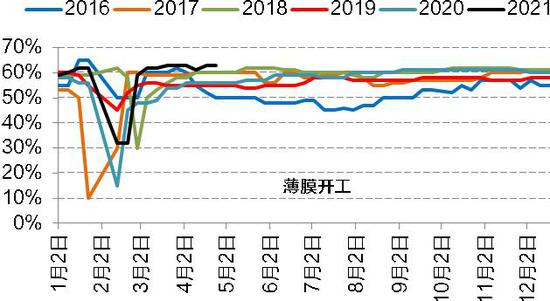

数据来源:wind,国信期货 3.新单跟进不足,下游开工下滑 截止4月底,线性下游农膜、薄膜开工率分别为35%、63%。目前农膜步入需求淡季,开工率稳步下滑,薄膜生产相对平稳,线性下游边际走弱,工厂囤货意愿偏低,原料按需采购为主,需求端支撑力度有限。 图9:LLD下游农膜开工

数据来源:wind,国信期货 图10:LLD下游薄膜开工

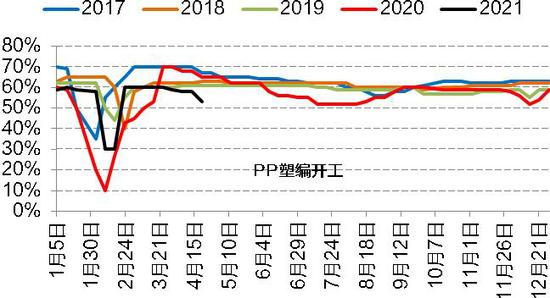

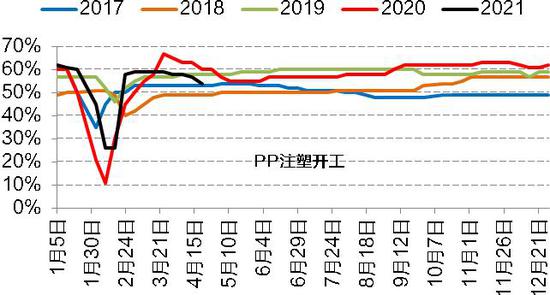

数据来源:wind,国信期货 截止4月底,PP下游塑编、注塑及BOPP负荷分别为53%、55%、54%。由于新订单跟进不足,且成品库存偏高,加之生产利润欠佳,4月下旬下游开工率明显下滑,工厂以消化库存为主,原料采买意愿较低。 图11:PP下游塑编开工

数据来源:wind,国信期货 图12:PP下游注塑开工

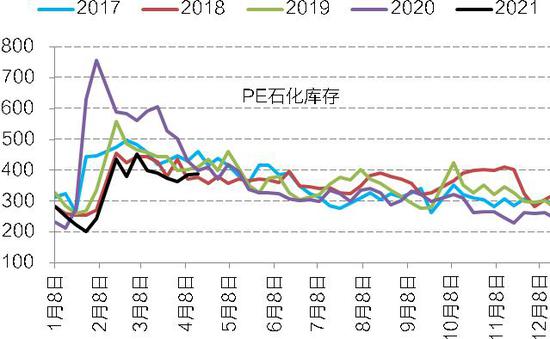

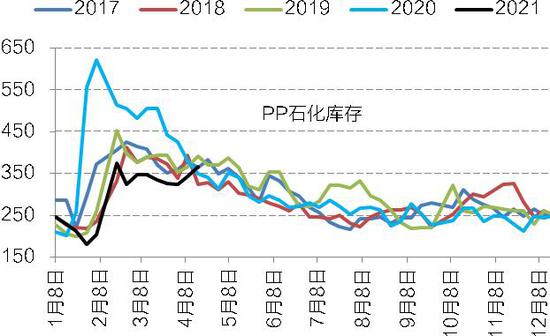

数据来源:wind,国信期货 4.产业链中上游去库进度是博弈焦点 从库存来看,由于下游需求跟进不足,而石化检修率又低于去年,国内产量同比高增长,导致4月份石化烯烃出现累库,尤其是PP市场。 图13:PE石化库存

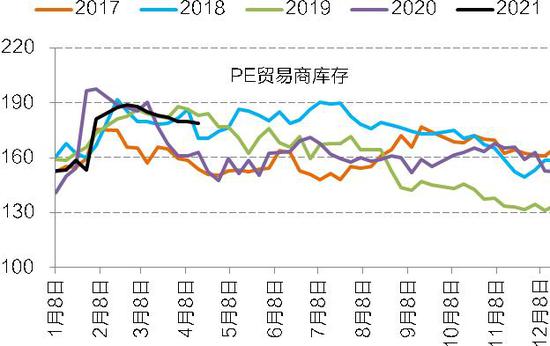

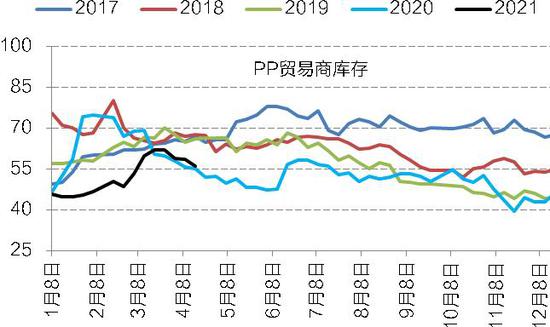

数据来源:卓创,国信期货 图14:PP石化库存

数据来源:卓创,国信期货 目前来看,石化及贸易商库存尚在正常范围,短期供需矛盾并不明显,但当前疲弱的需求环境,以及新产能投产窗口来临,供应端面临增量压力,产业链中上游去库缓慢加重市场担忧,未来去库进度将成为博弈焦点。 图15:PE贸易商库存

数据来源:卓创,国信期货 图16:PP贸易商库存

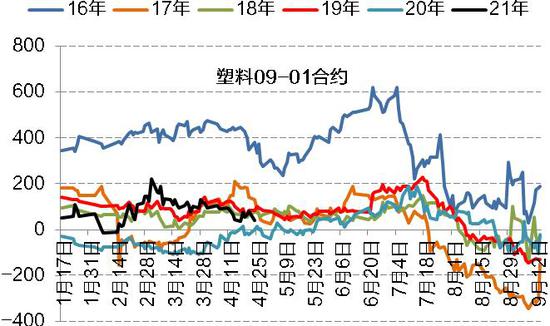

数据来源:卓创,国信期货 5.远期市场承压,关注正套机会 4月份主力逐步移仓换月,在偏弱的供需环境下,石化累库加剧期现价格调整压力,59价差加速收窄,塑料05合约甚至一度贴水09合约。中期来看,年内新装置计划投产较多,远期市场供应压力较大,跨期方面可关注正套机会。 图17:塑料跨期价差

数据来源:wind,国信期货 图18:PP跨期价差

数据来源:wind,国信期货 三、结论及建议 供应方面,多套新装置计划在5-6月投产,且石化计划检修率较低,产量预期同比高增长,而外围供应也逐步恢复,美金价格显著回落,内外价差快速收窄,5月PE进口量望环比回升,PP出口量大概率延续回落,国内供应压力预期增大。 需求方面,线性下游农膜、薄膜开工率分别为35%、63%,农膜步入需求淡季,开工率稳步下滑,薄膜生产相对平稳,线性下游边际走弱,PP方面因订单跟进不足,且成品库存偏高,4月下旬PP下游开工明显下滑,工厂以消化库存为主,需求端支撑力度有限。 库存方面,当前石化及贸易商库存尚在正常范围,短期供需矛盾并不明显,但当前疲弱的需求环境,以及新产能投产窗口来临,供应端面临增量压力,产业链中上游去库缓慢加重市场担忧,未来去库进度将成为博弈焦点。 价差方面,主力逐步移仓换月,在偏弱的供需环境下,石化累库加剧期现价格调整压力,59价差加速收窄,塑料05合约甚至一度贴水09合约。中期来看,年内新装置计划投产较多,远期市场供应压力较大,跨期方面可关注正套机会。 综合来看,短期供需矛盾并不明显,但5月石化计划检修减少,新产能又步入兑现窗口期,且进出口市场逐步恢复常态,国内供应端压力增加,而下游处于季节性淡季,需求支撑力度有限,市场供需环境有转弱风险,烯烃或承压震荡运行。 风险提示:国内货币政策、海外供应恢复进度。 国信期货 贺维 |

|

|  |

|

微信:

微信: QQ:

QQ: