企业需要跟踪标的物价格以及市场情绪变化进行调整

保护性看跌期权策略(Protective Put)

对于很多现货企业而言,最大的担心就是在持有现货的时候,其价格下跌,或在销售的时候,价格下跌,导致收益降低。如果现货价格在未来一段时间内可能呈现先抑后扬的走势,那么对于企业而言,就面临一个问题:套期保值操作要不要做?对于保守性的企业,可能会选择观望。对于套保经验丰富的企业,可以选择使用期权套期保值。对于企业而言,持有现货存在一定的成本,包括储藏成本、资金占用成本、管理成本等。如果能通过衍生品市场操作带来一定的收益,对于企业的经营也是可取的。

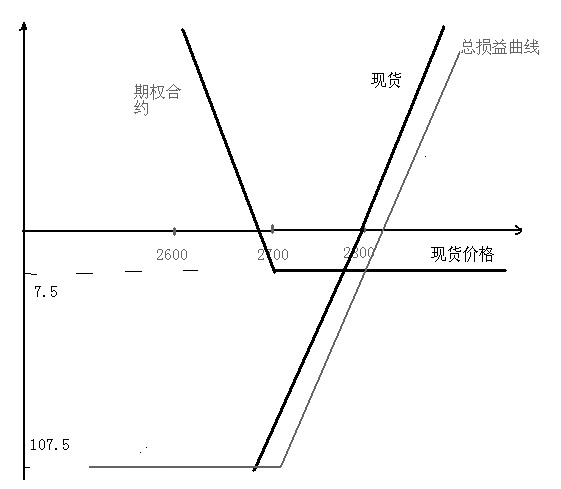

例如,某油脂油料加工企业经过研究分析,认为未来一段时间内豆粕价格延续下跌的可能性较大,但中期仍将围绕2800元/吨附近振荡。既想防止豆粕价格大幅下跌带来较大的损失,又不想失去豆粕价格上涨带来的收益,于是企业决定对现有的4000吨豆粕进行部分套期保值。经过研究,该油脂企业决定买入看跌期权进行保护,即买入m1801—p—2700合约300手,价格为7.5元/吨,共支付权利金22500元(300×10×7.5=22500),套保比例为75%。由于该公司采用的是部分套保策略,风险并非完全对冲。对于套保的部分,如果持有到期,最大的风险是107.5元/吨,潜在收益无限。

图为保护性看跌套保损益(持有到期)

上图是期权套保策略中,期权合约持有到期的损益图。如果在持有期权合约未到期时,即使豆粕期货1801合约价格高于2700元/吨,在到期日足够的情况下,期权m1801—p—2700合约价格应该高于7.5元/吨。若该企业认为豆粕期货价格或将止跌企稳,可以选择平掉期权头寸,获取一定的收益,降低成本。如果后市正如其预期,那么此操作无疑是成功的。如果判断错误,豆粕价格上涨,其最大损失也只有7.5元/吨。如果价格出现大幅下跌,该企业的现货头寸也得到了较好的保护,一举两得。

抛补期权组合策略

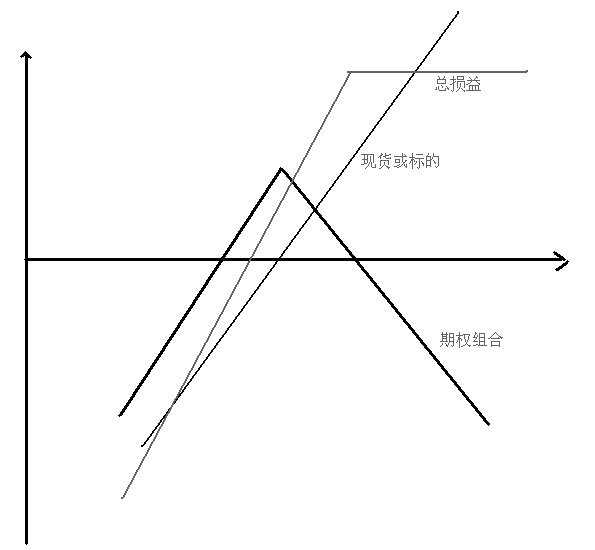

所谓抛补期权组合策略,就是在持有标的物的基础上,进行卖出跨式组合的组合投资策略,其目的是通过标的物窄幅振荡,获取权利金,从而增加阶段性收益。该策略的成功率高低,主要是依据投资者对标的物后市价格走势的判断。该策略实施的要点是选择近月合约的期权合约。因为近月合约的期权合约时间价值衰减更快,面临的不确定性减小,即标的物价格上涨或下跌的可能性较小,振荡的可能性较大,这样期权到期获取时间价值的胜算较高。

对于持有标的头寸的投资者而言,该策略具有较多的实施机会。从商品价格波动规律分析,其价格波动呈现周期性变化,出现趋势性走势的时间段较少,更多的时候是盘整振荡。

因此,这种抛补期权组合策略的用武之地较多。无论是现货商还是持有较多相关期货头寸的投资者,都可以采用本策略。对于现货商而言,该策略可以降低成本。对于投资者而言,该策略可以增加阶段性收益。

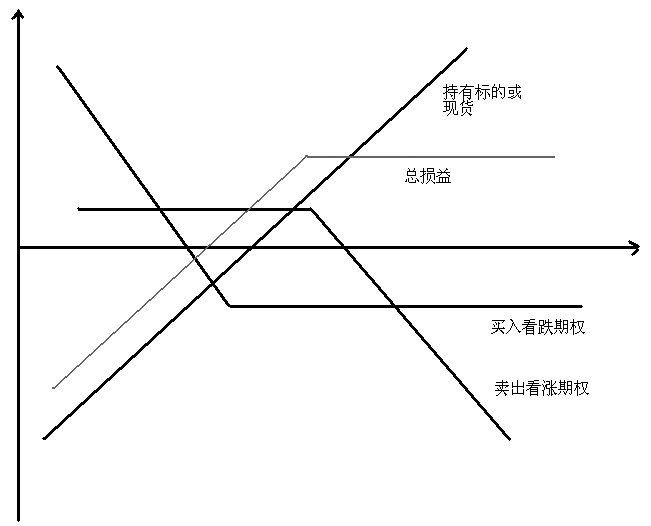

对于投资者或现货企业而言,抛补期权组合策略带来一定收益的同时,也带来了较大的风险。如果期权标的价格大幅上涨,持有现货或标的头寸带来的收益将被期权投资组合对冲,使得最大收益有限。如果期权标的价格大幅下跌,持有现货或标的头寸带来的损失将加倍。因此,该策略需要及时止盈止损,以确保收益并控制风险。当然,如果标的物后市价格振荡区间偏大,通过降低收益从而降低风险,可以把卖出跨式组合变成宽跨式组合,风险区间放大,收益相应相抵。至于风险和收益之间的取舍,看投资者的风险偏好。

图为抛补期权组合策略损益

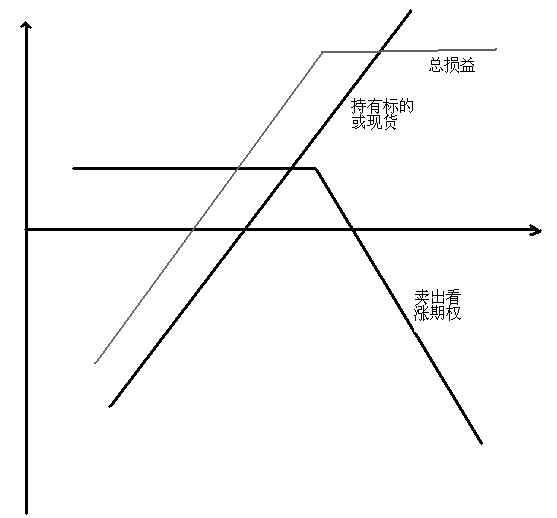

持保立权策略(Covered Call)

对于现货企业以及一些实施买入套保操作的企业或机构投资者而言,他们共同的特点就是认为标的物后市价格上涨的可能性较大。如果他们认为短期内上涨的幅度有限,势必将增加成本。为改善这一结果,他们可以选择卖出看涨期权,获取一定的额外收入。

图为持保立权策略损益

如果选择本策略,要注意两点,即合约的选择和执行价格的选择。相对而言,执行价格相同的远月期权合约价格要高于近月期权合约价格。但是到期日越长,面临的不确定性也就越高。对于卖出期权的投资者而言,未来面临的不确定性越低越好。因此,在选择合约时,尽可能选择近月合约。对于不同执行价格的看涨期权,执行价格越高,价格越低。从这个角度分析,执行价越低,期权价格越高,对卖方越有利。但是从投资者卖出看涨期权所赚取的时间价值来看,平值期权时间价值最大,虚值期权的价格全部是时间价值,平值期权的时间价值最低。因此,在执行价格选择上,尽可能选择执行价格略高于当前标的价格,更有利于该策略实施效果。

从本质上分析,持保立权策略就是备兑期权的一种。如果一直持有该策略,结果是风险无限、收益有限。但是行情一直在变化,投资者的研判也在不断变化。从国内外期权行权情况分析,行权的比例很低,一般期权都是对冲平仓。因此,现货商或机构投资者在实施该策略的时候,要根据市场的变化灵活操作,才能达到更好的效果。

双限期权策略(Collor)

从本质上分析,双限期权策略是保护性看跌策略的进一步深化,即在保护性看跌期权的基础上,增加一个卖出看涨期权。这样可以减少权利金的投入,但是失去了标的价格上涨带来的收益。

从标的价格走势研判上分析,投资者认为标的物中期趋势是上涨的,但是短期面临下行风险,又想减少权利金的投入,所以才有双限期权策略。该策略的实施操作要点有三个方面。第一,由于投资者认为标的物近期面临下跌风险,看好中期价格走势,因此选择期权合约为近月合约。这样既可以持有到期,也可以选择对冲平仓。第二,标的物价格存在一个波动区间,即短暂的下跌后,会迎来反弹,而不是突破行情。第三,买入一个看跌期权,同时卖出一个看涨期权,执行价格上,看跌期权的执行价略低于标的物当前的价格,看涨期权的执行价格略高于标的物当前的价格。一般来说,权利金的支出大于收入,初始资金为净支出。

图为双限期权策略损益

如果期权存续时间较短,且在投资者持有期权合约期间,标的物价格变化趋势如预期发展,那投资者可以有效规避短期风险。对于现货企业而言,采用双限期权策略,可以在价格下跌时获得一定的收益,使得操作更加灵活,更有利于经营。如果标的价格变化不符合预期,而是上涨,这时候就要考虑对冲期权策略。从风险角度分析,我们认为应先对冲卖出看涨期权,之后再对冲买入看跌期权,这样可以有效控制风险。具体的操作还应该根据价格变化,制定合理的策略。

总体而言,期权丰富了企业的套保手段,但对企业进入金融市场提出了更高的要求,因为期权的套保需要更加专业的人才。对于企业而言,最大的风险不是价格变化,而是做自己不熟悉的事情,比如没有熟悉期权的人。因此,在配备专业人才后,企业根据需求,制定合理、切实可行的操作策略,并时刻跟踪标的物价格变化以及市场投资情绪灵活调整策略,才能保证企业稳健发展。

(作者单位:金石期货)

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |