能源研发中心

本周观点

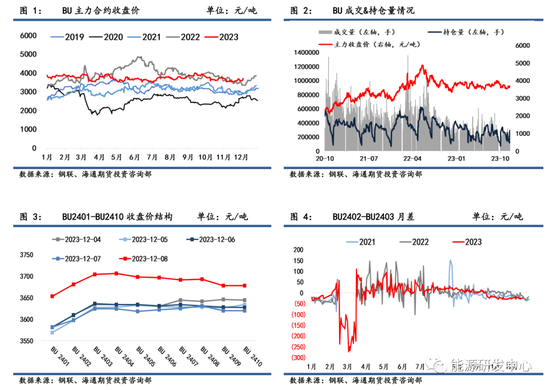

行情回顾:本周沥青(3697, 4.00, 0.11%)期货价格震荡收涨。尽管周内油价转弱减少成本支撑,但由于市场预期供应收紧和冬储投机套利需求,盘面价格仍为坚挺。截止12月8日,沥青主力合约2403收于3704元/吨,环比上周五涨34元/吨,涨幅1%。山东现货与沥青期货基差周内反弹后有回落,由于供应预期收紧和冬储投机套利需求,沥青盘面价格依旧高于现货。

供需:本周国内沥青总体产量继续收紧。12月8日当周,中国沥青产量为58万吨,环比上周62.6万吨减少7.4%。主要由于河北凯意、京博海南、江苏新海以及扬子石化间歇停产,使得产能供应有所减少。国内沥青需求略微回升。24家样本企业销量为37.51万吨,环比上周36.35万吨上涨3%。

库存:本周国内库存整体去库。国内沥青厂内库存+社会库存为95.4万吨,环比上周99.4万吨回落,厂内和社会库存均出现去库。

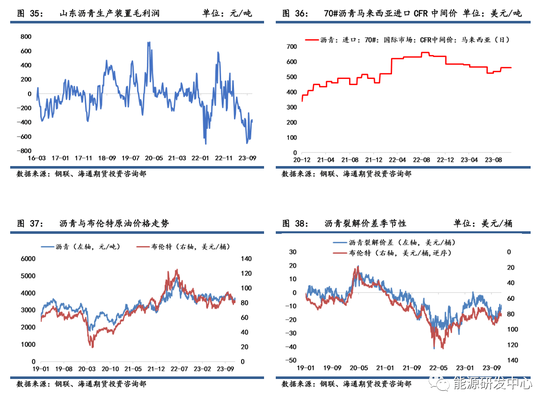

利润:本周利润有所修复但仍处于亏损区间。山东沥青生产毛利为-296.8元/吨,环比上周-398.4元/吨有所修复,仍处于亏损区间。12月8日,BU-Brent裂解差为-4.6美元/桶,环比上周五-9.14美元/桶收窄。

观点:北方地区赶工收尾需求基本结束;南方地区需求平稳,观望情绪浓厚下买家按需采购。目前部分炼厂已释放远期合同,大多在12月至明年3月底提货,且冬储价格集中在3400-3480元/吨区间,对市场价有一定的兜底作用。整体来看,随着进入季节性淡季叠加下周天气转冷,需求或有进一步走弱。但部分炼厂间歇停产收紧供应,叠加冬储需求下方支撑,沥青价格预期弱势维稳。委内瑞拉圭亚那的领土争端扰动或令地缘情绪升温。多裂解差仍有操作余地,但上方空间有限。

一、期货市场

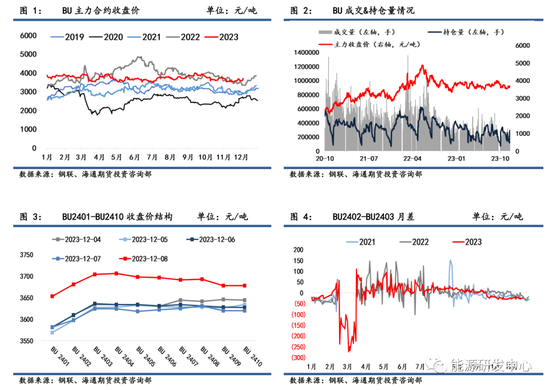

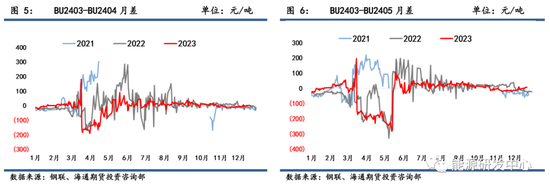

本周沥青期货价格震荡收涨。尽管周内油价转弱减少成本支撑,但由于市场预期供应收紧和冬储投机套利需求,盘面价格仍为坚挺。截止12月8日,沥青主力合约2403收于3704元/吨,环比上周五涨34元/吨,涨幅1%;单边成交量296293手,环比上周五增加153476手;持仓量270455手,环比上周五增加123299手。价差结构上,本周依旧维持Contango结构,其中BU2403-2404价差为-2元/吨,环比上周五-5元/吨跌幅收窄;BU2403-2405价差为+6元/吨,环比上周五-6元/吨跌幅回正。

二、现货市场

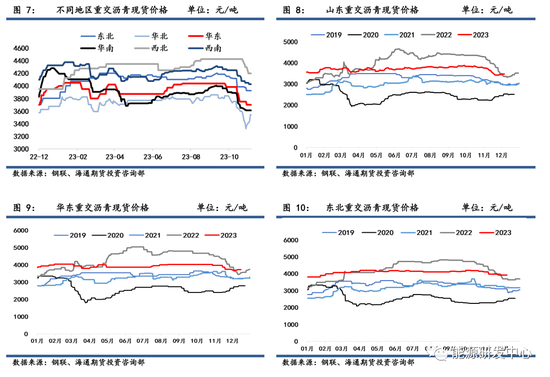

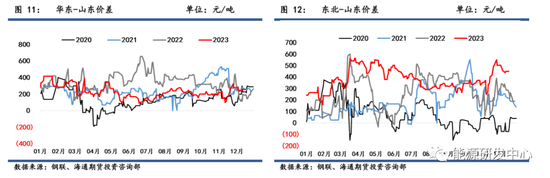

本周现货价格略微上升。截止12月8日,山东重交沥青现货价为3475元/吨,环比上周五增加10元/吨,涨幅0.3%。其中华东、华南、西南市场现货分别上升30、15、10元/吨,华北、西北市场现货分别下跌70、175元/吨。东北市场保持不变。华东-山东价差为255元/吨,环比上周五上升20元/吨;东北-山东价差为450元/吨,环比上周五回落10元/吨。华东现货涨超山东,两地现货价差扩大。由于部分炼厂逐步释放12月底至明年3月的冬储合同,客户拿货意愿有所提高,现货低价货源需求尚可。西北市场价格继续大幅滑落,区域内需求不佳下贸易商实施降价以销售货物。

三、期现价差

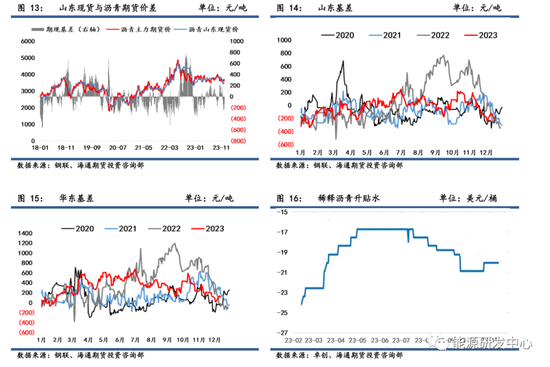

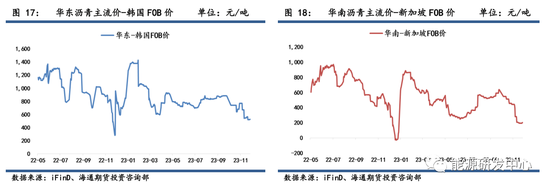

本周山东现货与沥青期货基差周内反弹后有回落,现货贴水期货再次走阔。尽管成本端支撑有限,但由于沥青供应收紧预期和冬储投机套利需求支撑,沥青盘面价格依旧高于现货。截止12月8日,山东期现基差录得-229元/吨,环比上周五-205元/吨跌幅继续扩大,尽管周中有所反弹;华东期现基差录得26元/吨,环比上周五30元/吨跌4元/吨。整体来看,基差反弹幅度有限,最终再度走阔。但预期油价向上驱动不足叠加下周寒冷天气推动需求走弱,盘面价格上行空间有限,基差会有所修复。跨区价差来看,12月7日,华东重交沥青与韩国FOB价差为705.0元/吨,环比上周五678.1元/吨上涨4%;华东重交沥青与新加坡FOB价差为578.7元/吨,环比上周五566.75上涨2%。

四、产业链追踪

4.1 供应端

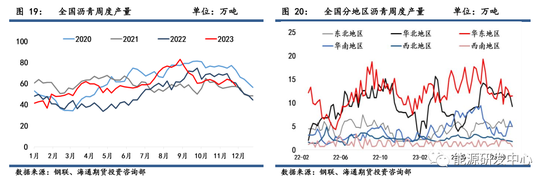

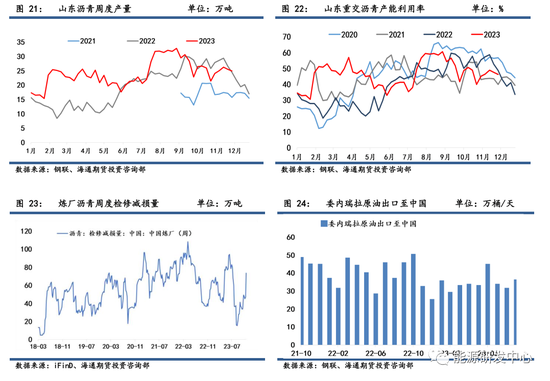

本周国内沥青总体产量继续收紧。12月8日当周,中国沥青产量为58万吨,环比上周62.6万吨减少7.3%。其中华南和华北产量跌幅明显,分别为23.6和34.4万吨,环比上周29.1和42.5万吨均跌幅19%。由于本周接续有炼厂停产,包括河北凯意、京博海南、江苏新海以及扬子石化间歇停产等,使得产能供应有所减少。山东沥青产量为24.96万吨,环比上周25.5万吨回落2%;重交沥青产能利用率为46.3%,环比上周47.6%继续回落。据悉山东华龙恢复沥青生产,以销售现货为主,暂未释放远期合同。12月8日当周,国内炼厂沥青检修减损量为73.57万吨,环比上周46.86万吨大幅上涨57%,因淡季需求和利润亏损缘故,炼厂停产意愿来收紧供应从而挺价意愿相对增加。

4.2 需求端

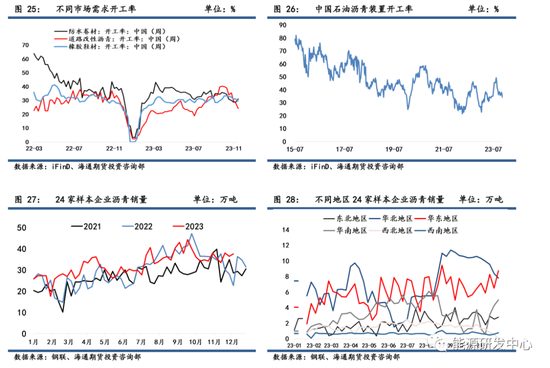

本周国内沥青需求略微回落。12月8日当周,24家样本企业销量为37.51万吨,环比上周36.35万吨上涨3%。东北/华北/华东/华南/西北/西南销量环比-0.3/-0.6/+2.2/+0.7/-0.5/+0.2万吨。山东沥青销量为12.55万吨,环比减少0.6万吨。12月6日当周,中国石油沥青装置开工率为34.10%,接连上周继续回落。北方地区赶工收尾需求基本结束;南方地区需求平稳,观望情绪浓厚下买家按需采购。冬储消息来看,目前远期合同大多在12月至明年3月底提货,且冬储价格集中在3400-3480元/吨区间,对市场现货价有一定的兜底作用。整体来看,随着气温逐渐下降,刚性需求逐渐挤出,买家仍保持耐心等待合适的冬储签约时机,后期需求仍关注冬储订单释放节奏。

4.3 库存端

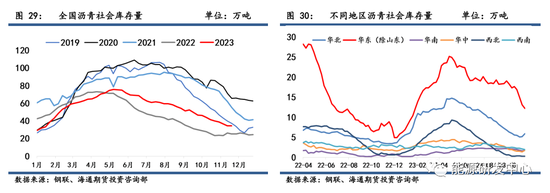

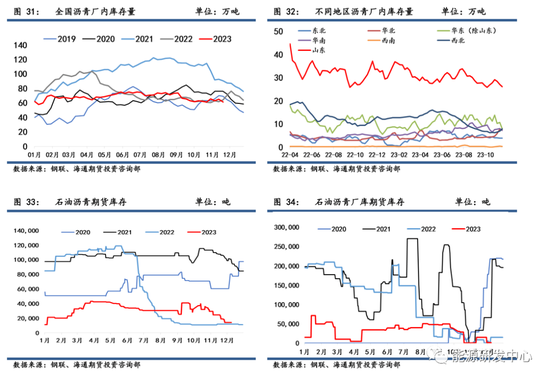

本周国内库存整体去库。现货端,12月8日当周,国内沥青厂内库存为61.2万吨,社会库存量为34.2万吨,总库存量为95.4万吨,环比上周99.4万吨回落,厂内和社会库存均出现去库。其中山东70家样本企业沥青社会库存录得34.3万吨,环比上周32.7万吨增加5%。期货端,11月29日石油沥青期货库存为14220吨,厂内库存为950吨,总期货库存为15170吨,环比持平。

4.4 利润端

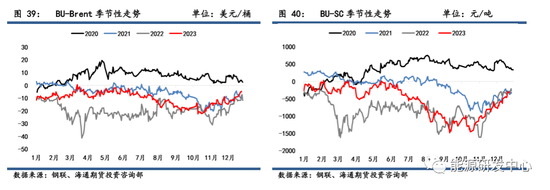

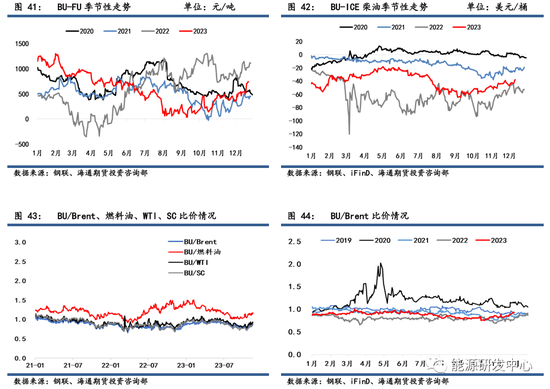

本周利润有所修复但仍处于亏损区间。12月8日当周,山东沥青生产毛利为-296.8元/吨,环比上周-398.4元/吨有所修复,仍处于亏损区间。本周油价震荡走弱,成本端对沥青利润支撑有限,现货价回暖使得利润出现改善。12月8日,BU-Brent裂解差为-4.6美元/桶,环比上周五-9.14美元/桶收窄。BU-SC裂解差为-316.5元/吨,环比上周五-505.9元/吨价差回升。BU-FU裂解差为747元/吨,环比上周五531元/吨大幅上涨。BU-ICE柴油裂解差为-34.10美元/桶,环比上周五-38.04美元/桶收窄。整体来看,由于油价的回落,带动与油相关产品价格滑落,且委内瑞拉圭亚那的领土争端扰动或令地缘情绪升温,使得BU裂解情况出现改善。预期由于淡季需求叠加利润亏损,部分炼厂停产有助于供应收紧,叠加冬储需求下方支撑,沥青价格将弱势维稳,短期可逢低做多BU-Brent裂解差,尽管上方空间相对有限。

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |