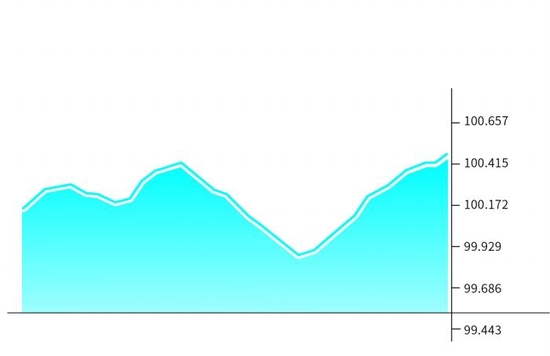

10年期国债期货主力合约近期走势图周洋 制图

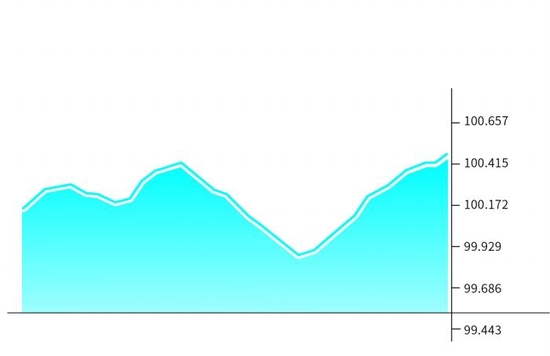

10年期国债期货主力合约近期走势图周洋 制图

◎记者 孙忠

在近期资金面波动之际,资金价

格与10年期国债期货价格呈现双双走强格局。

春节以来,银行间市场利率逐渐向政策利率靠拢,有明显的重心抬升趋势。对市场资金最为敏感的国债期货市场却并未跟随走弱,反而是节节走高,呈现“V”形反转。

这种情况较为少见。市场人士分析称,一方面,短期利率与长期利率的影响因素有所差异;另一方面,市场已提前预期到宏观数据表现,国债期货的“性价比”优势被充分挖掘。

市场利率再现震荡

央行2月13日公告称,为维护银行体系流动性合理充裕,以利率招标方式开展了460亿元7天期逆回购操作,中标利率为2.0%。由于有1500亿元逆回购恰好到期,因此当日净回笼1040亿元。

当日,银行间市场主要回购利率回落,隔夜回购加权平均利率(DR001)报收1.41%,DR007报收在1.90%附近。

春节以来,受到实体经济信贷需求逐渐恢复影响,银行间市场资金面逐步回归正常。目前,市场利率DR007正向2%靠拢。而去年末,这一利率曾达到0.49%的罕见低位。

上周,银行间市场资金面出现较大波动。2月4日,DR007和DR001均呈现出价格走高态势,后者还创下今年以来盘中新高。此后,央行连续3日加大公开市场投放,资金面紧张程度有所缓和。不过,资金利率中枢仍在明显上移,原因为经济活动恢复对资金需求的回升及积极的信贷投放挤占了资金,对银行间资金面构成压力。

在资金面波动加大的同时,对于资金价格颇为敏感的国债期货却保持偏强走势。其中,10年期国债期货主力合约T2303连续走高,春节后涨幅高达0.81%,走出一波小阳春行情。

国债期货“V”形反转

观察走势可见,春节假期后10年期国债期货主力合约实现“V”形反转;而10年期国债活跃券220025收益率下降不足5个基点。

“这一现象与市场对于经济恢复进程预期的变化密不可分。”新湖期货研究所副所长李明玉表示。

步入2023年,市场对经济复苏的预期不断加强。春节前国债期货呈现加速走弱态势。近期,随着宏观经济数据出炉,市场认为货币宽松周期尚未终结,债市意外走强。

春节后国债期货大涨,还与去年末出现的银行理财赎回潮密不可分。

去年末银行理财遭遇巨额赎回的同时,债券市场同步承压,不少机构选择采用国债期货对冲风险,套保盘急速增加。这也导致一个罕见情况——国债期货跌幅较大,即贴水率较高。

数据显示,1月20日T2303的基差(指现货与期货的价格差)高达0.59元。换言之,10年期国债期货主力合约T2303要比现券更加便宜。这一高基差现象,在2年期和5年期的主力合约品种中,亦有所体现。

德邦证券固收首席分析师徐亮表示,如果债市偏强,国债期货回报依然会好于现券。以T2306合约为例,假设现在买入持有至5月底,与10年期现券相比,买入该期货合约的组合年化回报可能达到约5%,明显高于利率债。

也有分析师认为,未来债市上行空间有限。国泰君安固收首席分析师覃汉认为,近期参与债市3至5个基点的行情属于“丢了西瓜捡芝麻”。不同于2022年,2023年债市交易策略整体上是“只做大趋势、放弃小波段”,10年期国债收益率在3.1%以上才有趋势做多的安全边际。当前债市环境类似于2019年上半年,“政策底”“社融底”已经确立,利率大幅向下的空间有限,后续债市调整的催化剂或是类似于2019年3月PMI所确立的“经济底”。

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |