近日,新湖期货股份有限公司(以下简称“新湖期货”)发布首次公开发行股票招股说明书(以下简称“招股书”)。根据资料显示,新湖期货有限公司前身为浙江天地期货经纪有限公司,成立于1995年10月,现由新湖中宝股份有限公司控股。2008年1月经国家工商行政管理总局名称核准、中国证券监督管理委员会和浙江工商行政管理局审批,更名为新湖期货有限公司。注册资本金1.35亿元。

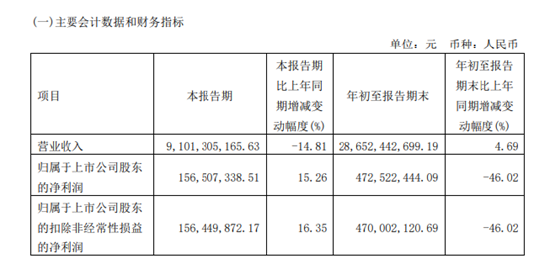

近年来,期货公司扎堆上市融资,可上市后财报业绩并不亮眼。例如曾经的行业“一哥”永安期货,上市后净利同比腰斩,其2022年三季报显示,利润跌幅较大,同比下降-46.02%。一些老股民表示,期货公司存在 “为了上市而上市”, “上市为套现”等心态。公司上市本应该融资以便更大的发展,但部分期货公司却将上市定义成了发展的终点。

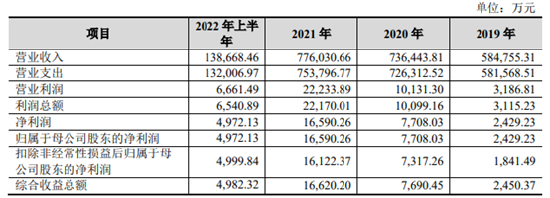

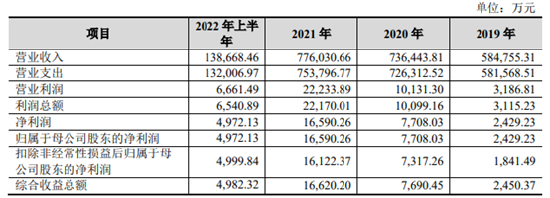

回到新湖期货来看,招股书显示,2019年至2021年以及2022年上半年,新湖期货的营业收入分别为58.48亿元、73.64亿元、77.6亿元、13.87亿元。

其中2022年上半年收入仅有13.87亿元,收入规模较小。

而2022年整体期货行业日子并不好过,根据期货业协会的数据显示,2022年全年期货市场累计成交量为67.68亿手,累计成交额为534.93万亿元,同比分别下降9.93%和7.96%。

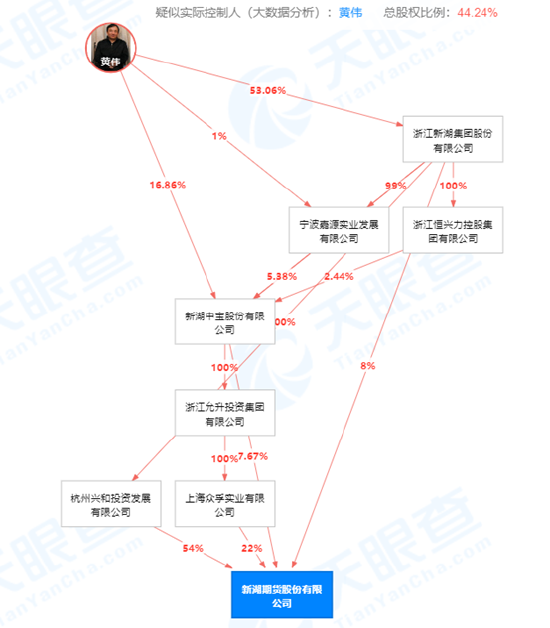

实控人为前温州首富,证监会关注同业竞争问题

根据天眼查显示,新湖期货实控人为黄伟,其为曾经“温州首富”。对此,证监会在意见反馈中表示,发行人实际控制人黄伟所控制的湘财证券与发行人在资产管理、股票期权经纪业务方面具有一定的相似性。实际控制人所控制的新湖集团及其控股子公司存在大宗商品的贸易业务,发行人风险管理子公司新湖瑞丰、新湖瑞丰源开展基差贸易业务,其中的现货贸易涉及大宗商品的流通。

证监会38问,监管关注客户纠纷

就在上个月,证监会对新湖期货的IPO申请文件做出了反馈意见,涉及38个问题,包括17个规范性问题、15个信息披露问题以及6个财务相关问题。其中第5条,监管关注新湖期货曾被实名举报问题。

以下为反馈意见原文:

此外,另有关于“新湖瑞丰高管合谋骗取厦门纳百圆数千万资金”等媒体新闻,反映发行人子公司新湖瑞丰与其场外衍生品交易的客户之间存在纠纷。前述客户向12386投诉热线、上海证监局及中期协投诉新湖瑞丰存在“擅改交易规则”、“虚构交易机构”等情况。

注:目前在搜索引擎搜索相关关键词,依然可以看到当时新闻。

监管关注手续费问题,费率低于同行

报告期内,新湖期货经纪业务手续费收入分别为2,237.77万元、2,775.05万元和3,756.66万元,交易所减收手续费收入分别为5,606.38万元、8,927.83万元和17,442.16万元,是公司营业收入的主要来源之一。

在反馈意见中,证监会要求发行人说明:

1、经纪业务佣金率各期变动原因、显著低于可比公司均值的原因,经纪业务手续费率在不同交易所、不同交易品种或不同客户之间的差异情况及原因。

2、对交易所减收手续费的会计处理,结合交易所手续费减收政策、自身盈利能力及其他期货公司情况,进一步说明发行人对手续费减收是否存在重大依赖,交易所返还手续费是否存在重大不确定性,风险揭示是否充分。请保荐机构、申报会计师说明对上述事项核查并发表明确意见。

招股书提示租赁物业风险,31 处房产尚未办理租赁备案

招股书显示,截至 2022 年 6 月 30 日,公司及其控股子公司、分支机构境内承租了 47 处房产。前述承租房产中,有 16 处房产已办理租赁备案,31 处房产尚未办理租赁备案,有 1 处房产中存在共有产权方未提供书面授权出租方对外租赁房屋的情形,有 5 处房产出租方暂未向公司提供产权证书,有 2 处房产存在划拨性质土地使用权的情形,有 1 处房产的产权证书规划用途与实际不符,有 5 处房产公司未取得出租方提供的租赁事业单位房产相关上级主管部门的批复文件。

(图注:招股书原文截图)

已上市期货公司股价“差强人意”,行业“一哥”永安期货净利同比腰斩

目前A股市场已有4家上市期货公司,南华期货、永安期货、瑞达期货、弘业期货。

目前弘业期货上市尚不足一年,股价较为坚挺,其他上市公司股价走势并不亮眼。作为行业“一哥”的永安期货,该公司上市初股价曾在2021年12月30日超过41元,目前股价徘徊在17元附近,跌幅达60%。其2022年三季报显示,利润跌幅较大,同比下降-46.02%。

业内人士表示,股价持续低迷,一方面有公司自身发展的原因,另一方面也有行业生存环境恶化等原因。根据中期协的数据显示,截至2022年12月末,全国共有150家期货公司,2022年1-12月实现营业收入401.58亿元,同比下降18.81%;净利润109.89亿元,同比下降19.82%。

可以说,当下期货市场“狼多肉少”的局面并未改善,激烈的竞争对每一家期货公司都是一个考验。上市融资本身是为了更快的发展,如果自己的发展方向不明晰,上市只是为了获得一笔现金,那也将偏离证券市场创设的初心。

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |