永安期货

摘要:

6月中旬以来,市场针对钢厂由于利润亏损引发的减产消息甚嚣尘上,叠加海外通胀愈发严峻引发的更猛烈的经济紧缩政策,受多种因素影响,黑色板块开启第二轮负反馈,期货品种大幅下挫。其中大商所铁矿

石2209合约自高点累计下跌202元/吨,2301合约下跌195元/吨。截至上周末,螺纹钢

、钢坯、带钢等品种均有上百元的跌幅,钢厂主动降价强化了现货的悲观情绪,周一整体黑色继续承压下行。

驱动端铁矿石在低到港与高铁水产量的共同加持下,港口库存持续去化,铁矿石基本面短期来看没有大幅恶化,但从长期平衡表角度上看,铁矿石的强现实存在转弱预期,一方面,主流矿山按照全年发运计划,下半年的周度发运量预计持续走强,另一方面国内全年压减粗钢背景下,铁矿石的需求顶也基本被锁死。因此随着本轮上海役后需求被证伪以及利润引发的减产提前,原料弱预期短期成为了交易主线。

核心观点:估值,价格历史中高位,钢厂利润低位,比价中性偏高,进口利润中性,铁废价差中性,整体估值中性偏高。

驱动,生铁产量基本见顶,关注短期低利润下的钢厂生产动态;压减粗钢限制中长期铁水高度;澳巴短期发运有起色,中期发运高度仍有空间;政策驱动。

铁矿石当前绝对估值中性,相对估值依旧偏高,短期役后需求被证伪叠加利润引发的减产提前,矿石价格大幅下挫,后期仍需对下游需求与供需变化保持高度关注。

风险点:供给扰动;政策风险;汇率风险。

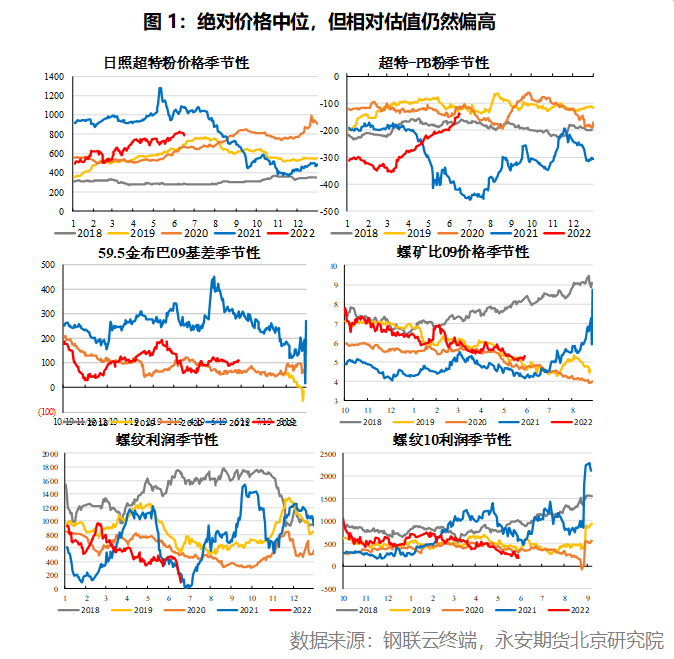

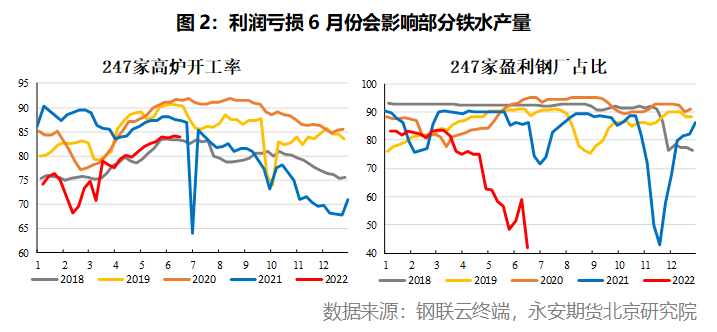

一、估值:绝对估值中性,相对估值偏高

6月初,钢厂低利润的情况下持续维持高铁水产量,铁水逐步逼近243万吨/日,因而在6月初空钢厂利润成为市场共识,其中铁矿石作为黑色中去库斜率最快的品种,价格大幅拉升。但随着疫后需求连续被证伪,钢厂利润逐步压缩至低位水平。6月中旬以来,市场针对钢厂由于利润亏损引发的减产消息甚嚣尘上,叠加海外通胀愈发严峻引发的更猛烈经济紧缩政策,多种因素影响下铁矿石交易逻辑从强现实快速切换为弱预期,黑色板块期货品种大幅下挫,延续了上一轮的负反馈逻辑。

当前铁矿石跟随黑色大幅回落,截至6月20日,日照港超特粉730元/吨,pb粉843元/吨,现货下跌幅度较大,基差收益率处于历史同期高位,铁矿石绝对估值中性。从相对估值上看,螺矿比处于历史低位,钢厂利润较低,相对估值仍然偏高。

二、驱动:短期现实转弱,中期平衡表仍存累库预期

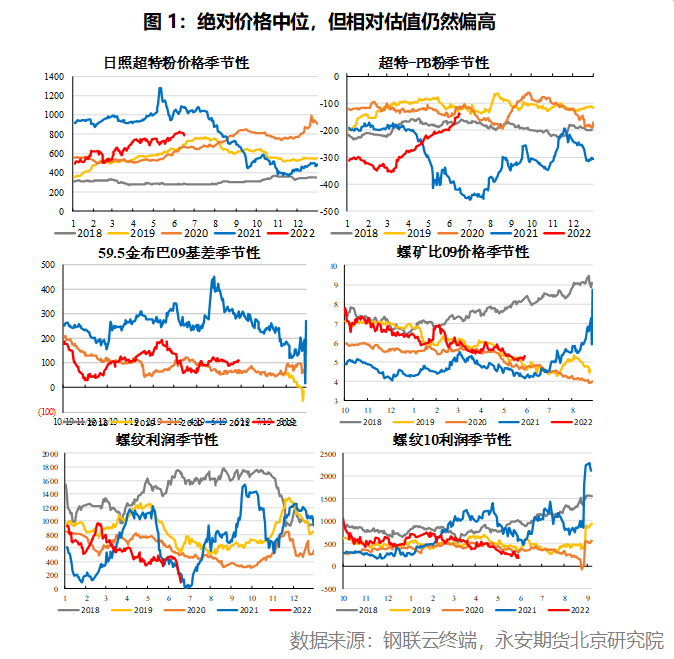

2.1 盈利钢厂占比下滑,利润引发的减产逐步走入现实,铁水中期减产大头在于粗钢压减政策

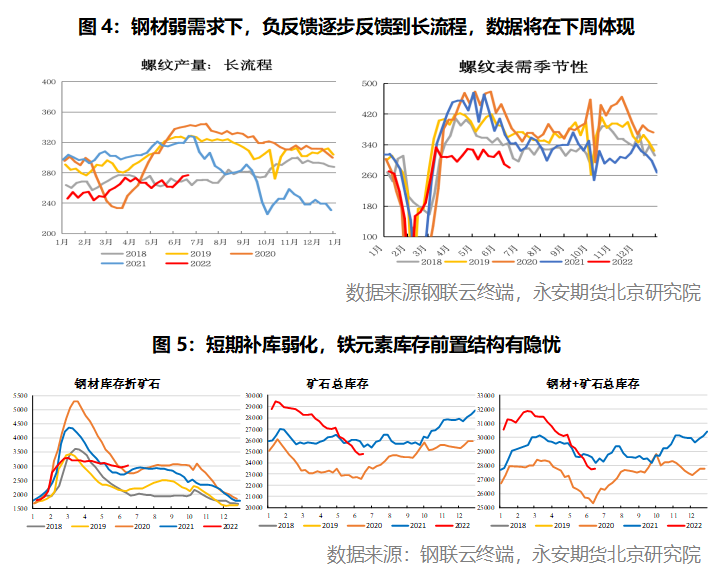

根据mysteel调研数据,6月全国247价钢厂共新增17座高炉检修,涉及铁水产能4.7万吨/日,本次钢厂引发大面积检修的核心在于利润,盈利钢厂占比数量下滑至历史低位,降低了钢厂的生产意愿,因此本轮的负反馈是对上一轮负反馈的延续,目前看阶段性对于铁矿石强现实有一定的拖累,造成铁矿石需求提前见顶。

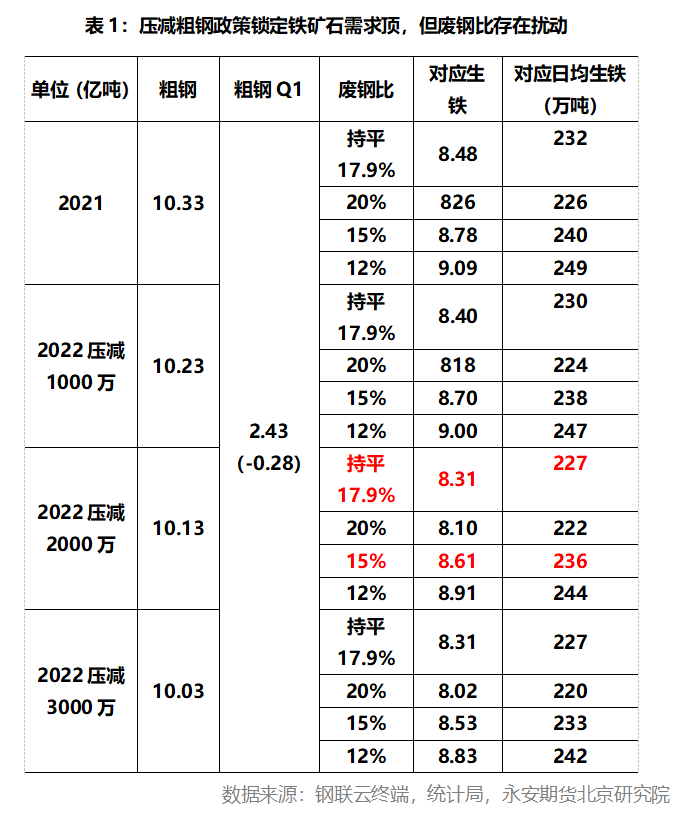

中期来看,随着中国压减粗钢政策出台,国内铁矿石需求上方高度基本被锁死,但一季度国内已完成2800万吨的粗钢压减,因此预期2-4季度粗钢压力不大。我们对日均铁水年度预估值为227-236万吨之间,当前铁水依旧处于高估状态。目前市场对于粗钢压减政策如何落地分歧较大,部分地区钢厂承担了保经济任务,因此减产计划如何落实需要持续保持关注。

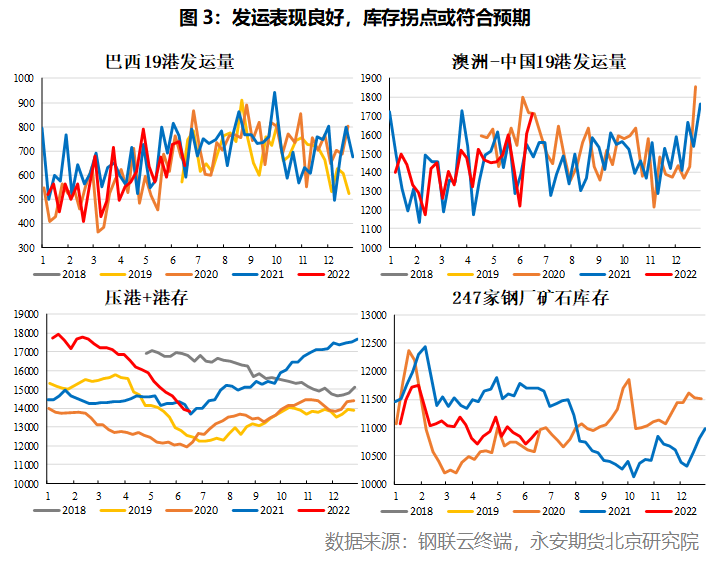

2.2 矿山供给端略有起色,库存拐点或符合预期

从四大矿山角度上看,一季度 VALE受制于降雨干扰,发运下滑明显,力拓、必和必拓同比减少800万吨,FMG发运超预期增加630万吨,考虑到FMG已上调年度发运计划,因此预计四大矿山未来三个季度财报不出意外均为空头报告。而高频数据数据上也能体现主流矿山季末冲量的决心,本周澳洲发运数据继续回升,上周铁矿石去库斜率放缓,钢厂微累库,在发运数据逐步好转叠加铁水减产的情况下,7月份港口库存出现拐点或值得期待。

2.3 负反馈延续,铁矿石长期看对黑色不具备成本支撑效应,材的需求决定黑色未来的转折点

本轮钢材带动黑色板块的集体下跌可以理解为上一轮负反馈的延续,在钢材弱需求背景下,上轮下跌钢材负反馈影响的产量仅仅体现在电炉产量的下滑,高炉依旧维持高产,而本轮钢厂利润急速收缩,加剧了市场对于减产的决心,目前mysteel统计到的减产高炉日均铁水产量在4万吨以上,钢厂选择在低利润的节点限产符合钢厂的利益。库存结构上也能看出,当前铁矿石库存前置,在下游高库存弱需求的情况下,炉料端的支撑效应弱化,黑色板块对成材需求高度的要求越来越大。

随着上海解封后疫后需求证伪,叠加海外通胀愈发严峻引发的更猛烈的经济紧缩政策,黑色开始了一轮大范围的负反馈,钢厂受制于利润持续压缩开始自发性减产,铁矿石强现实逻辑弱化后大幅回落。铁矿石当前绝对估值中性,相对估值依旧偏高,从平衡表角度上看铁矿石中期不具备成本支撑基础,黑色的突破口依旧来源于成材需求的边际变化,短期负反馈延续,中期关注主流矿山发运与钢材需求变化。

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |