【导语】

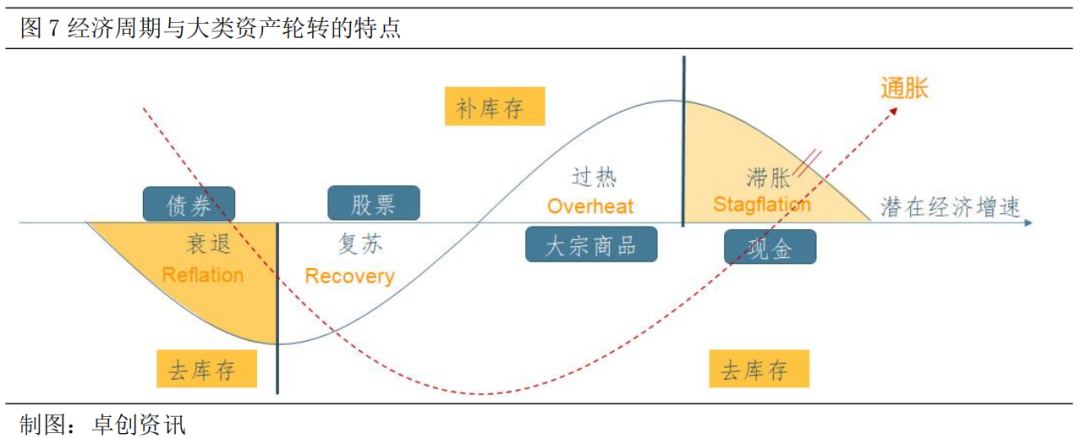

PPI-CPI剪刀差直接原因是基数错位,但长期剪刀差暗含潜在的结构性风险。在这一轮剪刀差已经进入到收窄的加速期,预计未来一段时间剪刀差将逐步收窄并快速消灭剪刀差,但需要注意的是,剪刀差逐步消失的过程也意味着短波周期进入到滞胀状态,这一阶段商品的金融属性会加强,但更值得持有的资产是货币而非商品。

根据国家统计局发布的数据,2022年5月份全国CPI(居民消费价格指数)和PPI(工业生产者出厂价格指数)同比分别录得2.1%和 6.4%,CPI与上月保持基本一致而PPI则继续呈现回落状态。以两组数据计算,5月份PPI-CPI剪刀差收敛至4.1个百分点。

在《大宗商品观察:CPI-PPI剪刀差见底》(2021年11月10日)发表的文章中我们提出“四季度(2021年)将确定CPI-PPI底部,当前阶段处于本轮库存周期的顶部,CPI-PPI剪刀差见底回升将是本轮经济周期轮转的标志,经济的衰退阶段亦将来临。”

2021年10月份CPI-PPI剪刀差创下12%的历史极值,随后剪刀差逐步呈现出收窄趋势,到2022年5月份,已经持续7个月时间。

一、剪刀差定义与原因

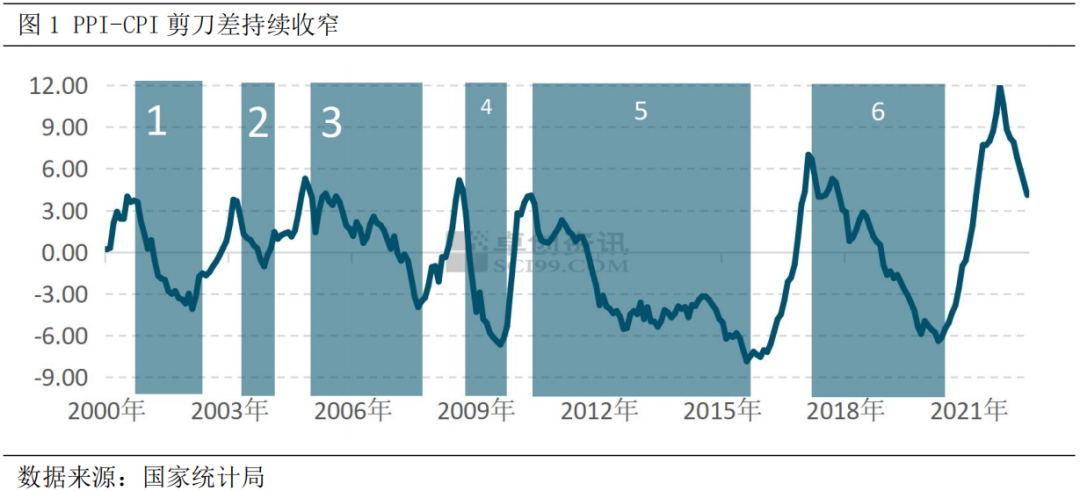

剪刀差是PPI增速快于CPI的一种价格现象。2000年以来我国经历了6轮完整的PPI-CPI剪刀差的下行周期,分别在2000-2002年,2003年、2004-2007年,2008-2009年,2010-2015年,2017-2020年,期间剪刀差最大值为2017年的7%,最小值为2015年8月的-7.9%。前六轮PPI-CPI剪刀差下行周期最短的是2003年,持续时间为9个月;最长为2010年-2015年持续51个月,平均持续时间为27个月。期间最大降幅为13.4个百分点,最小为4.9个百分点,平均降幅9.9个百分点。

从结构上看,每轮PPI-CPI剪刀差收窄的阶段,PPI走势决定了剪刀差变动的方向,CPI波动影响剪刀差变化的幅度。换言之,在剪刀差收窄的过程中,通常会伴随着PPI的明显回落,CPI变化在每个阶段变化存在差异。

PPI是工业生产者出厂价格指数,反映的是工业产品在第一次出售时的出厂价格。目前,我国对PPI的统计范围涵盖40个工业行业大类、1300多个基本分类的工业产品价格。比如,原材料的出厂价格以及煤炭采选业、石油天然气开采业、汽车制造业等主要行业的出厂价格。

CPI是居民消费价格指数,反映的是居民购买的生活消费品和服务价格的水平。目前,我国对CPI的统计范围涵盖8大类、268个基本分类的商品与服务价格。比如,食品烟酒、衣着、居住、交通通信、医疗保健等。

PPI代表工业生产者,CPI代表消费者;一个在上游,一个在下游。因此CPI和PPI的剪刀差一定程度上也反映了工业企业利润空间的变化。出现剪刀差是很正常的,但如果剪刀差过大,则意味着:

1)CPI上涨说明居民消费水平近期增加,但是只是对生活必需品需求增加。PPI下降,说明制造业和工业正在衰退,而现阶段我国还是以工业和制造业为主,PPI和CPI长期剪刀差,则国家经济可能会滞涨。

2)如果PPI在下跌,原材料成本可能会降低,但也可能反应出需求疲软;CPI上升,说明很多产品价格在上涨,此时经济有通胀的压力。

二、本轮剪刀差扩张回顾及收敛预期

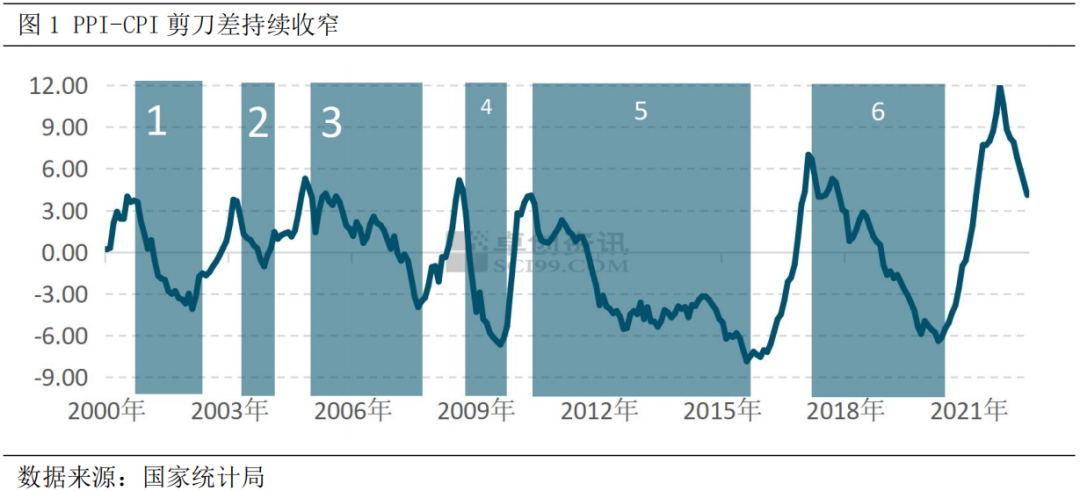

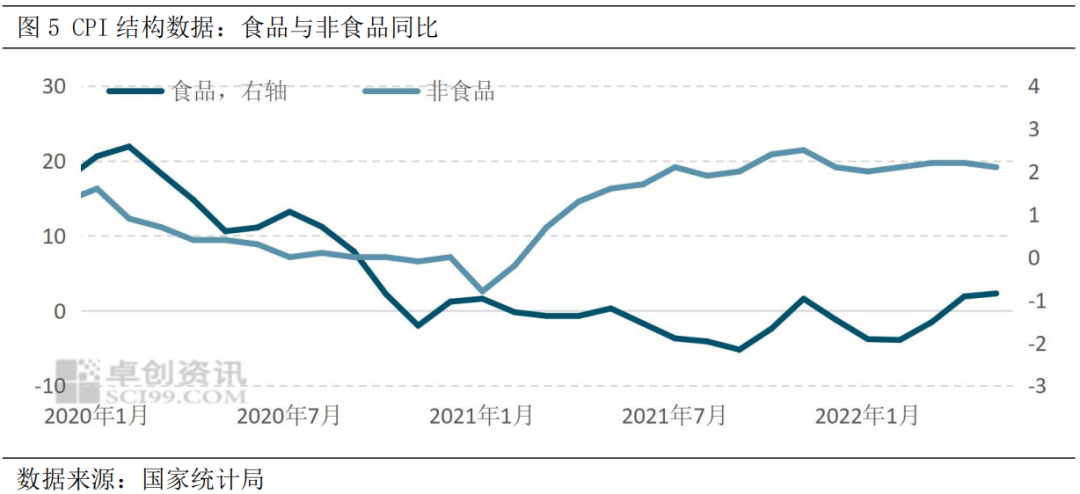

PPI与CPI的结构差异是本轮PPI-CPI剪刀差持续扩大的主要原因。PPI生产资料分项占比达到75%,CPI中食品分项(主要是猪肉分项)波动明显大于其他分项,在相应价格指数的变动中占据主导。而PPI生活资料与CPI非食品消费品虽然联系密切,但权重不高、波动较小,难以主导价格指数的变化。2021年以来,PPI在生产资料分项主导下大幅抬升,CPI受食品分项拖累而低位震荡,从而导致了本轮剪刀差的持续扩大。

大宗商品价格上涨通过生产资料分项推升PPI,猪周期下行通过食品分项拖累CPI。PPI生产资料分项与大宗商品价格关系密切,近两年随着大宗商品价格的持续上扬,PPI生产资料大幅抬升,成为PPI上行的主导因素。对CPI分项同比拉动进行拆解,食品分项对CPI产生较大拖累,主要原因在于猪周期见顶回落、猪肉价格大幅下行。

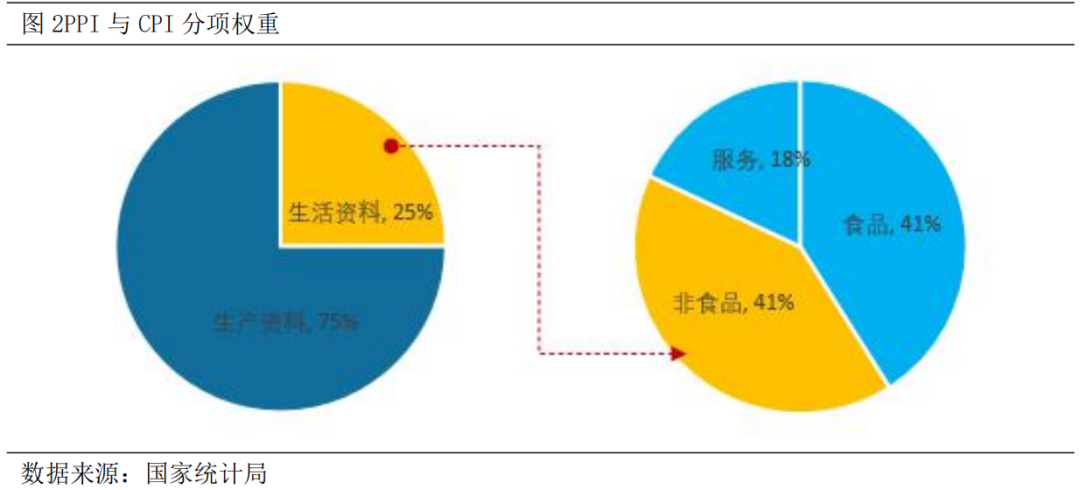

我们选取工业品中具有代表性的螺纹钢

和农产品具有代表性的生猪作为研究对象,对比研究工业品和农产品价格对此一轮PPI-CPI剪刀差的影响。

图3为螺纹钢月均价同比与PPI同比的对比。2020年初,螺纹钢价格跟随其他工业品出现一轮回撤,但基于需求端支撑,价格下跌深度相对有限,4月份开始即进入到新的一轮上涨过程。在全球新一轮放水和供给端收缩预期刺激下,商品牛市出现,价格同比上涨一直持续到2021年10月份,10月份之后钢材价格经过回落整理后,11月中旬重新进入涨势,但价格绝对高点一直未能突破2021年10月份高位。从PPI与螺纹钢价格的对比关系看,基本趋势一致,但螺纹钢价格的下跌更为明显,4月份同比转负,5月份螺纹钢同比下跌13.31%。

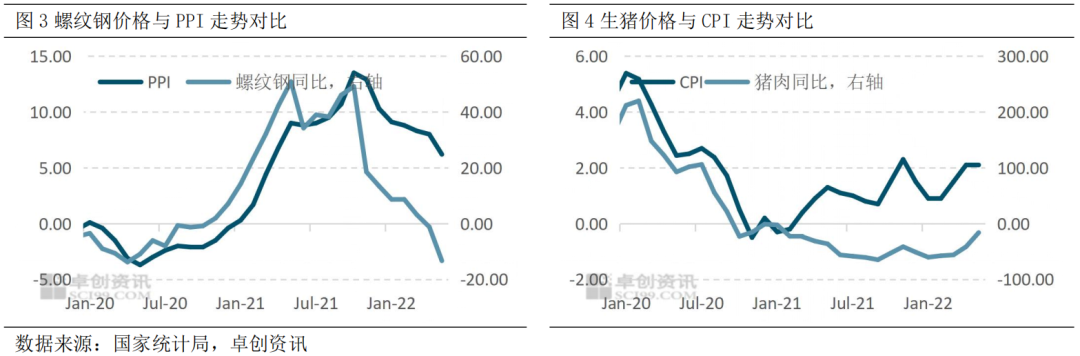

图4为CPI与猪肉月度均价同比的对比。猪肉价格同比自2020年一季度见顶后,就一直处于震荡走低状态,直至2020年10月份同比转负。在随后的20个月时间中,猪肉价格一直构成对CPI同比涨幅的约束,使得通胀数据始终维持在最高2%左右的水平。2022年1月,PPI同比涨幅逐步收窄,4-5月份涨幅收窄加速,助推CPI同比增幅上涨至“2”时代。

从5月份公布数据看,“猪油共振”整体可控,CPI同比维持在2%左右水平。随着猪周期见底回升,猪肉价格已经连续11周上涨,若后续猪肉价格继续走高,食品项对CPI的制约将转为拉动,“猪油共振”将会出现,CPI也有望朝向3%的目标迈进,并且不排除会望向更高目标的可能;工业品方面,在全球流动性紧缩背景下,需求回落是大概率事件,而工业品需求在此背景下也可能会持续走弱,加之产能的持续释放,供应已经恢复至疫前水平,供大于求背景下价格重心将呈现下移状态。

总体看,PPI-CPI剪刀差在未来将继续呈现收窄趋势,直至剪刀差消失。这一过程中会伴随着PPI持续回落,而CPI保持相对稳定或上涨的状态。

三、周期轮回:滞涨状态下现金为王

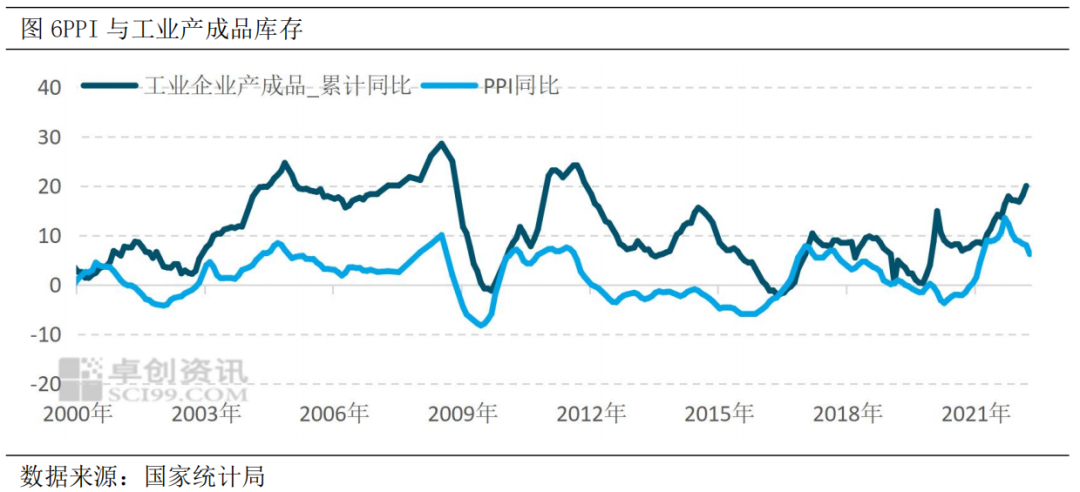

自2020年2季度进入新一轮补库存周期后,持续时间已经接近9个季度,当前已经处于从被动补库存到主动去库存的转换阶段,不断垒高的工业企业产成品库存正在成为企业经营的拖累,寻求库存的消化和资金回笼是工业生产企业的普遍需求。

一般来讲,PPI价格是库存周期转换的先行指标,领先库存周期4-11个月,从2021年10月份算起,PPI增速下滑已经持续7个月时间,已经超出历史规律的中值水平。预计未来4个月工业产成品库存将逐步转为去库存状态,这期间将伴随PPI同比增速持续走低。

在《周期力量12:滞胀来袭》中我们探讨了在滞胀阶段大宗商品可能出现的变化,在这一阶段大宗商品价格会逐步向货币供应量靠拢,不再是正常经济状态下,是由供需决定的。这个时候大宗商品具有金融属性,会取代股债房成为货币的蓄水池。

同样,按照经典美林投资时钟,这一阶段现金>商品>债券>股票。对于企业来讲需要做好流动性管理,防止出现现金流断裂的状况;对于政府来讲,需要加大对于产业链末端企业的纾困,防止中小微企业经营困难带给整个工业生产自下而上的负反馈。

| 欢迎光临 龙听期货论坛 (http://www.qhlt.cn/) | Powered by Discuz! 7.2 |