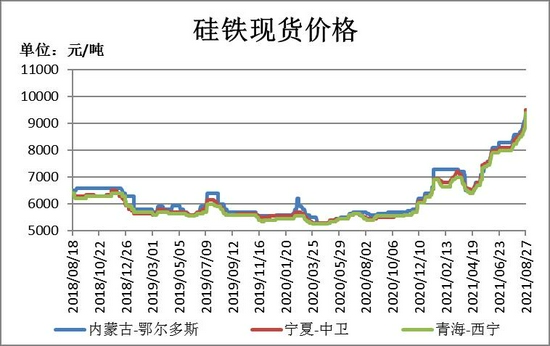

摘要: 回顾8月,硅铁(14190, -246.00, -1.70%)、锰硅(10684, -1034.00, -8.82%)期价呈现大幅上行走势。硅铁月度涨幅约19%,锰硅月度涨幅约11%。8月,多处主产区减限产不断,期现市场均受一定刺激。当前北方产区控耗严格,内蒙限电严重,宁夏重提降耗,广西遏制两高,整体生产较为不稳,预计后市供应扰动或将延续。钢招方面,整体趋势维稳向好,厂家整体信心尚可。在后期各大钢厂相继敲定新一轮硅锰合金招标,整体方向得以明朗的情况下,市场需求将明显增加。展望后市,合金运行趋势偏强,后市期价有望继续上行。 第一部分 行情回顾 一、硅铁市场行情回顾 8月份,硅铁现货价格大幅上涨。硅铁产区受扰不断,内蒙地区不定时限电常态化,陕西地区着重进行能耗指标核查,宁夏地区限产限电加码,且发改委印发《2021年上半年各地区能耗双控目标完成情况晴雨表》,涉及硅铁市场3大主产区,青海、宁夏分别位居1、2名。此外,当前市场现货紧俏且成本兰炭等受原煤高位支撑现货价格居高,多数工厂依旧表示没有现货,排单生产为主。钢厂招标方面,主流钢厂发布8月份硅铁招标价9200元/吨,环比上涨500元/吨,且临近月末,部分钢厂硅铁新一轮招标价格均站上1万关口。在众多利好信息占据主导的情况下,业内看涨情绪较浓,期现价格均破新高。 截至8月31日,宁夏中卫硅铁FeSi75-B市场价报9650元/吨,较7月底上涨1250元,涨幅12.95%;内蒙古鄂尔多斯硅铁FeSi75-B市场价报9700元/吨,较7月底上涨1100元,涨幅12.79;青海西宁FeSi75-B市场价报9550元/吨,较7月底上涨1300元,涨幅15.75%。

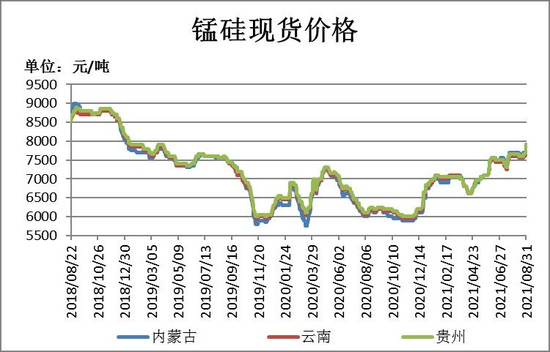

图表来源:wind咨询、瑞达期货研究院 二、硅锰市场行情回顾 8月份,硅锰现货维稳运行。月初现货坚挺运行,北方限电常态化,硅锰生产不稳定且矿石成本压力犹存,主流钢厂发布8月份硅锰招标价7950元/吨,环比上涨450元/吨。月中,南方部分产区限产情况有所放开,同时宁夏、天津等区域累积较多交割现货,市场信心松动,现货报价出现小幅回调。临近月末,产区仍面对限产及生产不稳局面,宁夏、广西相继传出限产,同时硅锰库存现货仍持续偏紧,大部分企业排单生产为主,对现货价格支撑较强,硅锰现货止跌反弹。 截至8月31日,内蒙古硅锰FeMn68Si18出厂均价报7900元/吨,较7月底上涨200元,涨幅2.59%;贵州硅锰FeMn68Si18出厂均价报7850元/吨,较7月底涨200元/吨,涨幅2.61;云南硅锰FeMn68Si18出厂均价报7900元/吨,较7月底涨250元/吨,涨幅3.26%。

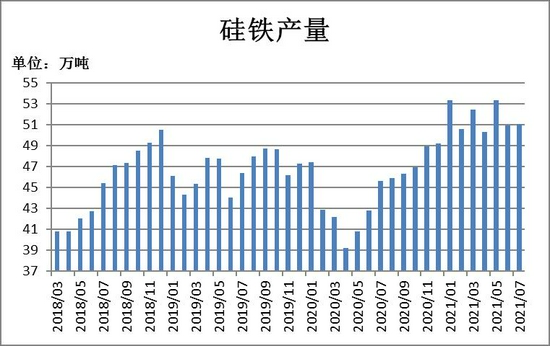

图表来源:wind咨询、瑞达期货研究院 第二部分 产业链回顾与展望分析 一、产量 1.硅铁产量 Mysteel:调研统计全国硅铁主产区企业约136家,2021年7月全国硅铁产量为51.09万吨,较6月增0.16万吨,较去年同期增5.4万吨(2020年7月硅铁产量45.62万吨)。7月份硅铁产量环比7月小幅上增。其中,内蒙古、宁夏两大主产区产量持续下滑,而甘肃、青海、陕西地区产量则略微上调。 展望后市,内蒙及宁夏地区等多地停限产不断,中卫正式限产文件或将落地,四季度中卫地区合金厂产量有望显著下降,同时煤炭高价,限电常态化下内蒙等地硅铁产量将继续下行,而陕西等地陆续也有限产举措出台,硅铁整体产量料将有所下行,不过由于硅铁现货持续高位、利润依旧可观的情况下,减产幅度或相对有限。

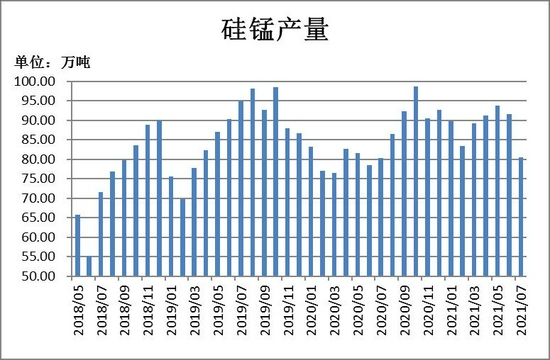

图表来源:瑞达期货研究院 2.硅锰产量 据Mysteel调查统计,硅锰产区121家生产企业:2021年7月,全国硅锰产量80.4万吨,环比减少11.1万吨,减幅12.13%;同比2020年7月产量(803355吨)增0.1%。7月份硅锰产量环比7月有所减少。其中,内蒙、广西、宁夏等地产量出现下滑,而贵州云南产量则略微上调。北方产区控耗严格,内蒙限电严重,厂家基本面对50%左右的降耗要求;而宁夏当地由于前期耗能过高,重提降耗限产;广西则同样有用电缺口出现,硅锰厂家生产整体呈现下降态势。 展望后市,内蒙古限电常态,如有机组非计划停运和出力不足情况不能缓解,甚至非停和出力不足容量继续增加,则电力缺口有望进一步扩张;同时,宁夏控耗不断,广西减压产能,整体产量继续处于收缩状态。

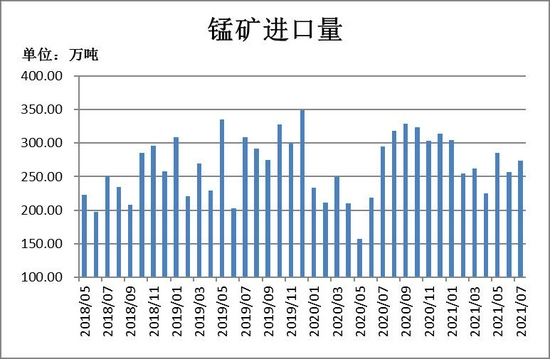

图表来源:瑞达期货研究院 二、进出口 1.锰矿进口量 2021年7月,锰矿进口274.3万吨,环比增加17.78万吨,增幅6.92%;同比减少20.78万吨,减幅7.04%。2021年1-7月,累计进口锰矿1859.05万吨,同比增加284.70吨,增幅18.08%。7月份锰矿进口环比出现小幅上抬.主因,国内硅锰生产利润高,价格势头好且钢招形势不错,锰矿需求逐步恢复,国内矿石进口意愿偏高。 展望后市,新一轮钢招需求展开,锰矿消费逐步落地。但随之北方宁夏、内蒙强势限产政策落地,主流厂家有不同程度限产,矿石整体采购或偏谨慎,同时外围海运费用居高不下,锰矿进口面临较大压力,锰矿进口数量或较7月有所下滑。

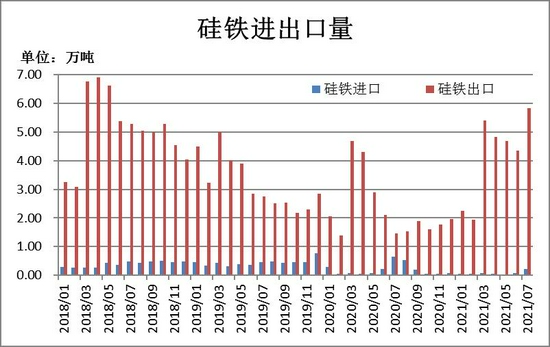

图表来源:瑞达期货研究院 2.硅铁进出口量 2021年7月,硅铁出口量5.84万吨,环比增加1.48万吨,同比增加4.39万吨。2021年1-7月,硅铁累计出口量29.31万吨,同比增加10.43万吨。2021年7月,硅铁进口量0.23万吨,环比增加0.15万吨,同比减少0.41万吨。2021年1-7月,硅铁累计进口量0.54万吨,同比减少0.8万吨。7月份硅铁出口环比7月大幅增加,总体水平维持高位。随着海外经济陆续恢复,且海外疫情尚无完全好转,部分海外企业开工受限未完全恢复,海外钢企对硅铁需求仍处高位,预计硅铁出口量将维持高位。

图表来源:瑞达期货研究院 三、库存 1.锰矿港口库存 截止8月20日,锰矿港口库存为577.3万吨,较7月底减少19.8万吨,减幅3.31%。其中天津港386.5万吨,较7月底减少41.8万吨;钦州175.8万吨,较7月底增加22万吨。8月份锰矿港口整体库存环比7月有所减少,但目前整体库存水平仍处高位,港口锰矿整体出货压力依旧偏大,厂家对锰矿按需采购为主。不过下游硅锰或将面临长时间限产,锰矿需求预期不足,预计整体库存继续维持高水位。

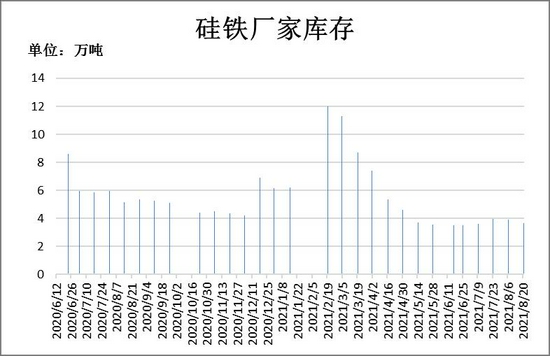

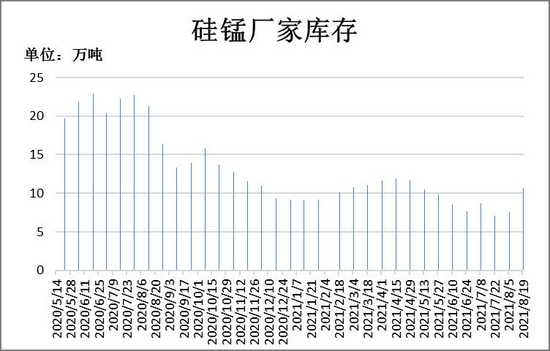

图表来源:瑞达期货研究院 2.硅铁厂家库存&交割库库存 截止8月20日,Mysteel统计全国60家独立硅铁企业样本(全国产能占比63.54%):全国库存量3.65万吨,较7月底减少0.31万吨。硅铁厂家库存环比7月呈现下调,其中,青海甘肃地区降幅较大。目前企业基本以排单生产为主,现货资源依旧偏紧,且近期主产区停限产程度加剧,预计整体库存仍处低位。

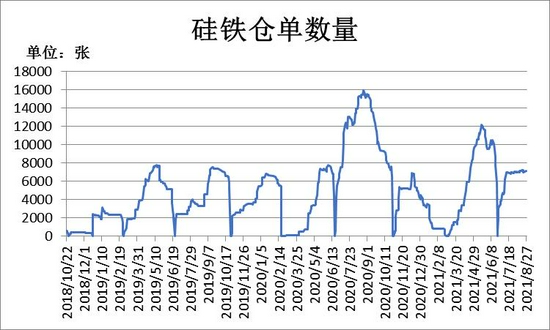

图表来源:瑞达期货研究院 截止8月27日,硅铁仓单7137张(35685吨),较7月底增加235张(1175吨)。8月硅铁仓单数量继续增加,仍对现货市场存有一定隐患。(每张仓单=1手合约*5吨/手=5吨)

图表来源:瑞达期货研究院 3.硅锰厂家库存&交割库库存 截止8月20日,Mysteel统计全国63家独立硅锰企业样本(全国产能占比79.77%):全国库存量10.642万吨,较7月增加3.6万吨。主因近期各地环保方案推进、粗钢压产政策不断落地,钢厂产量下滑,对合金需求有所减少。不过“金九银十”消费旺季期间钢厂市场有望呈现产需两旺格局,叠加当前企业基本以排单生产为主,现货资源较为紧张,主产区停限产不断,整体库存水平有望维持较低区间。

图表来源:瑞达期货研究院 截止8月27日,锰硅仓单19083张(95415吨),较上个月底增加425张(2125吨)。8月锰硅仓单数量有所上行,由于交割库库存仍处相对高位,仍对现货市场存在一定隐患。(每张仓单=1手合约*5吨/手=5吨)

图表来源:瑞达期货研究院 四、开工率 1.硅铁开工率 截止8月20日,全国128家独立硅铁样本企业:开工率50.52%,较7月底下降0.47%。8月份硅铁开工率继续小幅下滑,主因近期产区限停产不断,企业开工受抑。展望后市,产区仍面对缺电限产、能耗控产等问题,开工率有望继续下行,但因价格高位、利润较好,厂家生产积极性较高,开工率下行空间或相对有限。

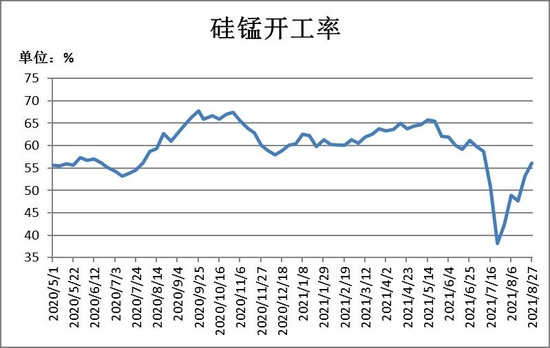

图表来源:瑞达期货研究院 2.硅锰开工率 截止8月27日,全国121家独立硅锰样本企业:开工率56.13%,较7月底上涨13.8%,8月硅锰开工率环比表现上行。7月以来主产区限电政策频繁升级,涉猎范围主要是北方内蒙宁夏区域以及南方广西云南等多家头部企业,硅锰开工率大幅下滑,而8月南方部分产区限产情况有所放开,致使整体开工率从前期低位回升。不过当前北方产区控耗严格,内蒙限电严重,宁夏重提降耗,广西遏制两高,厂家生产并不稳定,预计后市开工率仍维持较低区间。

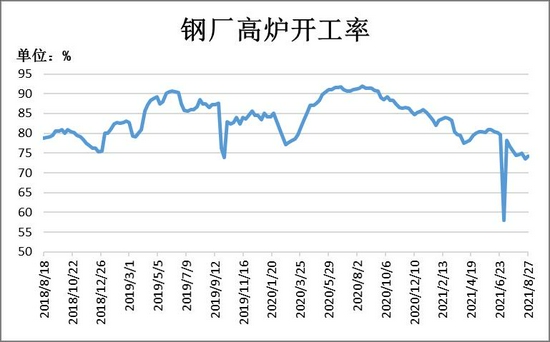

图表来源:瑞达期货研究院 五、钢铁市场 1.钢厂高炉开工率 截止8月27日,据Mysteel全国247家钢厂高炉开工率为74.22%,较7月底下降0.13%。7月份,钢材需求处于淡季水平叠加多处钢企控产陆续开始,钢厂高炉开工率整体出现下滑。不过在经过前期持续调整之后,下游采购持续回暖,短期呈现一定韧性。

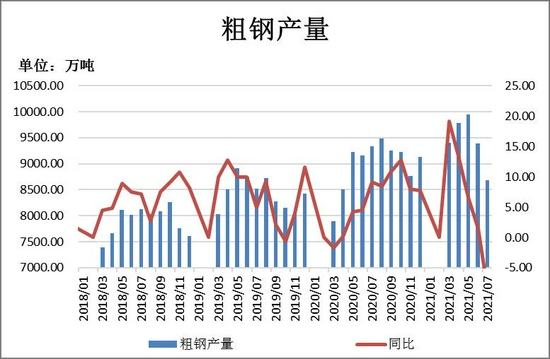

图表来源:瑞达期货研究院 2.全国粗钢产量 7月份,全国粗钢产量为8679万吨,环比减少7.54%,同比减少8.4%。据此测算,4月份粗钢日均产量为289.3万吨。2021年1-7月份,全国粗钢产量6.49亿吨,同比增长8%。7月全国粗钢产量环比及同比均呈现下滑,主因粗钢传统消费淡季来临,成材价格的下跌,导致利润明显缩减,且下游钢厂压产政策逐步落地,钢厂开工减弱,粗钢产量出现下滑。展望后市,钢厂限产延续,不过下游消费旺季来临,疫情天气等因素逐渐好转,钢材需求将有所回升,钢材供需延续低位回升,或将带动合金需求有所回暖。

图表来源:瑞达期货研究院 六、总结与展望 8月份,硅铁、锰硅期价均呈现大幅上涨。主产区减限产层出不穷,供应持续受扰;硅铁、硅锰现货数量偏紧,整体价格坚挺,多数工厂依旧表示没有现货,排单生产为主。主流钢厂招标价格环比均表现上行,钢招表现不俗。在众多利好信息占据主导的情况下,业内看涨情绪较浓,期现价格一路高歌猛进。 展望9月,控耗限产推动下,合金供应持续受扰;各大钢厂相继启动合金招标,整体招标形势继续向好,且后市消费旺季来临,预计钢材丰厚的生产利润将支撑钢厂开工率情况,合金需求有较强支撑。后市合金期价有望继续上行,但不排除高位回调风险。操作上建议,考虑逢回调做多SM2201合约及SF2201合约,SM2201合约参考入场点位区间:7900-8200元/吨,建仓均价在8050元/吨附近,止损参考7750参考元/吨;SF2201合约参考入场点位区间:9800-10200元/吨,建仓均价在9950元/吨附近,止损参考9650参考元/吨。 瑞达期货 陈一兰 |

|

|  |

|

微信:

微信: QQ:

QQ: